Rendimentos, a maior força dos Fundos Imobiliários

Quando pensamos no investimento em imóveis, pensamos automaticamente em receber aluguéis todos os meses dos nossos inquilinos, e isso não é diferente com os Fundos Imobiliários.

Apesar de ser um investimento feito através da Bolsa de Valores, os Fundos Imobiliários também investem em imóveis físicos ou outros ativos imobiliários, a maioria deles com foco na criação de uma fonte de renda passiva mensal.

O que são os rendimentos dos Fundos Imobiliários?

Os rendimentos são os resultados líquidos dos Fundos Imobiliários, ou seja, a receita gerada pelo FII no período subtraídas todas as despesas. São aqueles aluguéis que o Fundo recebe todos os meses dos inquilinos menos as obrigações do Fundo e as taxas cobradas pela administração.

A lei nº 8.668 diz que os FIIs devem distribuir, no mínimo, 95% do lucro caixa no semestre, o que quer dizer que, no fim de cada semestre (junho e dezembro), o Fundo deve distribuir, pelo menos, 95% do lucro do período.

Portanto, não necessariamente os FIIs distribuirão 100% de seus resultados, essa margem de 5% fica a critério de cada gestor, se será retida ou distribuída aos cotistas.

Apesar da lei ser semestral, praticamente todos os Fundos Imobiliários pagam mensalmente e é importante conhecer a lei, porque isso pode explicar oscilações nos rendimentos durante o ano.

Aqui já mora uma grande diferença entre os FIIs e as Ações. As ações de empresas também podem pagar dividendos, porém costumam não ter uma periodicidade tão grande quanto a dos FIIs e nem a obrigatoriedade de distribuição de quase todo seu resultado.

Com essas informações já conseguimos notar o potencial dos Fundos Imobiliários para criar uma renda passiva recorrente, já que são obrigados a distribuir praticamente todo o seu lucro para os cotistas, e fazem isso de forma mensal.

Essa dinâmica permite que o investidor receba em sua corretora essa renda extra para ser reinvestida recorrentemente, criando uma nova fonte de receita e aplicando os juros compostos sobre seus investimentos.

Imposto de renda sobre os rendimentos de fiis

Uma das grandes vantagens dos Fundos Imobiliários é a isenção de imposto de renda para pessoa física. Essa isenção foi criada pela lei nº 11.196 de 2005 e para que um investidor possa usufruir dela, algumas regras precisam ser cumpridas:

- O Fundo Imobiliário deve possuir 50 ou mais cotistas.

- O cotista não pode ter 10% ou mais da totalidade das cotas do Fundo Imobiliário.

- As cotas do Fundo Imobiliário devem ser negociadas em bolsa de valores ou mercado de balcão organizado.

Vale reforçar que essas regras se aplicam à pessoa física e, caso o investidor ou o Fundo não se enquadrem em alguma delas, a tributação é de 20%. Quem investir em Fundos Imobiliários via pessoa jurídica não terá o benefício da isenção e também será tributado em 20% sobre seus rendimentos.

Datas importantes dos rendimentos

Para quem quer receber essa renda mensal, é preciso entender a dinâmica do pagamento dos rendimentos. Existem três principais datas que o investidor precisa se atentar: a data-base, a data ex e a data de pagamento.

Data-Base

A Data-Base, também conhecida como Data Com ou Data de Corte, é a data em que o Fundo identifica quem é cotista do Fundo para receber o pagamento de rendimentos, que ocorre algum tempo depois. Geralmente, essa é a mesma data em que o rendimento é anunciado e esse anúncio costuma ser feito após o fechamento do pregão da bolsa.

Diferente dos títulos de renda fixa, o investidor de Fundos Imobiliários não recebe os rendimentos proporcionais aos dias em que teve posse das cotas do Fundo. Cada cotista do Fundo receberá o pagamento integral referente ao último mês, basta ter cotas do FII até o fim do dia da data-base.

É importante notar também que cada FII possui a sua data-base. A maioria é no último dia útil do mês, mas isso varia para cada um. O recomendado é que você verifique os seus FIIs para saber quando anunciam e quando pagam os rendimentos.

Data Ex-Rendimentos

Passada a data-base, temos a data que costumamos chamar de Data Ex ou Data de Ex-Rendimentos, que seria o indicador de que aquelas cotas já não garantem mais o direito de receber os rendimentos do último mês. Agora, apenas no próximo.

É importante ressaltar também que na data ex-rendimentos o valor dos rendimentos é descontado da cotação do FII.

Para ilustrar melhor, vamos exemplificar e imaginar que o Fundo A tem suas cotas avaliadas em R$ 100,00 em bolsa, e divulgou um rendimento, referente ao último mês, no valor de R$ 0,50 por cota.

Sendo assim, na data ex-rendimentos, a cotação do Fundo será descontada em R$ 0,50, o que fará com que as cotas, naquele dia, iniciem cotadas a R$ 99,50.

Essa questão do desconto de rendimentos acaba também afastando especuladores que tinham a intenção de comprar um papel um dia antes da data ex, ter direito aos seus rendimentos, e logo vender no dia seguinte, obtendo um ganho expressivo de forma “fácil”, sem ter o espírito e a postura de sócio.

Dessa forma, apesar desse desconto desagradar muitos investidores e parecer negativo em um primeiro momento, ele deve ser visto também por outro ângulo, já que evita que especuladores obtenham ganhos fáceis e criem volatilidade além do normal no papel apenas devido aos rendimentos.

Além disso, como o papel se tornou mais barato, abre-se então a oportunidade do investidor adquirir mais cotas, após a data ex, pagando menos, o que é positivo para o investidor de longo prazo que visa acumular cada vez mais patrimônio.

Na visão da B3, nossa Bolsa de Valores, como o dinheiro está saindo do patrimônio, logo ele deve ser descontado da cotação também. Entretanto, vale reforçar que o investidor não deve fazer esse desconto do seu Preço Médio; uma dúvida comum.

Em tempo, vale lembrar que, apesar dessa “desvalorização forçada” no curto prazo por conta da data ex-rendimentos, as cotações do Fundo, geralmente, voltam a evoluir, anulando totalmente esse ajuste negativo. Afinal, os investidores valorizam FIIs bons pagadores de rendimento.

Data de Pagamento

A terceira data, aquela que traz a maior alegria aos investidores, é a Data de Pagamento. Essa é a data na qual o dinheiro é depositado na conta dos investidores.

Para aqueles investidores que tinham cotas na data-base, eles receberão o valor total, baseado na quantidade de cotas daquele dia.

Vamos para um exemplo, se o Fundo A divulgou um rendimento de R$ 0,50 por cota e o investidor tinha 47 cotas, na data de pagamento ele receberá R$ 23,50, que é o rendimento vezes o número de cotas.

Se ele tinha 47 cotas na data-base e antes da data de pagamento comprou mais 30 cotas, ele ainda receberia os mesmos R$ 23,50, pois a quantidade de referência é o número de cotas que ele tinha na data-base. Essas novas cotas só influenciarão o próximo rendimento.

Lembrando que, para os investidores pessoa física dentro das regras de isenção, esses rendimentos serão isentos de imposto de renda e líquidos de qualquer taxa, estando prontos para serem reinvestidos ou usados da melhor forma possível.

Exemplo na Prática

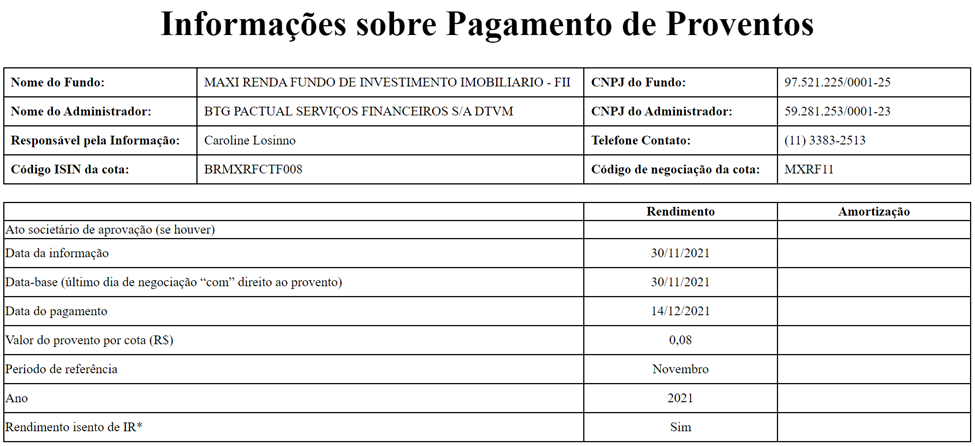

Para entendermos esses conceitos na prática, vamos usar o exemplo do MXRF11:

Esse documento é publicado sempre que o Fundo for distribuir rendimentos e inclui todas as informações que você precisa saber sobre o seu pagamento. Na primeira tabela, podemos ver as informações sobre o FII e, na segunda, vemos os dados do pagamento.

Note que há uma linha para a data-base, que, como mencionamos, é o dia em que você precisa ter cotas para receber o pagamento, uma linha para o valor do provento por cota (R$). E, por fim, você tem a linha de data do pagamento, que é quando você vai receber esse dinheiro.

Cuidado com rendimentos altos

Os rendimentos são reflexo do resultado do portfólio do Fundo Imobiliário, ou seja, seus aluguéis. Porém, existem alguns eventos pontuais que podem fazer com que esse resultado fique temporariamente mais alto, como multas por rescisão, venda de imóveis, entre outros.

Outra razão para o rendimento elevado é o risco elevado. Não existe dinheiro fácil. Se o FII está distribuindo mais, ele pode ter bem mais risco que a média.

Portanto, é fundamental que você sempre busque entender como aquele rendimento está sendo gerado e se ele é sustentável no longo prazo.

Um dos erros mais comuns de quem está começando é ver quais FIIs estão pagando mais e investir neles, mas, se for por causa de algum evento pontual, esse investidor se frustrará rapidamente ao notar que os próximos rendimentos vieram mais baixos.

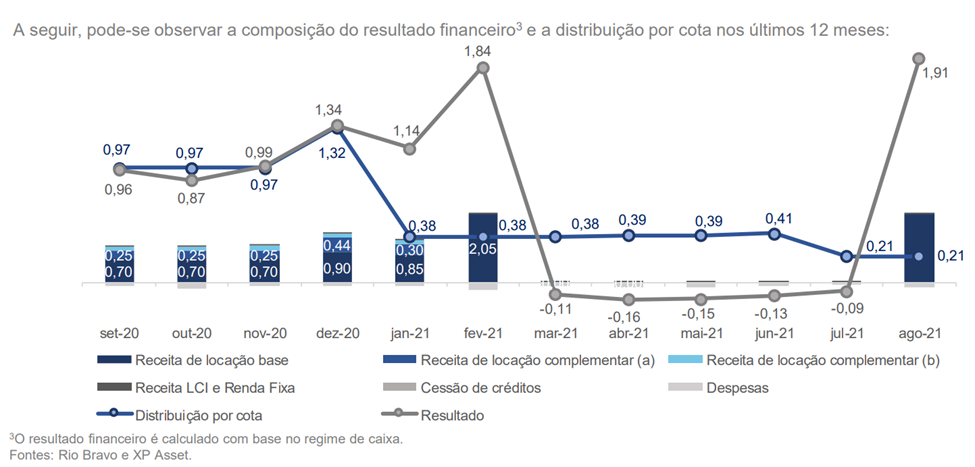

Vamos para um caso prático, o XPCM11:

Esse FII distribuiu de R$0,21 a R$ 0,41 entre junho e agosto de 2021, o que nos dá um Dividend Yield mensal na casa de 0,70 – 0,80%, porém, se você olhar no Relatório Gerencial o quanto ele está gerando de resultado, você notará que ele está, na verdade, perdendo dinheiro.

Isso porque o único inquilino do Fundo resolveu rescindir seu contrato e sair do imóvel, o deixando com uma vacância de 100% em uma área de difícil locação. Vale lembrar que imóveis vazios geram despesas que devem ser arcadas pelo Fundo.

O rendimento que ele está distribuindo é referente à multa da rescisão, um evento pontual que acabará uma hora e, se não houver uma nova locação, o Fundo não conseguirá mais distribuir renda.

Então, para reforçar, sempre busque entender como o Fundo gera a renda que ele distribui e se isso é algo sustentável no longo prazo.

Rendimento x Amortização

Ocasionalmente, você pode acabar se deparando com uma outra forma de distribuição, a amortização. É fundamental que você entenda que rendimentos não são a mesma coisa que amortizações.

O rendimento, como já explicamos bastante neste artigo, é fruto dos lucros adquiridos pelo Fundo Imobiliário. Já a amortização é uma forma de devolver patrimônio do Fundo para o investidor.

Para ficar mais fácil de entender, imagine que um Fundo Imobiliário com R$ 100,00 de patrimônio recebeu de seus inquilinos R$ 2,00 e os distribuiu, em forma de rendimentos, para seus cotistas. Ao final, o FII mantém seu patrimônio de R$ 100,00.

Já na amortização, usando os mesmos R$ 2,00, é como se o Fundo retirasse do seu próprio patrimônio para devolver ao investidor. Esse seria aquele dinheiro inicial que o investidor aportou no Fundo, quando ele fez uma captação. Nesse caso, o patrimônio do FII, assim como sua cotação e o Preço Médio do investidor, seria reduzido para R$ 98,00.