Radar do Mercado: Itaúsa (ITSA4) – Venda da Elekeiroz tende a aumentar foco em ativos mais representativos

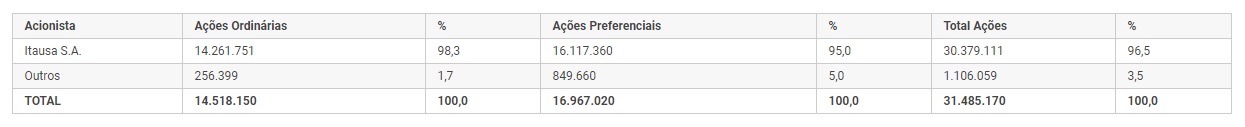

A Itaúsa – Investimentos Itaú – comunicou ao mercado ontem (26) que, na mesma data, assinou um contrato com o Kilimanjaro Brasil Partners I B – Fundo de Investimento em Participações Multiestratégia Investimento no exterior, cujos recursos advêm de entidades no exterior geridas por H.I.G. Capital LLC (uma das principais empresas de investimentos em private equity e ativos alternativos do mundo), para venda da totalidade das ações de emissão da Elekeiroz, representadas por 14.261.761 ações ordinárias e 16.117.360 ações preferenciais, equivalentes a 98,2% e 95,0% das ações ON e PN, respectivamente, as quais representam, conjuntamente, 96,5% do capital social total do ativo.

A Itaúsa destacou que o fechamento da transação está sujeito ao cumprimento de determinadas condições suspensivas usuais em operações dessa natureza.

“A transação está em linha com a estratégia da Itaúsa de revisão de seu portfólio de investimentos e não se espera que acarrete efeitos significativos no resultado da Itaúsa neste exercício social”, destacou a holding.

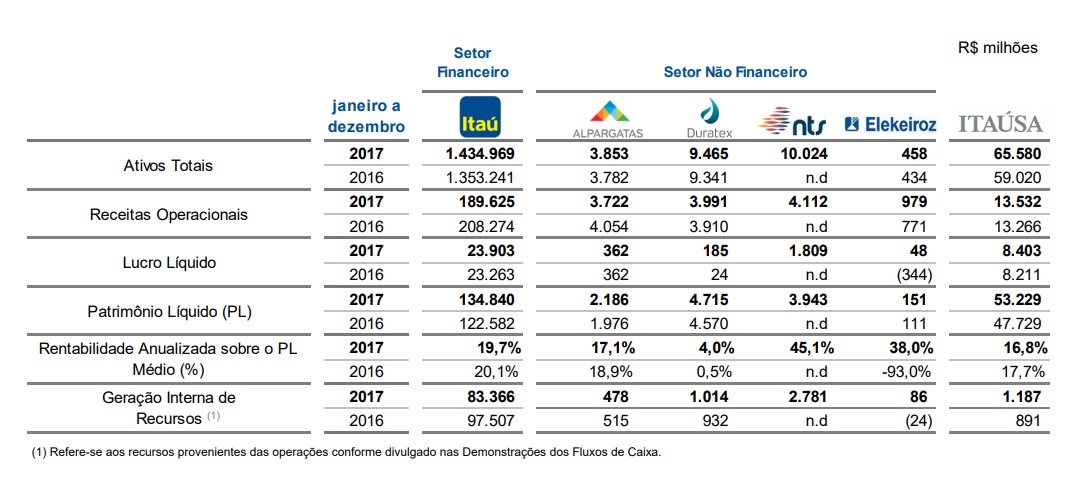

Visualizamos como positiva a notícia reportada pela Itaúsa acerca da assinatura do contrato de venda de sua participação no controle acionário da Elekeiroz para o H.I.G., e isso se faz muito por conta de o ativo alvo da transação ser o que apresenta menor expressividade dentro do portfólio da Holding.

Acima é possível perceber, em contrapartida, a relevância do Itaú na carteira de investimentos da Itaúsa, assim como também é fácil visualizar que a aquisição da Alpargatas por parte da Itaúsa foi uma transação muito bem-sucedida, isto por que, em termos de geração de valor para a companhia, a proprietária das marcas Havaianas, Topper e Rainha, além de outras, ainda pode representar, no médio prazo, uma parcela significativa deste montante.

No mais, é interessante ressaltar que a Elekeiroz é uma produtora brasileira de especialidades químicas intermediárias de uso industrial no segmento em que atua.

Em toda a América do Sul, é a única a produzir de forma integrada Oxo-Álcoois (Octanol, Normal Butanol, Iso-Butanol), Anidridos Ftálico e Maleico, e diversos tipos de plastificantes, sendo neste último, a maior fabricante do Brasil.

Somam-se a estes intermediários a produção de Formol, Concentrado Ureia Formol, Ácido Fumárico, Ácido Normal-Butírico, Ácido 2-Etil Hexanóico, e Resinas Poliéste.

Completando o seu leque de atuação, a empresa produz também Ácido Sulfúrico, um produto inorgânico.

É interessante destacar, também, que a companhia possui três unidades estrategicamente localizadas: duas delas no maior polo petroquímico do Brasil, no município de Camaçari (BA) e o outro em Várzea Paulista (SP), próximo ao maior mercado consumidor de insumos industriais do País, a região Sudeste.

Isto posto, é importante destacar que os produtos e soluções da empresa atendem os segmentos de: construção civil, tintas e vernizes, calçados e vestuário, química industrial, filmes e embalagens, transporte, defensivos, papel e celulose e fertilizantes.

Em relação à tal operação, tal processo de comercialização conclui uma negociação iniciada já há algum tempo. Em março, a Itaúsa concedeu à H.I.G a exclusividade nas negociações por 60 dias para possível venda do controle acionário da Eleikeiroz.

É importante destacar, também, que o valor atribuído à Elekeiroz na transação, com base em “Valor Total da Empresa” (Enterprise Value), foi de R$ 160 milhões, sendo que o preço de venda das ações será equivalente ao “Valor Total da Empresa” reduzido pelo endividamento líquido da Elekeiroz e multiplicado pelo percentual de participação societária detida pela Itaúsa no referido ativo na data de fechamento.

Dessa maneira, na data de fechamento da transação, a Itaúsa receberá o valor de venda das ações, de R$ 0,95283 por ação, o qual estará sujeito a ajustes de acordo com as variações do capital de giro e do endividamento líquido da Elekeiroz a serem apuradas após o fechamento da operação.

Ainda, o valor de venda das ações poderá ser complementado a depender da performance ou venda de determinados ativos da Elekeiroz, incluindo imóveis não operacionais; do recebimento de certas superveniências ativas e êxito em certos processos judiciais; e eventual atingimento, pelo Fundo, de certa taxa mínima de retorno.

Vale ressaltar, ainda, que o capital social da Elekeiroz é composto por 31.485.170 ações, sendo 14.518.150 ações ordinárias (ON) e 16.967.020 ações preferenciais (PN), sendo 98,2% das ON sob custódia da Itaúsa, companhia que detém, com isso, o controle da fabricante de produtos químicos.

Ao se concluir a operação de venda da totalidade de sua participação na companhia, entendemos que a Itaúsa pode, com isso, focar sua participação em ativos de maiores expressividades em seus resultados, além de poder levantar capital para realizar, ainda, aquisições em ativos mais representativos, como foi o caso da Alpargatas em meados de 2017.

Por conta disso, avaliamos como positiva tal iniciativa de venda da Elekeiroz, ao passo que seguimos com nosso posicionamento acerca da Itaúsa, empresa essa a qual recorrentemente citamos amigavelmente como sendo a “Berkshire Hathaway brasileira”.