Fundo imobiliário é bom para o longo prazo? Setor Educadional

Nesta semana, a nossa Live será dividida em 02 momentos:

- Em primeiro lugar, traremos uma visão geral sobre os últimos acontecimentos em relação ao MFII11.

- Em seguida, vamos entrevistar 02 profissionais ligados à Gestora RBR para tratarmos dos Fundos RBRF11 (FOF) e RBRR11 (Recebíveis).

- Bruno Nardo – Sócio RBR, Fundos Imobiliários Listados

- Guilherme Antunes – Sócio RBR, Crédito Imobiliário

– É possível que a Live de hoje dure um pouco mais de 1h –

Link Direto para a Live (19 de jul/18 às 21h): CLIQUE AQUI – AO VIVO

Este “seria” o último artigo da nossa saga em uma comparação direta entre FIIs e Ações, respeitando o critério setorial.

No entanto, tivemos pedidos de investidores que nos acompanham para realizarmos uma comparação entre alguns ativos mais antigos do mercado com o IBOV, até como forma de ratificar a tese de que os FIIs são mesmo relevantes dentro de uma Carteira Previdenciária.

Portanto, na próxima semana, finalizemos esta sequência e espero que todos vocês estejam gostando e entendendo a proposta real destes artigos.

Pois bem.

De início, usaremos a Kroton (KROT3) até porque ela é locatária em 02 Fundos Imobiliários: AESAPAR (AEFI11) e Anhanguera Educacional (FAED11).

Vale lembrar que estes 02 FIIs tiveram a “Anhanguera” como locatária inicial, mas depois da fusão, a Kroton passou a responder formalmente pelo contrato de locação.

Na sequência, faremos comparações entre o FII Campus Faria Lima (FCFL11) com mais outras 02 empresas do setor: Ser Educa (SEER3) e Estácio (ESTC3).

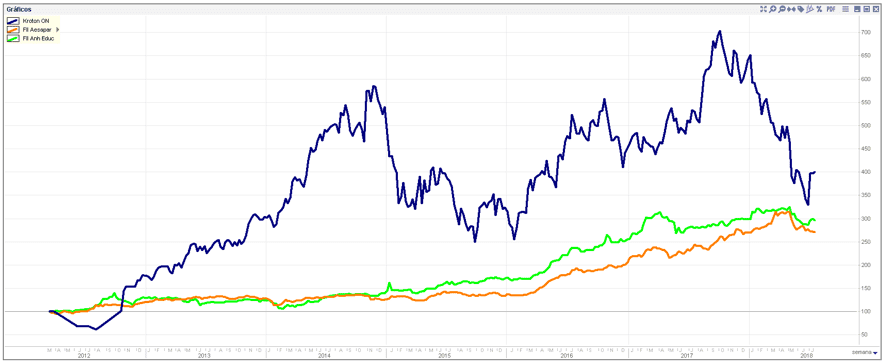

Gráfico 01:

- KROT3 – azul

- AEFI11 – laranja

- FAED11 – verde

Como os FIIs iniciaram relativamente próximos, optamos por deixá-los no mesmo gráfico, visto que o resultado foi praticamente o mesmo quando “plotados” de forma separada.

Uma dúvida que muitos podem ter é: E se colocarmos FCFL11 aí?

O resultado também será praticamente o mesmo.

Em resumo: KROT3 teve o melhor retorno em relação a todos os Fundos Imobiliários do “Setor Educacional”.

Façamos agora comparações entre outras empresas.

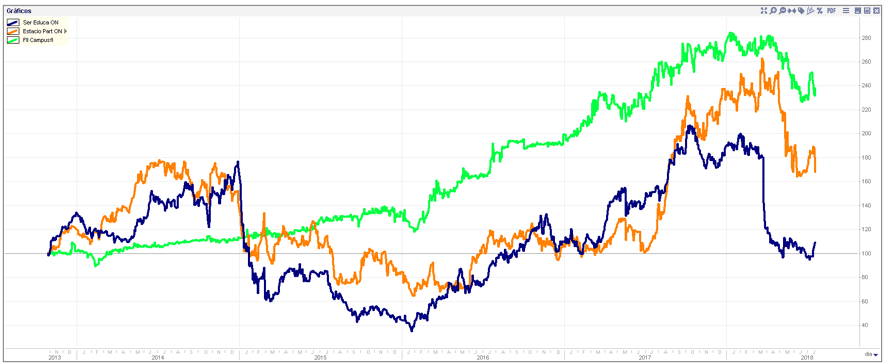

Gráfico 02:

- SEER3 – azul

- ESTC3 – laranja

- FCFL11 – verde

Perceba agora que o Fundo Imobiliário se deu melhor do que as outras 02 empresas educacionais.

Cruzando os 02 gráficos, podemos assumir que KROT3 foi mesmo a melhor empresa educacional, mas ao consideramos as outras Ações do setor, os FIIs tiveram melhor retorno médio acumulado.

Como o nosso DNA aqui no Fiikipedia é voltado para os Fundos Imobiliários, imagino até o que vocês devem estar pensando.

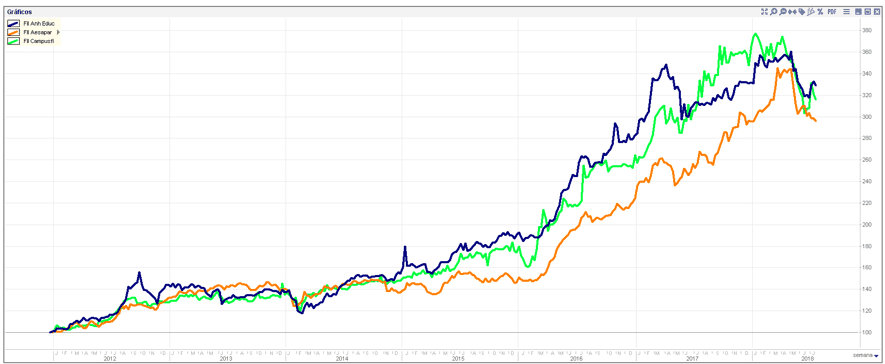

Qual foi o melhor FII Educacional até o momento?

Coincidência ou não, os 03 FIIs tem forte correlação positiva e tiveram retorno próximo entre eles, apesar de uma marginal vantagem em FAED11.

Gráfico 03:

- FAED11 – azul

- AEFI11 – laranja

- FCFL11 – verde

Entendo que parte desta simetria do resultado seja justificada pela força contratual e vacância “zero” nos 03 Fundos Imobiliários presentes no setor.

Como dito, na próxima semana vamos encerrar a nossa sequência com um “artigo extra” comparando alguns FIIs mais antigos com o IBOV, principal índice da Bolsa Brasileira.