IPCA: Inflação alta não é motivo para desistir dos fundos imobiliários; entenda por quê

O Índice Nacional de Preços ao Consumidor Amplo continuou subindo em novembro. Teve uma alta de 0,95% no mês, segundo os dados divulgados pelo IBGE nesta sexta-feira (10). Os analistas projetavam índice mais elevado, em 1,08%. No anualizado, a variação da inflação medida pelo IPCA fica em 10,74% ante projeções de 10,88%. Mas esse cenário mantém investidores de fundos imobiliários (FIIs) aflitos. Vale continuar apostando nesses ativos? Especialistas dizem que sim e contam por que alguns tipos específicos de FIIs podem até ser beneficiados com esse aumento. Veja quais fundos imobiliários ficam menos expostos à inflação.

Fábio Idoeta, CFO e diretor de relação com os investidores da Sequoia Properties, lembra que muitos contratos de CRIs, os Certificados de Recebíveis Imobiliários, são reajustados mensalmente pela inflação, enquanto os contratos de aluguel de imóveis, em geral, têm correções anuais.

“Se a inflação hoje sobe, mas se o contrato do meu aluguel tem a data de reajuste em agosto, por exemplo, só nesse mesmo mês do ano que vem que esse acréscimo vai ser refletido no fundo imobiliário. Mas, no fundo de papel, uma boa parte do repasse das variações no IPCA é automática. Em geral, fundos de papel cujo os contratos têm tem variação mensal acabam sendo um pouco beneficiados, porque eles reconhecem a variação antes”, explica.

Então os fundos imobiliários de CRI, neste momento de inflação elevada, acabam captando mais rapidamente – com o repasse dessa alta para o rendimento do investidor.

Camila Almeida, sócia-fundadora da Habitat Capital Partners, reforça que fundos imobiliários atrelados à inflação estão sendo os mais favorecidos neste momento.

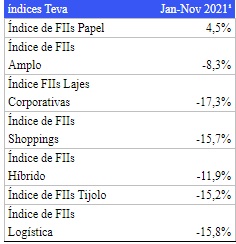

Levantamento inédito feito pela Teva Indices revela que os FIIs de papel foram os únicos que apresentaram desempenho positivo no ano até o último dia 15 de novembro.

O estudo levou em conta sete índices próprios da Teva Indices de ativos do setor de fundos de investimentos imobiliários:

Fundos imobiliários menos expostos à variação do IPCA

Na outra ponta, Camila diz que os fundos de tijolo demoram mais para captar essa variação. Os fundos imobiliários menos expostos a essa variação do IPCA são os fundos de papel, indexados ao CDI (Certificados de Depósitos Interbancários). Contudo, ela pondera: “Alguns fundos de papel, neste momento de alta de juros (com a taxa Selic a 9,25%, definida na última reunião do Copom), acabam captando essa outra alta.”

Fábio Idoeta acrescenta. “Quem tem uma boa parte do portfólio atrelada ao IGP-M, por exemplo, não vai ter nenhum impacto”, aponta ele.

Assim, os fundos mais prejudicados, na verdade, têm prejuízos comparativos. Iodeta analisa: “Não tem ninguém que seja prejudicado especificamente, mas talvez os fundos que não estão atrelados a esse ou aquele índice de correção podem ser comparativamente menos beneficiados”, completa o CFO.

Inflação alta não é motivo para sair de fundo imobiliário

Ele sublinha: “IPCA alto não é motivo pra sair de fundo imobiliário. Pelo contrário, é mais uma razão pra você deixar seu capital num ativo que vai te proteger.”

Almeida também avalia que os fundos imobiliários são uma alternativa para se proteger da inflação. “Os fundos imobiliários historicamente já buscam trazer uma proteção contra a inflação.”

Onde investir com a alta do IPCA

Levando-se em consideração o avanço do IPCA, Camila acredita que os fundos de papel estão atrativos nesse momento, principalmente os de CRIs e que tenham uma alta indexação ao índice.

Fábio lembra que investir em fundos imobiliários já carrega consigo uma proteção contra a alta da inflação: “Investido em um imóvel ou em um papel, eles são reajustados pela inflação.”

“A Sequoia tem uma preferência por fundo de tijolo, porque a gente acha que imóvel é sempre uma reserva de valor em momentos de inflação alta, momentos de incerteza política, até de depressão econômica. Imóveis representam uma reserva de valor.”, completa ele.

A fuga do IGP-M para o IPCA

Há pouco tempo, o mercado viu os locatários fugindo do IGP-M. Com a alta do Índice Geral de Preços do Mercado, os inquilinos viram a necessidade de mudar o índice de reajuste dos seus aluguéis para o IPCA. Mas agora, com a alta do IPCA, podemos esperar por um movimento reverso?

Fábio considera que usar o IGP-M como indexador de aluguel era uma tradição do setor. Quando o índice começou a subir, as pessoas preferiram migrar para o IPCA. Por isso, ele não vê que os contratos que mudaram de índice devam voltar a ser indexados ao IGP-M com o cenário atual.

“Primeiro porque o IGP-M, em geral, tende a ser um pouco mais alto que o IPCA até porque ele tem um pouco mais de posição em dólar”, diz.

O que esperar do setor de fundos imobiliários em 2022

Outro ponto que aflige os investidores é a incerteza sobre o futuro do setor de fundos imobiliários em 2022.

Almeida acredita que o crescimento do setor deve continuar, mesmo que em um ritmo mais desacelerado. “O setor cresceu muito nesse período em que a gente estava com juros muito baixos, e trouxe uma visibilidade para esse tipo de produto. Entendo que a gente vai continuar tendo novos investidores entrando, mas não um crescimento tão exponencial quanto nos últimos dois anos, tanto em questão de número de investidores, quanto de número de fundos surgindo.”

Fábio concorda dizendo que o ritmo de crescimento deve ser menor agora, “mas [o crescimento] é inevitável. Cada vez mais esse tipo de produto vai fazer parte do portfólio do investidor brasileiro. É inevitável que que as gestoras continuem crescendo, procurando formas de crescer, porque é de fato um produto com muitos benefícios.”

Ele comenta ainda sobre os perigos de se olhar apenas para os impactos no curto prazo. “Tomar uma decisão de longo prazo baseado numa variável de curtíssimo prazo, como a inflação do mês ou a decisão do Copom da semana passada, é um equívoco. Você está criando um risco muito grande para o seu portfólio, porque pode estar saindo na hora errada, em um momento de pânico.”

Fundos imobiliários: patrimônio líquido cresce

O número de investidores em 2021 não caiu — pelo contrário. O patrimônio líquidos dos fundos imobiliários (FIIs) renovou seu patamar recorde em outubro deste ano, de acordo com o boletim mensal de FIIs da bolsa brasileira. O registro de outubro foi de R$ 167 bilhões.

Anteriormente, o recorde era de R$ 162 bilhões, verificado em junho deste ano – o aumento foi de 3%. Em outubro do ano passado, o patrimônio líquido dos fundos imobiliários somava R$ 114 bilhões, número 46,5% menor.

Embora o valor dos ativos dos FIIs esteja aumentando, o valor de mercado dos fundos não está acompanhando. O boletim divulgado pela B3 (B3SA3) mostrou que houve queda nos preços em outubro, na ordem de R$ 2 bilhões – equivalente a 1,51%, para R$ 130 bilhões.

Um ano atrás, o valor de mercado dos fundos imobiliários era de R$ 108 bilhões, cerca de 20,37% menor.

As negociações de fundos imobiliários movimentaram R$ 61,7 bilhões entre janeiro e novembro de 2021, mostra o boletim da B3. Em 2020, o volume financeiro negociado foi de R$ 54,1 bilhões.

Já o volume médio diário de negociação de FIIs em 2021 está em R$ 273 milhões, o maior da história na comparação anual. O volume mensal de negociação em novembro ficou em R$ 5 bilhões, mesmo patamar de outubro e menor nível desde novembro de 2020.

Pessoas físicas dominam os FIIs

Outro destaque do boletim mensal da B3 é a evolução do número de investidores de fundos imobiliários. De dezembro de 2020 para novembro de 2021, a quantidade de investidores aumentou 29,7%. O salto foi de 1,172 milhão de investidores para 1,52 milhão.

As pessoas físicas são a maioria disparada entre os investidores no mercado de FIIs. O segmento ganhou 11 mil novos cotistas em novembro, alcançando a marca de 1,514 milhão.

O ranking estava da seguinte forma, em novembro de 2021:

- Pessoas físicas: 1.514.192

- Pessoas jurídicas não financeiras: 3.444

- Investidores institucionais: 2.429

- Não residentes: 126

- Instituições financeiras: 39

Com isso, as pessoas físicas representavam 72,7% da custódia de fundos imobiliários no mês passado. Os investidores institucionais aparecem na sequência, com 20,7% da participação.

Gustavo Asdourian, sócio-fundador da Guardian Gestora, em artigo recente ao Suno Notícias, argumentou: “Alguns pontos que podem explicar esse crescimento são: uma base de investidores mais informada, que estudou novas oportunidades de alocação de recursos fora dos grandes bancos tradicionais; a taxa Selic ter ficado por muitos meses em patamares baixos, o que estimulou o ponto anterior; e novas empresas de investimento, muitas delas digitais, que incentivam seus clientes a analisar investimentos alternativos com mais retorno, como os FIIs”.

Ele acrescenta: “Quando um FII aluga imóveis, todos os anos podem ocorrer negociações para correção da renda de locação pela inflação. Ou, no caso dos chamados ‘FIIs de papel’, que investem em crédito, correção dos ativos de crédito pela inflação. Portanto, principalmente no cenário atual em que vivemos, de inflação pressionada, esta classe de ativos pode ser interessante para preservação do capital dos investidores.”

Asdourian vê outras vantagens: “Isenção de imposto de renda sobre os dividendos distribuídos, liquidez no mercado secundário na bolsa de valores e facilidade no acesso via possibilidade de começar a investir com R$ 100,00 ou menos. Por isso os FIIs veem ganhando espaço na composição da carteira do investidor brasileiro e, em muitos casos, não apenas são um bom veículo para proteção de capital como também podem trazer ganhos reais para quem tem perfil de longo prazo ao investir.”

Investir com cuidado em fundos imobiliários

Antes de qualquer investimento em fundos imobiliários é importante ressaltar que quitar as dívidas e fazer uma reserva de emergência são movimentos estratégicos e prioritários. Os analistas da SUNO Research sempre reforçam que é necessário, antes, poupar dinheiro para depois investir, e nunca se endividar para aplicar ou investir endividado. Esta matéria não é uma recomendação de investimento.