A Fúria do Kraken: Uma alegoria sobre recessão

Um famoso folclore nórdico conta a história do temido KRAKEN, uma besta gigante em forma de polvo que vivia no fundo do oceano e que, eventualmente, vinha à superfície e utilizava seus longos tentáculos para arrastar para as profundezas as embarcações e seus tripulantes.

A economia também possui seus “Krakens”. Esporadicamente um temido monstro, chamado recessão, surge em meio ao revolto mar financeiro e começa a usar seus tentáculos para desferir diversos ataques e afundar mesmo os mais experientes navegadores. Recentemente, muito se tem escutado sobre o tema.

Vamos entender um pouco mais como esse monstro surge, como utiliza seus tentáculos para atacar e, mais importante, como se preparar para evitar ser arrastado para o fundo do oceano.

O surgimento

A terrível Fera começa a emergir quando todos estão positivos em relação ao crescimento econômico.

Com um cenário de desemprego baixo, economia em pleno funcionamento, pessoas com dinheiro em mãos e um “mar” tranquilo, ninguém imagina que a ameaça está próxima.

Neste momento, a temida recessão começa a colocar seus tentáculos para fora da água, deixando-a agitada e causando pânico. A partir de então, inicia-se uma reação em cadeia que em geral costuma durar inúmeros meses, quando não, anos.

Os ataques são vorazes e de enormes danos. Atingem em cheio o governo e a população.

Primeiro ataque: Inflação

A pleno vapor, as empresas quebram recorde de produção e demandam cada vez mais mão de obra, a ponto de precisarem disputar por profissionais no mercado. Para serem atrativas, elevam os salários.

Com as pessoas ganhando mais dinheiro, os bens de consumo naturalmente recebem ajustes de preço, e neste momento, o Kraken começa a mostrar o seu mais poderoso ataque: a inflação.

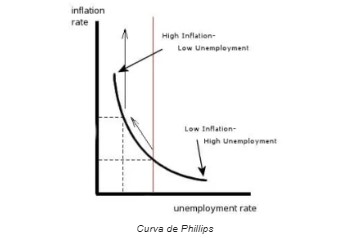

O modelo da curva de Phillips, na figura abaixo, representa a relação de curto prazo entre inflação e taxa de desemprego. Pode-se observar que, conforme a taxa de desemprego (no eixo x) decresce, um aumento de inflação (eixo y) é observado. Outros modelos surgiram posteriormente para complementar este, mas sua essência ainda é válida.

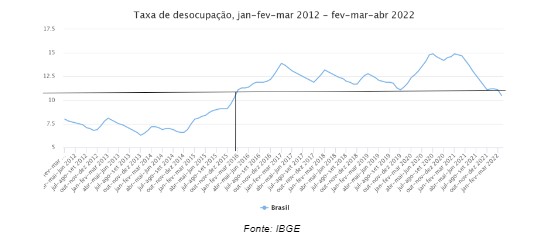

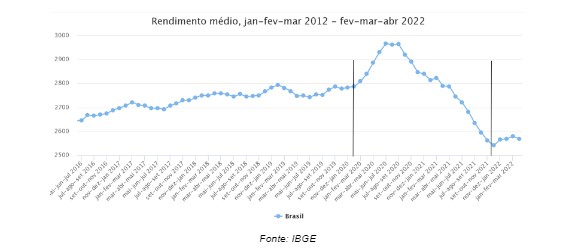

Se olharmos para dados no Brasil, vemos nos gráficos abaixo que a taxa de desemprego atingiu recentemente o menor valor desde 2016. Em contraste, o rendimento médio entre os empregados voltou a aumentar desde o final de 2021(sem considerar estímulos), dando continuidade a uma tendência que já ocorria pré-pandemia.

Conforme a curva de Phillips, percebemos abaixo que a inflação também vem ganhando força no Brasil desde 2018 (gráfico esquerdo) passando a acelerar após pandemia (gráfico direito).

A injeção de capital no mercado pelos bancos centrais durante a crise do COVID-19, os choques de oferta gerados pelos lockdowns e os recentes conflitos na Ucrânia são fatores inflacionários que aceleram as curvas acima. No entanto, observa-se indícios anteriores de queda do desemprego e aumento da inflação.

Segundo ataque: Elevação de Juros

Enfurecido após o primeiro ataque, o Kraken ataca mais uma vez com seus tentáculos. Os bancos centrais elevam a taxa de juros (custo do capital), buscando diminuir a liquidez nos mercados e controlar a inflação. Espera-se, dessa forma, que a moeda se torne mais escassa, e com isso os preços sejam forçados a diminuir.

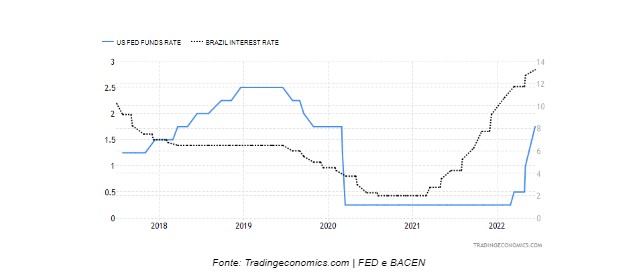

Essa tem sido a realidade no mundo todo. Enquanto o Brasil (linha preta tracejada, eixo direito) elevou sua taxa de juros de 2% a.a em 2021 para 13,25% a.a até o momento, o Federal Reserve nos Estados Unidos (linha azul, eixo esquerdo) já elevou sua taxa básica de juros de 0,25% a.a para 1,75% a.a (maior taxa desde o início de 2020).

O custo de capital elevado inviabiliza, por vezes, a operação de diversos negócios, principalmente aqueles que precisam muito capital de terceiros para operar. Ou os negócios são arrastados para o fundo, ou precisam abandonar marinheiros (demissões).

Do outro lado da batalha contra o monstro, pessoas físicas que tomaram crédito (alguns agora desempregados), não conseguem pagar suas dívidas. Neste momento será possível ver alguns outros barcos (Instituições Financeiras, por exemplo) sendo atingidos, já que o número de calotes (default) tende a aumentar.

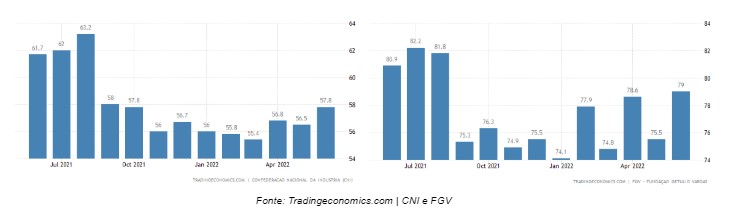

A insegurança sobre o futuro começa a se instaurar e a confiança de empresas e pessoas começa a reduzir. Hoje, no Brasil, o índice de confiança empresarial, da CNI (lado esquerdo), apesar de uma significativa queda nos últimos 12 meses, ainda se encontra na neutralidade (próximo a 50). O mesmo acontece com o índice de confiança do consumidor, da FGV (lado direito), que também caiu, mas ainda se encontra dentro de patamares próximos dos últimos 12 meses.

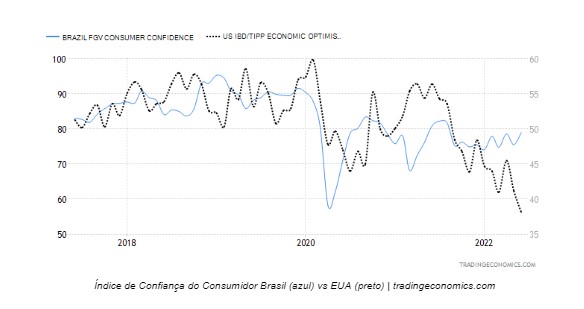

Fiquemos atentos, entretanto, para que os próximos ataques não abalem a confiança dos marujos, já que em outra parte do globo, a confiança dos consumidores já parece abalada, como mostra o gráfico abaixo.

Terceiro ataque: Estouro da bolha

O Kraken tem habilidade para atacar com mais de um tentáculo em múltiplas áreas.

A terceira via de ataque do monstro são os ativos de risco. Enquanto os juros sobem, os investidores imediatamente preferem levar seus recursos para aplicações de menor risco.

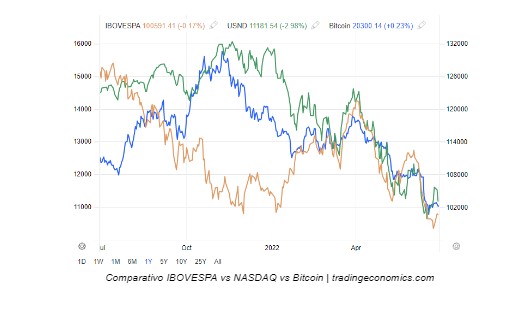

Como observamos no gráfico abaixo, bolsa de valores e investimentos alternativos, como o bitcoin, vêm experimentando fortes quedas que chegaram a atingir mais de 56% em 6 meses.

As maiores quedas aconteceram nos ativos que possuem maior parte de seus fluxos de caixa no futuro, como empresas de tecnologia/NASDAQ (já que houve um aumento do custo de oportunidade de ficar investido em tais ativos), e em ativos especulativos, como criptomoedas.

A submersão

Após os sucessivos ataques, poucos barcos ainda estão inteiros, e o monstro começa a mergulhar e levar consigo diversos tripulantes e embarcações que estavam despreparadas para o confronto. Esse é o início da recessão.

O período é marcado por calotes, aumento do desemprego, queda da produtividade, altos níveis de estoque (não vendidos), e início de uma queda do crescimento econômico.

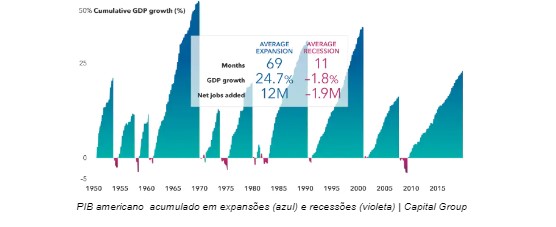

A queda na economia dura, em média, de 11 meses a 2 anos, mas em geral a recuperação econômica é mais longa e vem mais forte (ainda bem), e assim a economia global avança.

Apesar de os recentes eventos de cauda longa (eventos de baixa probabilidade com alto impacto) terem modificado drasticamente as relações e indicadores econômicos, os indícios aqui mostrados sugerem que podemos não estar ainda afundando, mas em uma fase imediatamente anterior, sendo ainda atacados pela Fera.

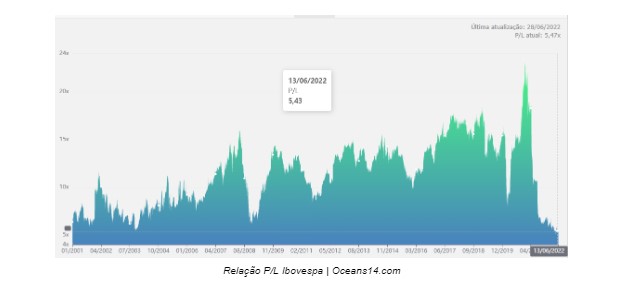

Corroborando com a suposição acima, a relação preço/lucro do mercado acionário está na mínima desde a crise de 2008 (Subprime). Empresas mostrando lucros elevados (característica de fase de expansão), enquanto o preço do mercado de ações (indicador adiantado da economia) sofre queda significativa, com medo da chegada de uma recessão.

A Batalha

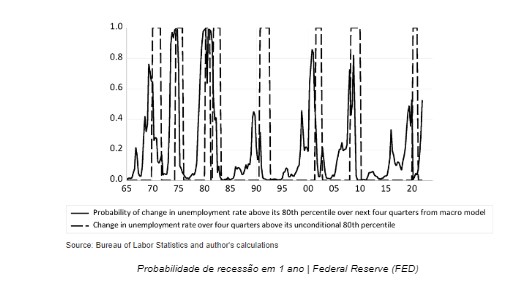

De fato, é possível que a temida recessão ainda demore alguns meses para tomar grandes proporções mas, aparentemente, os ataques do Kraken já iniciaram, como visto acima. Além disso, atualmente, a probabilidade de recessão em 1 ano, calculada pelo Fed com base na taxa de inflação e desemprego, está acima de 50% com tendência de alta.

Por mais que esse momento ainda possa demorar para chegar, fica a pergunta: Como eu posso preparar meu portfólio para momentos como esse? Como posso enfrentar o monstro e não ser arrastado para as profundezas?

As respostas podem variar de acordo com a realidade de cada pessoa, mas ficam aqui alguns insights:

- Reserva de Emergência: Equivalente de 6 a 12 meses de despesas em uma reserva de liquidez e segurança. Isso é indispensável. Se em meio a uma crise você ainda precisar se desfazer de ativos em queda, esse valor será irrecuperável e, acredite, imprevistos acontecem. Como diz uma famosa frase: “Quando a maré baixa, é que vemos quem estava nadando nu.”

- Diversificação e Qualidade: Como você já sabe o momento atual do mercado, agora você deve se antecipar e escolher os ativos que vão performar melhor na próxima fase. Correto?

Errado! Apesar de parecer o certo a se fazer, esse é um movimento muito difícil para o investidor comum. Por vezes é difícil até para instituições financeiras fazerem, com o suporte de uma grande equipe de analistas.

O ponto é que, com a imensa quantidade de informação atual, muitas vezes os sinais de momento de mercado não são fáceis de detectar ou se confundem. Além disso, uma economia ou setor podem entrar e sair de uma recessão mais cedo ou em menos tempo do que outros. A análise é extremamente complexa.

Por isso a diversificação é importante: você sempre estará se protegendo em algumas classes/setores, tendo boas rentabilidades em outras, e mesmo a queda de alguns ativos, se seu risco for controlado, pode representar excelentes oportunidades.

Se você se expõe a renda variável, sempre tenha no seu portfólio empresas com alta rentabilidade (ROIC) e margem líquida, vantagens competitivas, com pricing power (poder de aumentar preços sem afastar seus clientes) e que consigam operar com menor custo de capital (WACC) dentro de seu setor. São empresas de qualidade, que geram valor ao acionista, e que conseguem navegar bem momentos mais caóticos, como uma recessão, sem ter os fundamentos corroídos.

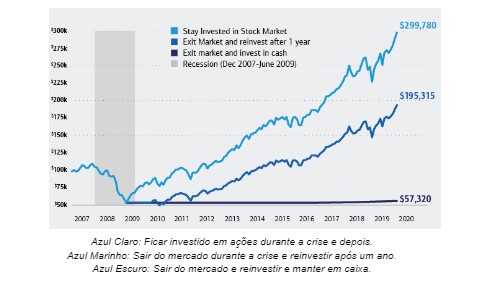

- Fique Investido: Os momentos de grande queda do mercado são excelentes janelas para aumento de exposição em determinados ativos. No curto prazo o mercado se move pela emoção, e tende a intensificar a queda movido pelo medo.

Continuar investido, e até mesmo usar o momento como oportunidade, vai te entregar melhores resultados no longo prazo, como podemos ver no estudo abaixo realizado pela Merrill Lynch, após a crise de 2008.

Como alocação estratégica, vale também deixar um determinado nível de caixa em seu portfólio (cerca de 5-10% do valor total investido). Vai te ajudar a aproveitar as oportunidades e otimizar seus ganhos na próxima expansão (que como já vimos pode ser longa e de grande crescimento).

Recessões sempre acontecem e continuarão acontecendo. Nem sempre é fácil identificar o próximo passo que o mercado seguirá para podermos nos antecipar. Assim, o que realmente importa para o investidor é estar preparado para qualquer uma das situações, com ferramentas e estratégias corretas, para não ser arrastado para o fundo com o monstro.

Esta matéria foi escrita pelo time da Suno Consultoria. Para conhecer melhor este serviço da Suno, clique aqui