Yield to maturity: o que é e como calcular essa taxa de retorno

Ao analisar suas aplicações, os investidores geralmente levam em conta uma taxa que é conhecida como yield to maturity (YTM) ou rendimento até o vencimento.

Por isso, é extremamente importante que os investidores interessados em renda fixa entendam o que é yield to maturity e como calculá-lo.

O que é yield to maturity?

Yield to maturity (YTM) ou rendimento até o vencimento é a taxa de retorno que os investidores possuem ao comprar e manter um título até o seu vencimento. Nesse caso, é suposto que o emitente cumpra com todos os pagamentos programados de juros e principal.

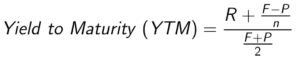

O yield to maturity tem uma fórmula específica para ser calculado, que depende de alguns fatores como os valores corrente e de face, juros anuais e o número de anos até o vencimento.

Como calcular o yield to maturity?

Primeiramente, é necessário saber que o yield to maturity de uma obrigação com preço corrente igual ao seu valor de face vai equivaler sempre ao cupom.

Por isso, fórmula do yield to maturity é a seguinte:

Onde:

- R = cupom de juros ou quantidade paga em juros no período;

- F = valor nominal ou valor de face do título;

- P = preço pago pelo investidor pelo título;

- n = período de maturação.

No caso de o valor da obrigação ser diferente do valor de face, o yield to maturity vai ser diferente do cupom.

O rendimento de uma obrigação até seu vencimento, supondo um pagamento anual de juros, pode ser obtido com a fórmula rd.

Quer dizer, o valor corrente e o valor de face, os juros anuais e a quantidade de anos até o vencimento são as variáveis conhecidas, e a incógnita da equação é o retorno requerido que equivale ao rendimento da obrigação até seu vencimento.

Exemplo de cálculo de yield to maturity

O yield to maturity pode ser encontrado através de alguns instrumentos como:

- Planilha do Excel;

- Calculadora financeira;

- Tentativa e erro.

A calculadora financeira a forma mais fácil de encontrar o yield to maturity, pois pode calcular esse valor automaticamente.

Para entender melhor como é feito o cálculo de yield to maturity, veja o exemplo abaixo:

Um investidor quer encontrar o YTM da obrigação de X companhia e tal obrigação possui as seguintes características:

- Está sendo negociada a $920;

- Tem cupom de 10% ao ano;

- Tem valor de face de $1.000;

- Os juros são pagos anualmente com vencimento a cada 10 anos.

Então:

- YTM = [(100 + (1000 – 920)/10]/2) / (1000+920)/2

- YTM = 11,25%

Logo, temos que o Yield to Maturity desse título é igual a 11,25% ao ano.

Como interpretar o yield to maturity?

Enfim, o rendimento até o vencimento (YTM) corresponde ao retorno total antecipado sobre um título, no caso de esse título ser mantido até seu vencimento. É tido como um rendimento de títulos de longo prazo, porém expresso em forma de taxa anual.

Ou seja, pode-se dizer que yield to maturity é a taxa interna de retorno (TIR) de um investimento em um título, no caso de o investidor manter o título até o vencimento, realizando todos os pagamentos conforme programados e reinvestindo na mesma taxa.

Quer aprender mais sobre o yield to maturity e outras taxas do mercado financeiro? Fale com a Suno, contamos com uma equipe altamente qualificada para orientar seus investimentos. Aproveite para baixar gratuitamente o e-book “10 livros que todo investidor deveria ler”.