Renda fixa ou fundos multimercado ‘badalados’? Veja quem ganha

Com uma evasão de ativos de renda variável em 2022, em meio ao cenário macroeconômico e à alta da Selic, a renda fixa ganhou uma maior atratividade nos últimos meses. Mesmo dentro da indústria de fundos, a renda fixa é responsável pelo maior saldo da indústria este ano, com R$ 83,6 bilhões investidos em fundos de renda fixa em 2022, segundo dados da Associação Brasileira do Mercado de Capitais (Anbima).

Atualmente o NTN-B 35, ou Tesouro IPCA+, é um dos ativos de renda fixa que ganham mais espaço nas recomendações de investidores e assessores de investimento (AAIs). O ativo, uma abreviação para Notas do Tesouro Nacional, prevê remunerar o investidor acima da inflação.

Ao mesmo tempo, fundos multimercado ganham rentabilidade mesclando o portfólio e incluindo ativos de renda fixa.

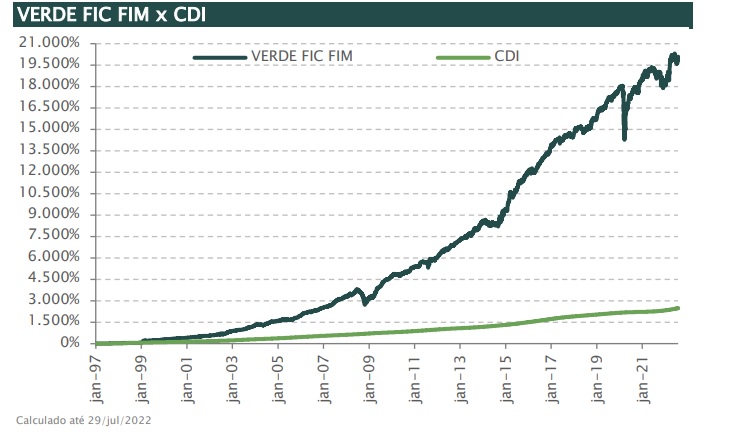

Como comparativo, um dos fundos mais conhecidos do mercado, o Fundo Verde, de Luis Stuhlberger – considerado por muitos o maior gestor do mercado de capitais brasileiro -, rendeu 543% nos últimos 15 anos.

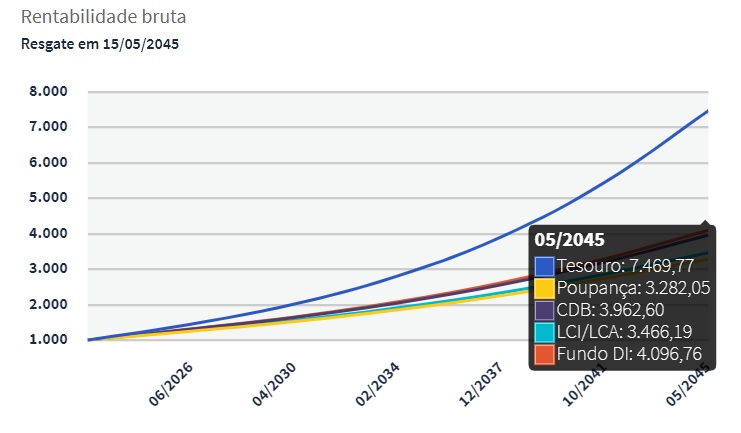

Nesta mesma janela, o Tesouro IPCA+ com vencimento em 2035 rendeu 615%, segundo dados da plataforma Mais Retorno.

Ou seja, um investimento de R$ 5 mil nessa janela de 15 anos traria um rendimento bruto de cerca de R$ 35,7 mil no Tesouro IPCA com vencimento em 2035, ante R$ 32,1 mil se investidos no Verde no mesmo período.

Em outros fundos multimercado ‘badalados’ do mercado, como o Adam Macro Strategy Advisory, é possível ver uma rentabilidade que fica acima do NTN-B com vencimento em 2035 durante parte do tempo, mas perde no acumulado até os dias de hoje.

Desde meados de 2017 – quando o Adam Macro foi criado – são 33% de rentabilidade do fundo ante 71% do Tesouro IPCA. Assim, R$ 5 mil seriam transformados em R$ 6,6 mil no multimercado, se resgatados hoje, ante R$ 8,5 mil no título de renda fixa.

No caso do JGP Strategy, é visível um rendimento que fica quase 99% do tempo abaixo da NTN-B desde 2019, quando o fundo foi criado. Enquanto o título de renda fixa acumula um retorno de 32,7% no acumulado, são 30% de rentabilidade do fundo.

Contudo, vale lembrar que a volatilidade dos fundos comparados é expressivamente menor. O JGP, por exemplo, tem 2,2% de volatilidade desde o início, ante 12,3% do NTN-B.

Como são diferentes classes de ativos, no Tesouro IPCA não há o pagamento de taxa de administração, como ocorre em um fundo de investimentos.

Além disso, nessa janela, com as oscilações, o Fundo de Stuhlberger ficou à frente do ativo de renda fixa em alguns períodos. E, em prazos mais longos, se considerada a criação do fundo, o Verde rende mais de 20.000% desde o seu início, em meados de 1997.

Renda fixa pagou bem nos últimos anos, dizem gestores

Apesar de ser um ativo considerado de menor risco, o Tesouro IPCA – e outros investimentos em renda fixa – sofre oscilações com marcações a mercado.

Ronaldo Candiev, gestor da BRZ Investimentos, cita que o perfil do investidor é primordial para a escolha do ativo.

“Tem a ver com a sua disposição de correr risco; tem que ver se você tem o psicológico para ver o patrimônio cair ao alocar em algo mais volátil”, observa.

Títulos atrelados ao IPCA deram bons retornos nos últimos anos, dado o histórico de inflação do Brasil. Assim, títulos como o NTN-B 2035 também se destacaram nos últimos anos, conforme Bruno Rossetto, sócio da Proinvestors, escritório de investimentos credenciado da XP.

“No Brasil, se pegarmos os índices mais conhecidos como o CDI, IMA-B 5 e IBOVESPA nos últimos 10 anos é possível perceber que o mais performático foi o IMAB-5 (índice que acompanha o desempenho dos títulos IPCA com vencimento acima de 5 anos). Logo depois, temos o CDI e, por último, o Ibovespa. Deixando bem claro que, no Brasil, títulos de renda fixa atrelados ao IPCA e ao CDI se provaram ao longo do tempo como uma ótima opção de investimento”, comenta.

O próprio Fundo Verde, aliás, detém uma posição em títulos públicos. A carteira, segundo as informações mais recentes disponibilizadas pela Asset, está 16,2% alocada em títulos públicos. O portfólio também investe em ações (15,2%), investimentos no exterior (31,8%), por exemplo.

Como risco, vale destacar que títulos mais longos podem apresentar oscilações maiores. Candiev destaca que um título de NTN-B com vencimento em 50 anos ‘pode cair igual o Ibovespa’, fazendo referência ao principal índice do mercado de ações do Brasil.

“Uma NTN-B 50 pode cair 30% no ano, tranquilamente. Ela pode cair muito, e isso é um desafio para o investidor, especialmente o iniciante”, afirma.

Quais são os tipos de Tesouro IPCA

Atualmente existem dois tipos de Tesouro IPCA, sendo que o ‘principal’ só está disponível para investidores pessoa física.

- NTN-B Principal: Formato mais tradicional que paga a remuneração na data de vencimento

- NTN-B: Tesouro IPCA com pagamento semestral de juros (ou cupom), que tem data de vencimento, mas tem remuneração semestral via fluxo de caixa

Trata-se de um ativo relativamente acessível, já que com pouco mais de R$ 30 é possível começar a investir.

No caso do Tesouro IPCA+ 2035, com vencimento em maio de 2035, o investidor pode ter acesso a uma rentabilidade anual da inflação somada a 5,82%.

Como simulação de rentabilidade futura, caso o investidor faça um aporte de R$ 10 mil, ele resgatará R$ 31,2 mil no vencimento, conforme a estimativa de rentabilidade do Tesouro. Contudo, com esse mesmo aporte inicial somado a aportes mensais de R$ 100, é possível resgatar R$ 59 mil no mesmo período.

Gabriel Meira, especialista da Valor Investimentos, diz que nesse tipo de ativo a estratégia de aportes mensais é a melhor.

“No Brasil você tem uma inflação extremamente alta, muitas vezes na casa dos dois dígitos. Quanto você fala qual a estratégia de renda fixa, acho que segue um pouco do ditado popular; compre um pouco a cada mês. Se o investidor fizer aportes mensais, ele consegue ganhar muito bem no longo prazo“, explica.

Sobre os riscos, há a associação clara com as vendas antes do vencimento que, assim, podem ocasionar ocasionar perdas ao investidor.

“É muito importante entender 100% de como o título funciona. Eu já vi muita ‘barbeiragem’ acontecendo em mercado de gestão patrimonial, de você oferecer títulos de IPCA+ de vencimento muito longo, com natureza de muita volatilidade, para pessoas que não tem uma característica adequada para aquele investimento”, aponta Candiev.

“O juro longo geralmente está relacionado ao prêmio de risco do país; o valor que o título oscila por base point (bps) é muito alto, impacta muito a marcação de mercado. Temos que ter muita cautela com títulos longos. Não é para todo mundo”, comenta.

Rossetto, da Proinvestors, acrescenta que os vencimentos, de fato, devem estar na prioridade ao analisar o ativo.

“O investidor, para fazer aporte em títulos de NTN-B, deve ficar atento aos vencimentos longos. O investidor que vai levar os seus títulos até a data final não precisa se preocupar tanto com a marcação a mercado, mas para levar até a data final recomendo se atentar aos títulos com prazos extensos”, recomenda.

Entenda como funciona o Fundo Verde

Como citado, o Fundo Verde acumula uma rentabilidade de cerca de 20.000% desde a sua criação. Ou seja, um investidor que fizesse um aporte de R$ 10 mil na primeira cota teria hoje, em mãos, cerca de R$ 2,01 milhões em rendimento bruto.

Operando enquanto um fundo multimercado, a estratégia é de alocações no mercado brasileiro e internacional de ações, renda fixa e moedas.

Na carta de gestão mais recente, o Fundo Verde citou os juros longos dos Estados Unidos alcançaram pico, abrindo uma janela de oportunidade para investimento em ativos mais arriscados – refletidos pela alocação de 31,8% em investimentos no exterior.

“Não esperávamos um rali de tal magnitude, mas víamos oportunidade de alocar capital a preços bem interessantes”, consta na última carta da gestão do fundo.

O último mês, para o fundo, foi de bons ganhos em ativos de crédito high yield e petróleo, ao passo que as perdas vieram da exposição em Real e das posições tomadas em juros nos mercados desenvolvidos.

Além disso, o fundo perdeu com a posição comprada em implícita no Brasil e da compra de ouro, acumulando 1,54% de alta em julho. No período, o CDI – que é o benchmark, ou referencial, do fundo – rendeu 1,03%. O Ibovespa, principal índice do mercado acionário, rendeu 3,31%.

Candiev, da BRZ, destaca que, apesar de o Verde ser uma exceção e ter um retorno relativamente alto, olhar para o gráfico de rentabilidade ao escolher um fundo nem sempre é a melhor decisão na maioria das vezes.

“Olhar para performance é o que mais as pessoas fazem; olhando o gráfico de 12 e 24 meses. Mas isso é olhar para o retrovisor, às vezes o portfólio do passado não é bom no futuro, às vezes saiu alguém relevante do time. É importante estar atento e acompanhar a filosofia do gestor”, recomenda.

Prioridade na renda fixa deve ser vencimento menor

Ao escolher entre as classes de ativos, por exemplo, especialistas destacam que é importante saber o que se adequa mais ao perfil do investidor.

Meira, da Valor Investimentos, lembra que vale ficar de olho no cenário macroeconômico ao fazer um aporte em NTN-B mais longo. A recomendação é por vencimentos mais curtos, já que acompanhar o cenário macroeconômico pode ser uma tarefa difícil para os investidores pessoa física, com menos tempo hábil para olhar os números do mercado.

“Nem todo mundo entende macro e se o tesouro tá esticado ou não. Acho legal começar com algo mais básico. Se você pegar [títulos com vencimento em] 2028 e 2035, acho interessante; para o investidor começar a ‘colocar um pé’, porque os títulos são marcados a mercado, e causa algum estresse para quem não está acostumado”, recomenda.

Apesar do comparativo dos ativos, especialistas destacam que o investidor deve adequar as alocações ao seu perfil e ter uma diversificação de portfólio, a fim de mitigar os riscos. Vale destacar que esta matéria sobre renda fixa tem fins educativos e não se trata de uma recomendação de investimentos.