O recém-nascido investidor de renda variável e aprendizados sobre a inflação

Nos últimos anos, o “recém-nascido” investidor brasileiro foi apresentado para a renda variável e, a princípio, gostou. Na última década, o número de investidores pessoa física saltou de aproximadamente 500 mil para 3,1 milhões. Tudo isso em meio a um bull market gerado por anos de recompra de ativos pelos bancos centrais ao redor do mundo, taxas de juros próximas de zero e um período em que (pelo menos nas economias desenvolvidas), quase não existiu inflação. Em vários momentos ouvimos que os mercados estavam no “all time high” e foi difícil não ganhar dinheiro com bolsa durante esse período.

Porém, o mercado é cíclico. Não conseguimos prever quando começam e nem por quanto tempo duram esses ciclos, mas, parafraseando o maior investidor de todos os tempos, Warren Buffet, “a história não se repete, mas ela rima”.

Com o final da pandemia e por conta de todos os estímulos fiscais que foram concedidos (além daqueles que já vinham sendo dados ao longo da última década), a inflação, que havia ficado esquecida e quase inexistente, voltou a aparecer no mundo todo e o discurso do Federal Reserve (Fed) de que a inflação era transitória começou a cair por terra. Isso tem forçado os bancos centrais do mundo todo a sinalizar ou iniciar ciclos de aumento nas taxas de juros, além de redução nas recompras de ativos (tapering) para tentar conter o avanço da inflação, que não era transitória. Com isso, temos visto uma forte migração de recursos das pessoas físicas que estavam alocados em renda variável retornando para a renda fixa. A pergunta que precisa ser respondida é: a tradicional renda fixa é a melhor alternativa para se investir em um cenário inflacionário como estamos vivendo hoje?

O primeiro ponto a ser compreendido é: o que de fato é inflação? Um aumento do preço de um determinado produto pode ser considerado inflação?

Segundo a teoria econômica, inflação é entendida como um aumento generalizado dos preços, e isso ocorre na maioria das vezes pelo excesso de dinheiro na economia.

Entretanto, recursos são escassos por definição, seja esse recurso a capacidade produtiva de uma fábrica ou a quantidade de minério de ferro em uma mina. Em momento de alta liquidez e grandes incentivos fiscais (taxas de juros baixas, isenção de impostos, programas sociais), é criada uma pressão na demanda por produtos e recursos, fazendo com que a inflação apareça, sempre de forma generalizada e não em produtos isolados, assim como já citado.

Desde que as economias migraram para um modelo fiduciário de moedas, em que as moedas não têm mais um lastro em ativos reais (ouro), o principal papel dos bancos centrais passou ser garantir a confiabilidade das moedas. Em um cenário de inflação acelerando, a resposta natural do banqueiro central, que precisa garantir o poder de compra da moeda, é iniciar um ciclo de “aperto monetário”, e a forma mais comum de se colocar esse aperto monetário em prática é subir as taxas básicas de juros para retirar dinheiro da economia.

Uma das principais críticas que os economistas mais liberais fazem a essa abordagem monetarista é que existe uma demora para refletir o efeito de um aumento dos juros por todo o mecanismo de transmissão da política monetária, aliado ao fator de que os dados inflacionários que levaram a decisão de um aumento na taxa de juros refletem o passado (geralmente um acumulado dos últimos 12 meses). Dessa forma, quando os juros realmente refletirem na economia, o cenário inflacionário será outro, e não o que se apresentava quando a decisão foi tomada.

Esse aumento das taxas de juros e inflação faz com que a renda fixa “entre em competição com a bolsa”. Os recursos para as empresas continuarem financiando seu crescimento ficam mais caros, sejam eles de terceiros (bancários ou mercado de dívidas), como o custo do capital próprio (acionistas), que passaram a exigir um retorno mais elevado para o capital alocado. Além do impacto na ponta consumidora que já vinha sendo corroída pela inflação, agora o consumidor tem um prêmio maior para poupar o seu dinheiro (taxas de juros mais altas) e isso leva a uma mudança nos ciclos de mercado citados no começo desse texto. O investidor brasileiro, que até o momento vivia momentos de bonança e lua de mel com a renda variável, começa a se perguntar se é hora de liquidar as posições e migrar novamente para a boa e velha conhecida renda fixa. Fundos de investimentos em ações, que cresceram muito a base de clientes pessoa física nos últimos anos, começam a sofrer com os reflexos dessa mudança de ciclo assim como pode-se ver a seguir:

Aparentemente, uma parte dos investidores brasileiros encontrou a resposta da pergunta e tem liquidado as posições em renda variável, mas será que essa é realmente a melhor alternativa?

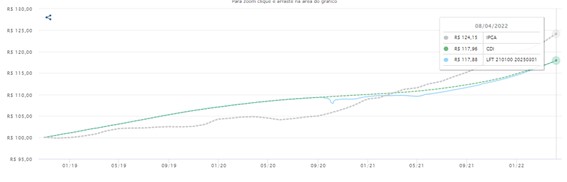

Fazendo uma comparação desde 2018 entre CDI, IPCA e Tesouro Selic com vencimento para 2025, temos alguns resultados interessantes, encontrados no gráfico abaixo:

Se olharmos para esses ativos durante a janela apresentada, podemos perceber que apenas no segundo semestre de 2021 a inflação superou o tesouro Selic e o CDI acumulado. Porém, precisamos levar em consideração o imposto de renda que um investidor pessoa física pagaria em títulos de renda fixa que repliquem o CDI ou no Tesouro Selic (exceto isentos), fazendo com que a rentabilidade fosse menor do que a mostrada no gráfico. Em longo prazo, podemos observar o efeito da demora de repasse da taxa de juros na inflação, pois, mesmo com os aumentos da taxa básica de juros, a inflação segue acelerando e superando os rendimentos.

Contudo, não existem apenas títulos pós fixados. Os títulos híbridos, que garantem uma rentabilidade acima da inflação, podem ser uma alternativa. No gráfico abaixo pode-se observar a comparação com esses títulos:

Observa-se o CDI vs IPCA vs Tesouro IPCA 2055 vs Tesouro IPCA 2026, todos marcados a mercado (cotados diariamente e não com os juros acumulados diariamente) e, como podemos observar, os resultados são bem próximos para os dois títulos e para a bolsa, principalmente por conta da marcação a mercado, que mostra uma abordagem realista da volatilidade desses títulos.

Logo entendemos que o rendimento que realmente interessa para o investidor é aquele acima da inflação em longo prazo, o famoso ganho real. Dessa forma o investidor consegue repor o valor do aumento generalizado dos preços, preservando o poder de compra do seu patrimônio e conseguindo um aumento real de capital em longo prazo.

Para essa finalidade, a longo prazo, os títulos híbridos e a bolsa se mostram mais eficientes do que os tradicionais títulos de renda fixa pós fixados “sem risco”.

Um dos maiores déficits informacionais que o investidor brasileiro precisa entender é essa compreensão de risco apenas como volatilidade, e ignorar todas as outras possibilidades de risco, como risco de crédito, risco jurídico, risco de imagem, ou até mesmo o risco de ter o poder de compra corroído pela inflação.

Em longo prazo, apesar da volatilidade, os títulos públicos atrelados à inflação e à bolsa conseguiram superar a inflação e repor esses ganhos. Para os títulos de renda fixa, a compreensão pode ser mais simples, dado que eles garantem uma rentabilidade acima da inflação. Porém, para a bolsa muitas vezes essa relação não é clara na cabeça do investidor. Pense que por trás dos gráficos coloridos e dos preços piscando na tela do home broker, existem empresas que atuam na economia real e vendem produtos na economia real, e que bons negócios por definição têm poder de precificação dos seus produtos frente ao consumidor. Um exemplo claro é uma mineradora, que, por causa do aumento dos preços do minério de ferro, vende o minério mais caro, ou uma petroleira que faz o mesmo com o petróleo. Essas analogias podem ser estendidas para diversos setores, mas o fato é que os ciclos se repetem e o investidor segue entendendo volatilidade de curto prazo como o único risco envolvido nas operações.

É fundamental para o recém-nascido investidor brasileiro entender essa relação. Aprender com os ciclos de baixa é essencial, além de entender sobre vieses comportamentais que o levam a comprar na alta e vender na baixa, quando intuitivamente ele deveria fazer o oposto. Controle emocional no final do dia tende a trazer mais resultados do que previsões econométricas que mudam a cada três meses. A grande mudança para o investidor pessoa física virá quando ele tirar um pouco do foco de previsões macroeconômicas, gráficos complexos e modelos de valuations elaborados. Não por esses métodos não serem importantes, mas porque é necessária uma abordagem profissional para realmente compreender e colocar em prática todas essas técnicas. É preciso direcionar o foco para entender os vieses emocionais que fazem com que decisões sejam tomadas, entender o seu perfil de risco e desenhar uma estratégia de investimento clara e simples, de acordo com os objetivos pessoais.

Esta artigo foi escrito pelo time da Suno Consultoria. Para conhecer melhor este serviço da Suno, clique aqui