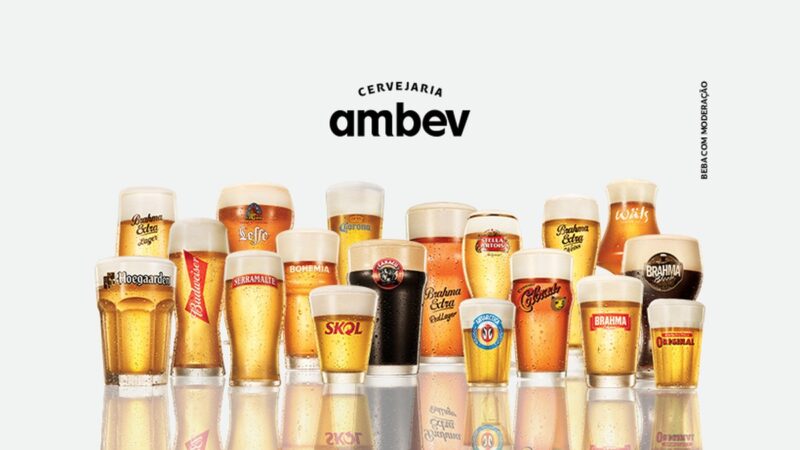

Ambev (ABEV3) pode ter crescimento nas margens, mas ação está cara, diz banco

O Itaú BBA manteve a recomendação neutra para a Ambev (ABEV3), com preço-alvo de R$ 18 em 2023, o mesmo de 2022.

De acordo com relatório divulgado nesta quarta-feira (5), os analistas estão antecipando uma aceleração de ímpeto para a Ambev, à medida que vai chegando a expansão do negócio de cervejas no Brasil em 2023.

“Por outro lado, acreditamos que a Ambev não é uma barganha em sua avaliação atual: está sendo negociada a 19 vezes o preço sobre lucro de 2023, em nossas estimativas, com uma taxa interna de retorno (TIR) de 15,6%”, diz o texto. “Já estamos considerando a expansão da margem tanto 2023 quanto 2024, apesar da falta de visibilidade neste último.”

Além disso, o time do Itaú BBA considera que as perspectivas para os preços do alumínio continuam incertas até o momento, dado o cenário volátil de oferta e demanda para a commodity.

A principal expectativa dos analistas é sobre a expansão da margem nas vendas de cerveja em 2023, que pode se tornar um ponto de inflexão após dez anos de queda nas margens brutas para o negócio.

“A discussão sobre essa possibilidade se intensificou desde que os preços das commodities começaram diminuir, o que sugeria que a Ambev poderia finalmente desfrutar de um ambiente de repasse de custos”, afirmam.

Na visão da equipe do banco de investimentos, há três fatores principais que sustentam o crescimento da margem:

- O impacto do carry-over dos aumentos de preços de cerveja esperados no segundo semestre de 2022 são prováveis, o que traria um aumento de 3% na receita, dentro da comparação anual em termos reais;

- O rastreador CPV/hl (custo dos produtos vendidos por hectolitro), baseado na cesta de commodities da Ambev, aponta para uma inflação de custo unitário de 7% a/a para 2023, o que seria o mais baixo em 10 anos;

- Os preços mais baixos do petróleo devem conter a inflação de vendas, gerais e administrativas, um fator que, quando combinado com nossa previsão de aumento de receita, rende diluição de 140 bps de receita líquida.

“Com base nas considerações acima, estamos elevando nossas estimativas de Ebitda (Lucros antes de juros, impostos, depreciação e amortização) para vendas de cerveja no Brasil 15% e 10%, respectivamente”, pontuam.

Cotação da Ambev

As ações da Ambev fecharam o pregão desta quarta (5) em queda de 0,74%, a R$ 16,12. No ano, acumulam ganhos de 5,15%.