Yield curve: como funciona a curva da taxa de juros?

A taxa de juros básica praticada em uma economia afeta consideravelmente a rentabilidade dos seus investidores — tanto na renda fixa quanto na renda variável. Isso fica mais visível, por exemplo, quando se analisa a curva da taxa de juros (também conhecida como yield curve) para determinado títulos.

A yield curve, em termos práticos, expressa o “preço” do risco no mercado para emprestar dinheiro por um prazo longo. Por isso, é essencial entender como ela é formada e quais conclusões ela fornece ao investidor.

O que é a yield curve?

O termo “yield curve” é conhecido como curva da taxa de juros ou curva a termo. É utilizado na área de finanças que relaciona o prazo de aplicação de um título para um determinado emprestador e o seu custo — representado pela taxa de juros oferecida.

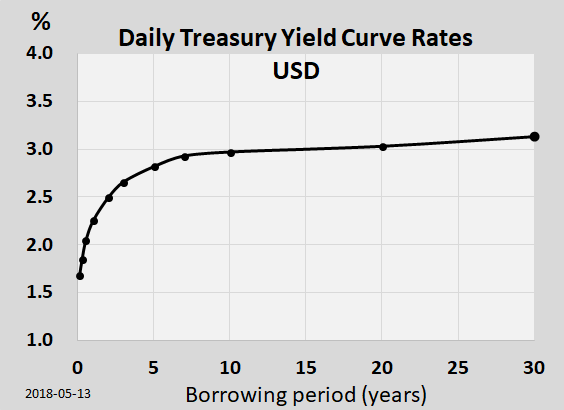

Como exemplo, a yield curve pode ser formada pelas taxas de juros pagas para os papéis do Tesouro dos EUA, onde cada um deles terá um período de vencimento. Forma-se, então, um gráfico de curva da taxa de juros.

Qual a lógica por trás da yield curve?

A yield curve é, resumidamente, uma relação matemática. Essa relação se baseia no rendimento oferecido por um título ou aplicação de renda fixa.

Tal rendimento é expresso pelo aumento percentual do valor investido no título por ano. Logo, o percentual que vai ser pago anualmente está atrelado ao prazo de aplicação do dinheiro

Assim, na yield curve, o negociador investe durante um período em um título e obtém uma curva em função dos juros pagos pelo tomador do dinheiro, conforme visto no gráfico acima. Alguns pontos sobre essa relação são:

- A curva de rendimento a termo, normalmente, cresce em função do tempo aplicado;

- A relação existente entre taxas de curto prazo e longo prazo é a curva de retorno. Essa curva representa graficamente a taxa corrente de retorno no longo prazo, formando a estrutura a termo da taxa de juros de títulos.

Assim, a curva a termo apresenta uma taxa de juros r(t), baseada em um título negociado no mercado (em geral de renda fixa ou derivativo de taxas de juros) versus um prazo (maturidade) t.

As curvas de rendimento são úteis para analistas de renda fixa. Estes avaliam títulos e outros papéis para definir a situação dos mercados financeiros e buscar oportunidades. Economistas, por sua vez, as empregam para compreender as condições econômicas.

Por isso, a yield curve hoje é utilizada como referência para dívidas no mercado. Como exemplo em taxas hipotecárias ou taxas de empréstimo bancários, prevendo mudanças na situação econômica.

Como é feito o cálculo da curva de juros?

Não se pode definir a curva de juros de forma prática. Ela precisa ser obtida com base em cotações do mercado para títulos de renda fixa ou de derivativos financeiros baseados na taxa de juros. Dessa forma, ela apresenta um número limitado de vencimentos, representados pelos pontos na curva da taxa de juros.

Tendo-se estes dados, constrói-se uma função contínua através da interpolação das duas variáveis.

Yield curve no Brasil

A abordagem da yield curve no Brasil foi ampliada depois da implantação do Plano Real.

Antes deste período, a dívida pública brasileira era formada majoritariamente por títulos indexados a preços. E a análise da taxa de juros era baseada em um contexto de hiperinflação.

O programa de estabilização econômica permitiu que a yield curve no Brasil (curva a termo) tomasse forma aos poucos.

Estrutura Temporal da Taxa de Juros

A yield curve, no Brasil, está ligada à Estrutura Temporal da Taxa de Juros (ETTJ). A ETTJ:

- Representa a relação entre o yield to maturity (YTM) e o tempo de maturação do débito;

- Mostra como o consumidor se comporta diante do risco, ou seja, como a formação de expectativas de agentes econômicos influi nas taxas de juros;

- Pode realizar previsões, pois as taxas de juros de longo prazo expressam uma média das expectativas em relação ao futuro das taxas de juros de curto prazo, acrescidas de um bônus de correção pelo risco;

- Atualmente, é composta a partir de títulos pré-fixados, taxas de contratos futuros de DI e taxas de Swap DI x Pre.

Portanto, a curva a termo é uma linha que serve para traçar taxas de juros, em determinado ponto no tempo, de títulos com igual tipo de crédito, mas diferentes datas de vencimento.

A yield curve auxilia na avaliação da situação econômica por parte de analistas e economistas, podendo prever os riscos do mercado. Nesse sentido, a Suno pode ajudar você na análise das condições econômicas em relação aos seus investimentos. Baixe, gratuitamente, nosso e-book “Como investir na Bolsa”, com os conceitos básicos para todo investidor, e aprenda mais sobre o mercado financeiro.