O Índice de Treynor – Aprenda o que é e como calcular este índice

O índice de Treynor é uma poderosa ferramenta de avaliação de carteiras e fundos de investimentos.

Em outras palavras, o índice de Treynor mostra quanto foi retorno de uma determinada carteira para cada unidade de risco sistêmico assumida.

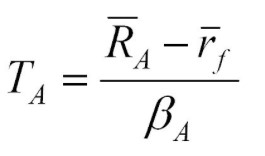

Para calcular o índice utiliza-se a seguinte fórmula:

Com (TA) sendo o próprio índice de Treynor, (RA) o retorno da carteira analisada, (RF) o retorno da taxa livre de risco e (BA) a medida de risco sistêmico Beta.

Antes de se entender este índice, contudo, é preciso saber o que é cada item que o compõe.

Índice de Treynor – Retorno da carteira

O retorno da carteira é o componente mais simples de todos presentes na equação.

Ele é o número absoluto do rendimento da carteira como um todo.

Carteiras de investimentos, em geral, são compostas de vários ativos que apresentam retornos distintos, portanto, é necessário compor cada retorno de acordo com sua participação na carteira para chegarmos ao seu retorno médio.

A título de ilustração, suponha-se que um fundo de investimentos possua 40% de seu patrimônio em ações do Itaú, 30% em Petrobras e 30% em Vale, e que o Itaú tenha tido o retorno de 20% no ano, Petrobrás 5% e vale 10%.

Qual teria sido o retorno deste fundo de investimento?

Para termos o retorno total teríamos que calcular o quanto cada ativo contribuiu para a performance global.

Para isso bastaria multiplicar sua proporção pelo retorno observado.

Itaú contribuiu com 8% (0.40 x 10), Petrobras com 1,5% (0.30 x 5) e Vale com 3% (0.30 x 10).

Logo esta carteira teria um retorno de 12,5%.

Taxa de retorno do ativo livre de risco

A taxa livre de risco é representada pela aplicação de menor risco disponível no mercado. Existem basicamente três tipos de risco presentes em um ativo, o risco de mercado, risco de crédito e risco de liquidez.

O risco de mercado representa a volatilidade daquele ativo, ou seja, o quanto ele oscila de preço ao longo do tempo.

Já o risco de crédito representa a probabilidade de o credor honrar com o seu pagamento. Por exemplo, quando se investe em um CDB de um banco, o risco de crédito que se corre é que aquela instituição não honre a dívida que possui com o investidor.

Paralelamente, o risco de liquidez diz respeito à facilidade de transformar um determinado ativo em dinheiro. Por exemplo, ações são ativos muito mais líquidos que imóveis.

É preciso que se esclareça, entretanto, que não existe um ativo que cumpra de forma perfeita todos os pré-requisitos para ser considerado um ativo livre de risco, mas existem ótimas aproximações, e a mais utilizada é o título de curto prazo do governo norte americano.

Este é um ativo com baixa oscilação de mercado, pois possui taxa de juros pós fixados, com risco de crédito irrisório visto que os EUA são a maior economia do mundo e além disse tem liquidez imediata.

Beta

Por fim, chegamos ao beta. O beta é uma medida de risco em relação à carteira de mercado.

Existem duas grandes divisões quando se tratando de risco de maneira geral, o risco sistêmico e o risco não-sistêmico.

Para entender do que se trata o risco não sistêmico suponha que o barril de petróleo caia de R$ 100,00 para R$ 50,00. Isso é um fato que afeta diretamente a Petrobras, mas possui efeito quase nulo sobre o Itaú.

Portanto, este fator diz respeito a ativos específicos e não ao sistema como um todo, logo, é um risco não-sistêmico.

Já risco sistêmico, como o nome indica, diz respeito ao sistema como um todo. Se o Brasil entra em uma grande recessão e seu PIB retrai em 10%, isto afeta, em teoria, todas as empresas, de Petrobras a Itaú.

Isto posto, um beta de 1 significa que um determinado ativo, ou uma carteira de ativos, oscila de forma exatamente igual à carteira de mercado, ou seja, ao risco do país.

Assume-se para o investimento em ações que a carteira de mercado é o índice Bovespa e que sua medida de beta é igual a 1.

Portanto, se uma carteira de ações tem beta igual a 1.20 significa que ela oscila 20% mais que o Ibovespa, e de forma simplória pode-se dizer que ela é 20% mais arriscada que a carteira de mercado.

Já se um ativo tem medida de beta igual a 0.70 significa que ele oscila 30% menos do que a carteira de mercado, portanto, é mais seguro.

Ativos com Beta maior que 1, em épocas de alta da bolsa, sobem mais que o mercado como um todo.

Em contrapartida quando a bolsa está em queda também são estes mesmos ativos os que mais caem.

O inverso ocorre para ativos com beta menor que 1, enquanto a bolsa sobe elas têm valorização menor que o mercado, porém, enquanto a bolsa cai eles caem menos que as demais ações.

Porque este índice é importante?

O índice de Treynor representa quanto cada carteira de investimento ganhou por unidade de risco sistêmico submetido, logo, é uma crucial medida para comparar carteiras e fundos de investimento.

Suponha-se que um fundo de investimentos em ações teve um retorno de 15% enquanto um outro fundo teve um retorno de 13%. Qual destes fundos foi o mais eficiente frente ao mercado?

Alguém poderia ficar tentado a pensar que foi de 15%, mas antes é importante analisar mais informações e considerar o índice de Treynor.

O primeiro fundo tem um beta de 1,25 enquanto o segundo tem um beta de 0,50. Calculando Treynor para o primeiro fundo temos que (15% – 10%) / 1,25 = 4. Para o segundo fundo temos que Treynor é (13% – 10%) / 0.50 = 6.

Ou seja, o segundo fundo mesmo com um retorno menor é mais eficiente que o primeiro! Ele teve maiores retornos para cada unidade de risco que assumiu sobre a carteira de mercado, logo, pela ótica do risco sistêmico ele é uma melhor escolha que o primeiro fundo.

E você o que acha do índice de Treynor? Já o utilizou alguma vez para avaliar fundos? Deixe sua resposta ou dúvida nos comentários!