Méliuz (CASH3) tem prejuízo no 3T21, mas XP reitera recomendação de compra; veja o porquê

O Méliuz (CASH3) registrou um prejuízo líquido de R$ 2,95 milhões no terceiro trimestre, revertendo lucro de R$ 4,733 milhões do mesmo período de 2020. Para a XP Investimentos, o resultado da empresa de cashback foi em linha com o esperado.

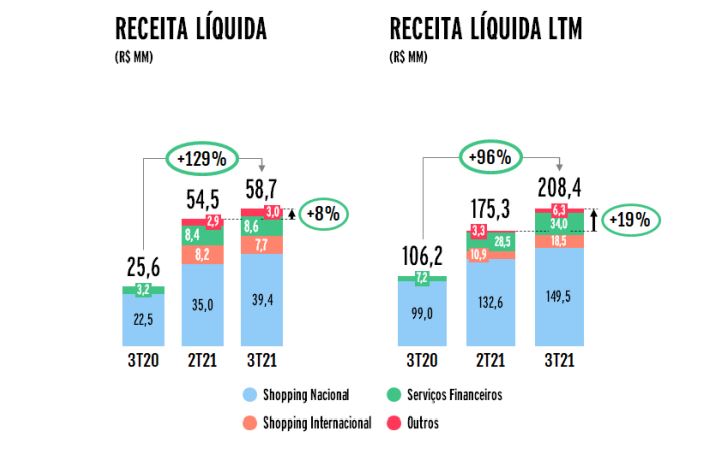

A receita líquida do Méliuz foi de R$ 58,7 milhões, entre julho e setembro, um crescimento de 8% em comparação ao trimestre anterior. A expectativa do consenso de mercado para o valor era de R$ 61 milhões, diz relatório da XP.

” A receita líquida mais fraca do que o esperado foi explicada principalmente pelo segmento de serviços financeiros, impactado pelo fim das campanhas pagas de marketing relacionadas ao cartão co-branded.”

Um dos destaques do resultado de 3T21 do Méliuz, segundo a corretora, foi o índice de cashback sobre a comissão, que ficou em 53%. “Vemos como um índice saudável, dado que esperamos margens mais pressionadas no curto prazo para manter esse índice de crescimento.”

Com isso, a XP Investimentos reitera sua recomendação de compra para o Méliuz, com preço-alvo de R$ 8,0 por ação, “pois vemos a empresa como um ótimo veículo para capturar a competição agressiva no e-commerce e com opcionalidades ainda não precificadas”, diz relatório.

Detalhes do balanço do Méliuz

O EBITDA (lucros antes de juros, impostos, depreciação e amortização) do Méliuz também foi negativo, de R$ 9,3 milhões. Segundo a companhia, “o resultado foi majoritariamente explicado pelo aumento das despesas na linha de pessoal, de acordo com nossa estratégia.”

As despesas operacionais da empresa aumentaram 11% trimestre a trimestre e 234% ano a ano, principalmente devido ao aumento das despesas de pessoal (+47% t/t), que foi parcialmente compensado pelas despesas de cashback menores do que o esperado, em R$ 27 milhões (+10% t/t).

“Acreditamos que a dinâmica das despesas deve continuar sendo monitorada de perto, pois, embora entendamos que seja estratégica para o crescimento da empresa, ela também pode prejudicar a rentabilidade do Méliuz”, dizem os analistas da XP.

Da receita total do 3T21, R$ 51,0 milhões são derivados das operações no Brasil (shopping nacional, serviços financeiros, Melhor Plano, Promobit e iDinheiro) e R$ 7,7 milhões à operação internacional.

Na vertical de shopping da operação do Brasil, a empresa teve uma receita líquida de R$ 39,4 milhões, um crescimento de 13% contra o 2T21 e 75% contra o mesmo período do ano anterior, explicado pelo crescimento do volume bruto de mercadorias (GMV) gerado. O Méliuz lembra, porém, que e boa parte da receita do 3T21 ainda é decorrente do GMV reportado no relatório do 2T21.

Em relação ao shopping internacional, a receita líquida foi de R$ 7,7 milhões no 3T21, enquanto no 2T21 atingiu R$ 8,2 milhões. Essa queda de aproximadamente R$ 500 mil é explicada principalmente pela variação da taxa de câmbio.

Por fim, na vertical de serviços financeiros, a receita líquida totalizou R$ 8,6 milhões, um crescimento de 3% em comparação ao 2T21. A redução na receita por causa da despriorização do cartão co-branded, que ocorreu na metade do 3T21, vai ser observada a partir do 4T21 com o efeito temporal entre a ativação do cartão e o reconhecimento da receita. Para 2022, a empresa espera retomar o crescimento neste setor.

Méliuz tem dado histórico de volume bruto de mercadorias

O Méliuz finalizou o trimestre com um total de 20,8 milhões de contas abertas, um crescimento de 2,0 milhões em relação ao 2T21, quando atingiu 18,8 milhões, e de 9,1 milhões comparado ao mesmo período do ano anterior, quando alcançou 11,6 milhões — um ritmo médio de abertura de 30 mil contas por dia útil.

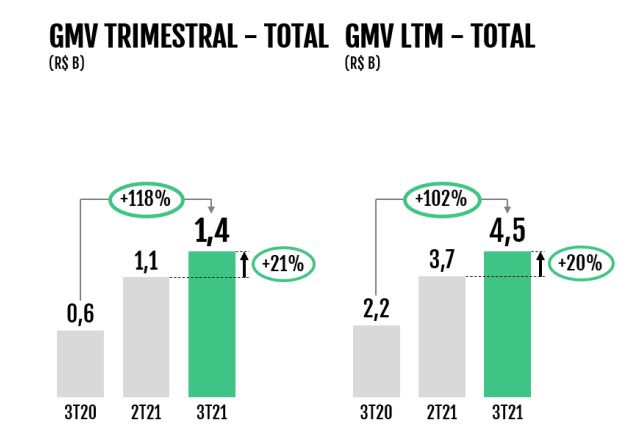

O volume bruto de mercadorias (GMV) atingiu o melhor resultado de sua história, superando os valores do 4T20, período de Black Friday. “Considerando apenas o Méliuz (excluindo as aquisições), atingimos um GMV de R$ 1,1 bilhão, um crescimento de 27% contra o 2T21 e 74% contra o mesmo período do ano anterior.”

Sobre a Black Friday, aliás, o take rate — percentual de comissão da empresa em cada transação — do terceiro trimestre também superou os números vistos no 3T20 e 2T21, explicado pelas campanhas de aquecimento antes da data comemorativa, quando foram obtidas melhores taxas de comissionamento.

Já nos serviços financeiros, a aposta do cartão de crédito co-branded do Méliuz teve 7 milhões de solicitações, o que representa 1 milhão de novos pedidos no trimestre, comparado aos 1,5 milhão do segundo trimestre deste ano. A empresa justifica que o resultado já era esperado, uma vez a campanha de marketing foi deixada de lado.

“A partir de 2022 pretendemos acelerar materialmente nossa entrega de novos produtos e serviços, tendo como base uma fundação robusta que está sendo criada em 2021. Não acreditamos em criação de vantagens sustentáveis em empresas que ofereçam apenas um produto e, por esse motivo, temos hoje várias frentes de negócio com seus respectivos líderes para em 2022 avançarmos no cross-selling de novos produtos, aumentando o engajamento e a monetização de cada usuário”, conclui o CEO, Israel Salmen, sobre o balanço do Méliuz.