Fundos imobiliários: dividendos continuam atrativos e investidores veem oportunidades

Em meio a todas as turbulências de 2021, o mercado de fundos imobiliários da bolsa de valores resistiu e cresceu ao longo do ano. A base de investidores aumentou 32% em comparação a 2020, com a adição de 300 mil novos CPFs em relação a janeiro de 2021.

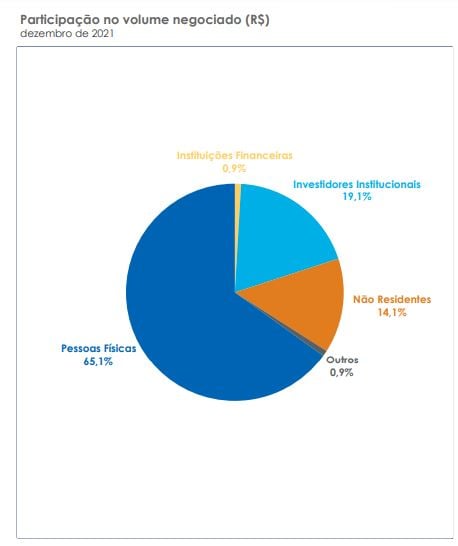

Vale destacar que a maioria desses novos investidores são pessoas físicas. Do total de 1,546 milhão de cotistas de fundos imobiliários na B3 (B3SA3), 1,54 milhão deles são PFs. Num ano em que o juro subiu de 2% para 9% e o rendimento da renda fixa aumentou tanto, somente dividendos ainda mais atraentes poderiam mover esses investidores.

Foi o que os fundos imobiliários entregaram no ano passado — e devem oferecer em 2022, com dividendos robustos e boas oportunidades.

O dividend yield – indicador que mede o rendimento do ativo a partir do pagamento de dividendos – de todos os segmentos de FIIs foi alto em 2021. O setor mais ‘queridinho’ da pandemia, o de logística, entregou 8,43% de dividend yield no ano.

Já o segmento mais negociado em 2021, de recebíveis imobiliários, foi o que mais entregou também: 12,32%, impulsionado pelos ganhos dos títulos de renda fixa que compõem os portfólios.

Segmento | Dividend Yield anualizado |

| Recebíveis | 12,32% |

Híbridos | 9,79% |

| Fundos de Fundos | 9,35% |

Logística | 8,43% |

| Lajes Corporativas | 7,36% |

Shoppings | 7,05% |

| Fonte: Santander | |

Além disso, o diretor de fundos imobiliários da HSI, Felipe Gaiad, aponta a oferta de novos produtos e emissões de cotas, principalmente dos fundos de papel, como atrativos para os investidores em 2021.

Ao todo, os FIIs captaram R$ 47,4 bilhões em 2021, renovando o recorde que era de R$ 35,5 bilhões, registrado em 2019. Os dados são do Hedge Top FoF 3 (HFOF11), fundo imobiliário que monitora mensalmente as ofertas do segmento.

Segundo o FoF, os fundos de papel responderam por 43% dos recursos captados, seguidos pelos fundos de logística, com 12% de participação.

Fundos imobiliários no mundo real x Bolsa

Mas nem tudo são flores no mundo dos fundos imobiliários. Embora os números apontem crescimento e fortes rendimentos, na bolsa de valores as cotas dos FIIs não transmitem essa mensagem.

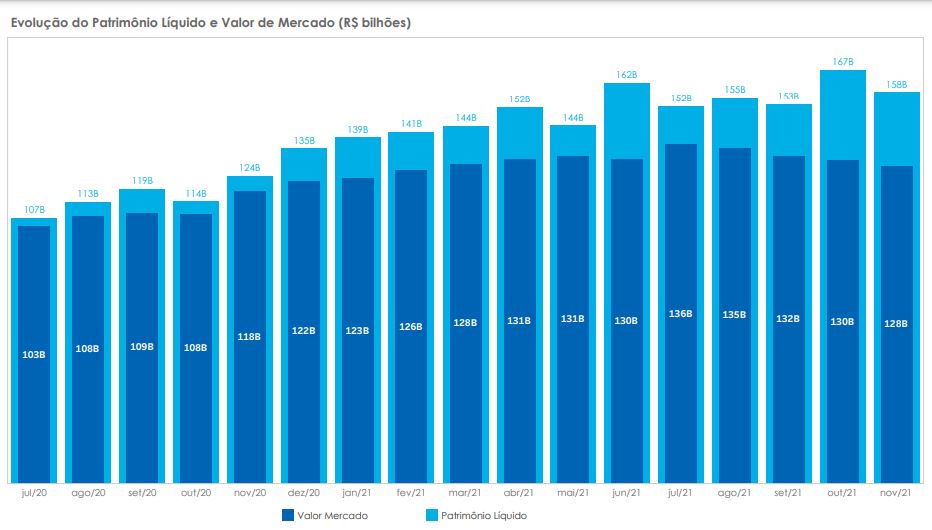

O patrimônio líquido dos fundos está em patamares recordes (R$ 158 bilhões em novembro), mas o valor de mercado não acompanha essa realidade (R$ 128 bilhões). As cotas dos FIIs estão com descontos que chegam até 30% do valor patrimonial de seus fundos.

Em tese, a cotação dos fundos imobiliários deveria seguir as variáveis de precificação do setor: quanto vale a metragem do terreno, área construída, localização, período de locação, entre outros parâmetros que indicam o preço de um imóvel.

Mas, como os FIIs são listados em Bolsa e expostos às variações do mercado, muitos investidores adotam outras análises (ou análise nenhuma). Assim como as ações das empresas, os fundos imobiliários acabaram refletindo as turbulências político-fiscais do País em 2021.

“Muitos investidores ainda não entendem como funciona a Bolsa e é isso que vem causando essa discrepância dos valores. Eles veem os preços caindo e se desesperam. Colocam os papéis à venda com medo de perder o dinheiro”, diz Marcos Corrêa, especialista em FIIs da Suno Research.

Gaiad, da HSI, usa um exemplo prático para ilustrar o erro desse comportamento: “Quando uma pessoa compra um apartamento, ela sabe o valor do imóvel e não vai vender descontado porque a Selic está em dois dígitos. Nesse cenário, todos entendem que o juro vai cair e o apartamento continuará na mesma faixa de preço ou até mesmo valorizar depois de um tempo.”

Porém, em meio aos ruídos do cenário político e o contexto da economia brasileira, a inexperiência de muitos investidores novatos acaba falando mais alto e afugenta as compras.

Institucionais para lá, PF para cá

O crescimento do patrimônio líquido dos fundos em 2021 versus o valor de mercado é a constatação em números dessa realidade.

Fernando Gadelho, diretor de FIIs da HSI, conta que, entre outubro e novembro, o mercado de fundos imobiliários viveu um movimento curioso. Enquanto os investidores pessoas físicas colocavam seu dinheiro em fundos de papel, os investidores institucionais compravam fundos de tijolo.

Isso mostra um pouco da tendência segundo Gadelho. Os fundos de papel são os que estão pagando maiores rendimentos nos últimos meses, mas também são os que apresentam menor ou nenhum desconto em relação ao valor patrimonial.

Por outro lado, os fundos de tijolo são vistos como a oportunidade do momento pelos investidores institucionais. Por estarem com o valor de cota descontado, é possível comprar os papéis valendo menos e aguardar a valorização no médio e longo prazo.

“Investimento imobiliário deveria ser de longuíssimo prazo, se não perpétuo. Não é um momento de alta de juros para controle da inflação que deveria determinar a compra de ativos”, diz Gaiad.

O cenário real do mercado imobiliário é positivo, segundo Corrêa, da Suno Research. Os fundos continuam pagando os mesmos rendimentos, se não mais. As taxas de vacância dos principais setores (escritórios, logística e shoppings) estão dentro da normalidade. E agora, neste começo do ano, os aluguéis terão reajuste, o que pode resultar em mais rendimentos.

Emocional em dia, rendimento na mão

Diz a máxima de Warren Buffet que “o mercado é uma máquina que transfere dinheiro dos impacientes para os pacientes”. E para estar entre os pacientes é necessário ter educação financeira, acrescenta Corrêa.

“É importante entender no que se investe, quais os fundamentos daquele produto e, sobretudo, ter controle emocional quando olhar para as variações do mercado. Tudo oscila, faz parte do mercado de capitais, mas tem que focar no motivo daquele investimento inicial”, lembra o especialista da Suno Research.

Os diretores da HSI destacam as diferenças entre as análises e perfis de investimentos que cada pessoa física pode ter e reconhecem a natureza complexa dos fundos imobiliários.

“FIIs são ativos diferenciados. Fundos de papel investem em renda fixa, mas são produtos de renda variável. Imóveis são investimentos de longo prazo e conservadores, mas os FIIs são renda variável. Não é tão simples esse entendimento”, lembra Gadelho.

Mas ambos os executivos, que são gestores de fundos imobiliários, afirmam que muita coisa já melhorou e mudou até aqui. “Os relatórios gerenciais de hoje são muito diferentes dos antigos. E essa é uma mudança para abranger esses investidores novos, oferecer mais transparência e também clareza para as informações”, aponta Gadelho.

Por ser um mercado em crescimento, Gaiad sinaliza que sempre haverá investidores novos em processo de aprendizado. Para ele, o importante é que as pessoas invistam de acordo com suas análises e objetivos e não por indicações externas e opiniões alheias.

“Acontece muito aquela prática de investir porque o amigo indicou, aquele outro falou, um influenciador recomendou, mas investimento não é opinião. O que funciona para A pode não funcionar para B. Cada um precisa entender o que faz sentido para si, olhar os diferentes produtos e identificar o que se encaixa no seu perfil”, observa.

Investir com cuidado em fundos imobiliários

Antes de qualquer investimento em ações ou fundos imobiliários é importante ressaltar que quitar as dívidas e fazer uma reserva de emergência deve sempre ser a prioridade. Os analistas da Suno Research sempre salientam que é necessário antes poupar dinheiro para depois investir, e nunca se endividar para investir ou investir endividado. Esta matéria não é uma recomendação de investimento.