Magazine Luiza (MGLU3) deve ter prejuízo de até R$ 144 milhões no 3T22, projetam analistas

A estimativa do consenso Bloomberg para o balanço do Magazine Luiza (MGLU3) é de R$ 86 milhões de prejuízo líquido, ante R$ 23 milhões de lucro reportados pela varejista em igual período do ano anterior.

No segundo trimestre deste ano, o Magazine Luiza teve R$ 112 milhões de prejuízo, com geração de caixa acima do esperado e alguns números que agradaram o mercado – o que ocasionou uma alta de 17% no pregão após o resultado.

Atualmente, analistas ainda divergem sobre como serão os resultados do Magazine Luiza no 3T22, dado o cenário macroeconômico e os riscos atrelados ao varejo, com competitividade.

A XP, por exemplo, tem uma estimativa consideravelmente mais pessimista.

A projeção da casa é de que, apesar do crescimento projetado e de um eventual ganho de market share, a deterioração macroeconômica e a competitividade do varejo são suficientes para manter a recomendação neutra.

O preço-alvo dos analistas é de R$ 4,50, próximo da cotação atual de R$ 4,47.

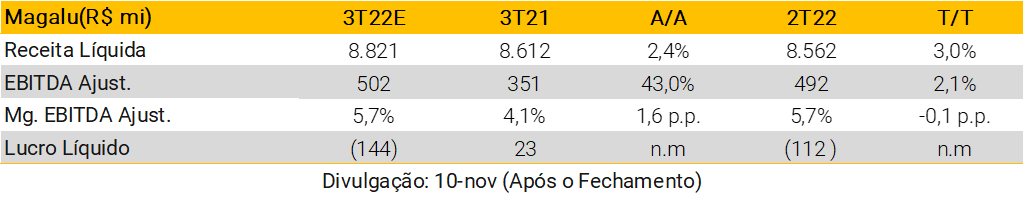

A projeção da casa é pior do que o consenso Bloomberg, de prejuízo líquido de R$ 144 milhões.

“Esperamos resultados fracos do 3T, com o cenário macro desafiador ainda impactando negativamente a demanda por eletrônicos/bens duráveis, que representam a grande parte do GMV da companhia“, dizem os analistas.

Projeções do Consenso Bloomberg para o resultado do Magazine Luiza

- R$ 86 milhões de prejuízo líquido

- R$ 9,408 bilhões de receita líquida

- R$ 589 milhões de Ebitda

- 6,3% de margem Ebitda

A estimativa da XP é de que o GMV total deve crescer 4% na base anual, com o canal online crescendo 4%, impulsionado pelo 1P em 2% incluindo KaBum!e o 3P crescendo em 7%, enquanto o varejo físico deve reportar vendas mesmas lojas (SSS) estáveis, por conta da demanda pressionada pela linha branca.

“Quanto à rentabilidade, esperamos um aumento de 370p.p na base anual na margem bruta, por conta do mix de canais, aumento de preços e redução de incentivos, mas uma margem EBITDA estável no comparativo trimestral (em 5,7%) por conta da desalavancagem operacional”, apontam os especialistas da XP.

Com recomendação de compra e preço-alvo de R$ 7, os analistas do BTG Pactual projetam receita líquida de R$ 8,7 bilhões, com prejuízo líquido de R$ 11 milhões e Ebitda de R$ 513 milhões.

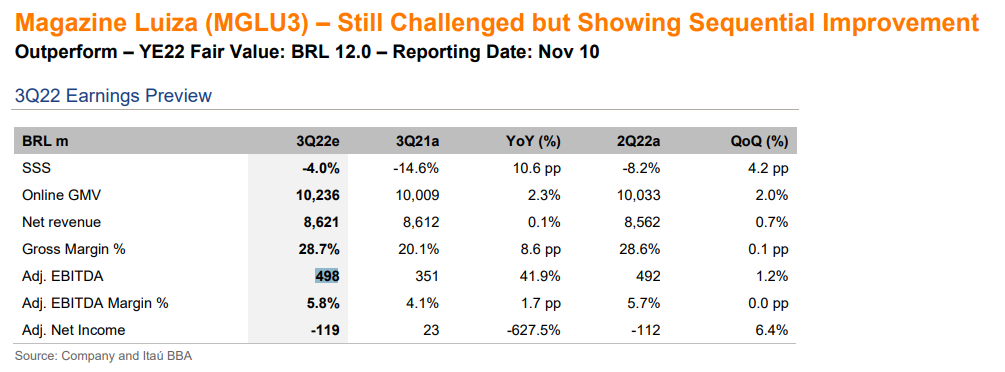

Itaú vê MGLU3 a R$ 12 e projeta resultados melhores

O Itaú BBA, por sua vez, recomenda compra para os papéis com preço-alvo ainda mais alto, de R$ 12, projetando um prejuízo líquido de R$ 119 milhões.

“Apesar dos ‘ventos contrários’ no cenário macroeconômico, esperamos que MGLU3 publique resultados melhores melhorias. Na divisão de lojas físicas, esperamos que a empresa registre uma queda de 4% nas vendas de mesmas lojas, refletindo o cenário ainda desafiador para o segmento de bens duráveis”, dizem os analistas.

“No segmento de e-commerce, esperamos números estáveis em relação ao ano anterior, com GMV online chegando a R$ 10,2 bilhões. Em termos de rentabilidade, provavelmente veremos uma continuidade melhora gradual neste trimestre, com a empresa repassando com sucesso a inflação para os preços e com controle de despesas SG&A”.

As estimativas são de R$ 498 milhões de Ebtida ajustado, com margem de 5,8%. A receita líquida projetada para o Magazine Luiza no 3T22, por sua vez, é de R$ 8,62 bilhões com margem bruta de 28,7%.