Após decepção no 3tri, Rede D’Or (RDOR3) é aposta do setor de saúde para 2022

O terceiro trimestre foi marcado por resultados fortes em praticamente todos os setores, mas as empresas de saúde foram na contramão e frustraram a maioria das projeções – com hospitais reportando custos mais altos e verticalizadas com sinistralidade pressionada. Daqui para frente, no entanto, o setor reserva boas surpresas, segundo os analistas, e a principal aposta neste mercado é a Rede D’Or (RDOR3).

A empresa, que abriu capital no final do ano passado com um dos maiores IPOs já vistos no Brasil, não ficou de fora e também decepcionou no terceiro trimestre. Com alta nos custos operacionais e margens pressionadas, o balanço da Rede D’Or gerou uma reação negativa no mercado.

Apesar da alta no lucro, as margens pressionadas fizeram a ação cair 8% no dia seguinte à divulgação do resultado.

No entanto, os analistas que acompanham o setor afirmam que a reação negativa foi exagerada e que a Rede D’Or tem um futuro promissor.

No resultado do 3T21, a companhia teve um lucro líquido de R$ 378,1 milhões, alta de 8,2% no comparativo anual. A receita líquida da empresa somou R$ 5,307 bilhões no trimestre, em alta de 39%, ao passo que a taxa de ocupação hospitalar média foi de 78,4% no período, em linha com o elevado nível médio histórico.

Os custos aumentaram 39,4% no comparativo anual. As despesas comerciais, que eram R$ 6,5 milhões passaram para R$ 8,6 milhões, por exemplo – uma alta de 31%.

Além disso, apesar da alta no lucro, a margem EBITDA da companhia teve uma retração de 2,4 pontos percentuais – sendo que o EBITDA ajustado saiu de R$ 992,7 milhões para R$ 1,256 bilhão.

Reação negativa ao balanço foi exagerada

Diante dos números, o Banco Safra destacou que a reação do mercado ao resultado financeiro da empresa “parecia exagerada”. Isso porque, na visão do banco, a empresa deve continuar entregando uma execução sólida por meio de seu detalhado plano de expansão orgânica e forte histórico de execução.

“É interessante notar que, embora o crescimento em algumas grandes áreas metropolitanas possa ter se tornado mais difícil devido à maior competição pelos ativos que permanecem disponíveis, a Rede D’Or tem adquirido hospitais em regiões menos óbvias, como cidades menores e áreas suburbanas”, diz o banco de investimento.

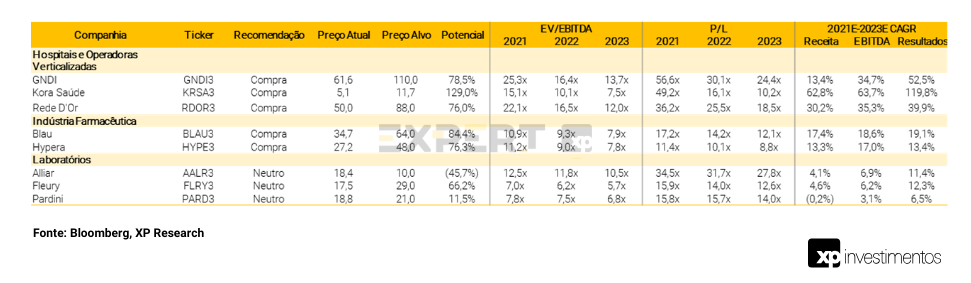

A XP Investimentos também acredita que a ação da Rede D’Or está descontada. Segundo Rafael Barros, analista CFA da XP Investimentos, a Rede D’Or tem vantagens competitivas que fazem dela a sua favorita no setor de saúde em 2022.

Um dos motivos é que o mercado como um todo está perto das mínimas do ano, deixando vários papéis da bolsa de valores com preços considerados baratos. “Olho os múltiplos e os preços hoje, e vejo que quase tudo está barato”, afirma.

Além disso, o analista vê como ponto forte o perfil consolidador da empresa, que comprou mais de 2 mil leitos desde o IPO e investiu R$ 5 bilhões no acumulado de 9 meses de 2021.

“A empresa tem características boas para o setor, com disciplina de protocolos médicos e expertise em integração de aquisições”, afirmou ao Suno Notícias.

A recomendação da XP é de compra para os papéis da Rede D’Or, com preço-alvo de R$ 88,00, potencial de alta de cerca de 80% ante a cotação atual de R$ 48,64 no fechamento de quinta (2). Caso o preço-alvo se concretize, o papel registraria a sua maior alta de todos os tempos.

O analista destacou que o papel é mais ‘seguro‘ para o ano, devido à maior liquidez, uma base de acionistas maior e indicadores robustos – como os R$ 201 milhões de caixa reportados no balanço do 3T21.

Com o montante, a realização de aquisições e outros movimentos se tornam mais acessíveis à empresa.

XP considera Rede D’Or o ‘melhor veículo para consolidação’

No relatório publicado na manhã de quarta (1º), intitulado “Raio-XP: O que esperar para a Bolsa brasileira em 2022?“, a corretora destaca que a consolidação dos hospitais deve continuar.

“A empresa anunciou a aquisição de 1.476 leitos hospitalares em 2021, e acreditamos que será capaz de manter o ritmo de aquisição igual ou superior a 1.000 leitos por ano até 2025. Adicionalmente, a empresa tem buscado crescimento por meio expansões e novas unidades principalmente nas cidades onde já possui uma ou mais unidades”, afirma o documento.

Além disso, a companhia figura como a melhora pagadora de dividendos do segmento. No ranking de proventos até o fim do mês de setembro de 2021, foram pagos R$ 2,86 bilhões em dividendos da Rede D’Or aos acionistas.

Nesse quesito, a companhia fica somente atrás de gigantes da bolsa que tiveram recordes de proventos no período – com R$ 73 bilhões da Vale (VALE3) e R$ 31,5 bilhões da Petrobras (PETR4). No ranking, após as duas constam os grandes bancos e a CSN (CSNA3), também vinculada ao minério de ferro.

BB Investimentos vê mudança positiva e retração de margem

Ao ver os números do 3T21, o BB Investimentos destacou que os números do balanço “refletiram a importante desaceleração da pandemia no país”. No relatório, a analista CNPI Melina Constantino, destaca que a companhia teve uma mudança positiva no mix de pacientes, mas com retração de margem.

“O número de pacientes Covid-19 reduziu substancialmente, com queda de 85% das internações desde o pico, que ocorreu em março deste ano. Da mesma forma, o número de procedimentos cirúrgicos cresceu de forma sólida: alta de 34,9% em relação ao 2T21, indicando a mudança no mix de pacientes”, consta no relatório.

A recomendação do banco de investimento é de compra, com preço-alvo de R$ 74 para o fim de 2022.

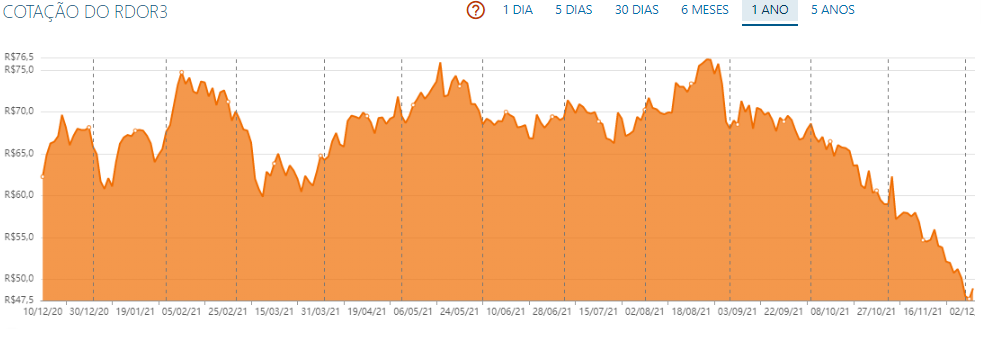

Desempenho de RDOR3

Desde a estreia na bolsa, no fim de 2020, a companhia cai cerca de 25%. No acumulado de 2021, a baixa é de 26%, dada a cotação de R$ 65,90 no primeiro pregão do ano.

Apesar disso, os analistas da XP destacam que o papel teve um desempenho acima do Ibovespa e de seus pares, como Kora Saúde (KRSA3), GNDI (GNDI3) e Hapvida (HAPV3).

Mesmo com as perspectivas otimistas dos analistas sobre a Rede D’Or, existe um risco relacionado ao cenário macroeconômico mais deteriorado e às incertezas que uma nova onda da pandemia ainda impõe, o que explica o desempenho fraco das ações até o momento.

Desde o início de novembro, o papel da empresa cai cerca de 22%, saindo de R$ 62,30 para atuais para R$ 48,64 no fechamento de quinta-feira (2).

Ou seja, boa parte da queda das ações da Rede D’Or vem em meio às baixas do Ibovespa, que alcançou os menores patamares do ano recentemente, na faixa dos 100 mil pontos.