Quais os melhores investimentos em renda fixa em 2022?

Depois de alguns anos como “patinho feio” dos investimentos, a renda fixa voltou a ser a “bola da vez” no mercado financeiro. Com a escalada da taxa Selic, que chegou a 13,75% ao ano, grande parte dos ativos de renda fixa ganha muita atratividade.

A dúvida que fica para muitos investidores é: quais são os melhores investimentos em renda fixa em 2022? Para ajudar a responder, o Yubb preparou um levantamento a pedido do Suno Notícias com os investimentos de renda fixa mais rentáveis este ano.

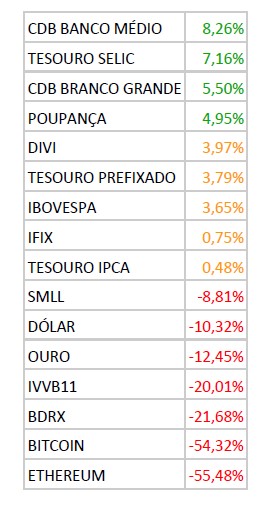

Quem aparece em primeiro lugar são os CDBs dos bancos médios, seguidos pelo Tesouro Selic e por CDBs dos “bancões”. Em contraste, diversos ativos de renda variável amargam rentabilidades menores – pelo menos até agora. Confira o ranking da renda fixa:

O Suno Notícias apurou as melhores alternativas para você investir em renda fixa. Esta matéria faz parte da Semana da Renda Fixa, realizada com apoio da SVN Investimentos. Você pode conferir todo o conteúdo neste link.

CDBs de bancos médios são destaque na renda fixa

Segundo os dados da Yubb, os investimentos em renda fixa campeões em rentabilidade são os CDBs de bancos médios. Em 2022, esses títulos privados renderam em torno de 8,26%. Com taxas pós-fixadas, esses produtos “surfaram” com a alta da taxa Selic, sendo que muitos desses títulos são indexados ao CDI e ainda possuem uma taxa “extra”.

No geral, os bancos médios possuem maior grau de risco que os bancos mais consolidados, por isso o mercado exige um prêmio maior em relação aos seus produtos de renda fixa. No entanto, os investimentos em produtos bancários possuem a proteção do Fundo Garantidor de Crédito (FGC). Caso haja qualquer problema de crédito com o banco emissor do título, o FGC pode ressarcir o investidor em até R$ 250 mil.

Em segundo lugar, o Tesouro Selic segue forte, com rentabilidade de 7,16%. Com a garantia do tesouro soberano, esse título possui muita segurança e liquidez. Com sua rentabilidade diária e atrelada diretamente à taxa Selic, o Tesouro Selic é bastante usado como reserva de emergência. Porém, com seu retorno em alta, esse título público também tornou-se um ótimo investimento.

Os CDBs de bancos grandes, chamados no linguajar do mercado de “bancões”, oferecem taxas menores que os bancos médios e pequenos. Pelo seu grau de segurança maior, sua rentabilidade é muito próxima até mesmo da Caderneta da Poupança, que aparece em quarto lugar na lista dos melhores investimentos de 2022.

O quinto colocado no ranking do Yubb é o DIVI, índice de dividendos das empresas da B3, que é uma opção de renda variável.

Outros campeões da renda fixa

O Tesouro Prefixado, que é um título público com taxas fixas até o vencimento, ganhou o sexto lugar entre os melhores investimentos de 2022. Estes títulos garantem o rendimento para quem fica com ele até o vencimento, mas o investidor pode ganhar ou perder dinheiro se vender antes deste prazo. Isto é chamado de marcação a mercado.

O mesmo pode ser dito em relação ao Tesouro IPCA, que ficou em nono lugar da lista dos títulos mais rentáveis de 2022. Com a marcação a mercado, é possível resgatar o título com prejuízo ou lucro maior que a taxa contratada. Mesmo que sua rentabilidade neste ano esteja apenas a 0,48%, dependendo da data da compra do título, esse valor pode ser bem superior ou inferior à rentabilidade de 2022.

Ou seja, os títulos públicos que sofrem marcação a mercado, como o Tesouro Prefixado e o Tesouro IPCA, possuem grande volatilidade no dia a dia do mercado. Somente para aqueles que levarem o título até o vencimento terão garantia de “renda fixa”.

Em contraste, diversos produtos de renda variável ficaram bem abaixo dos títulos de renda fixa. Porém, a volatilidade desses investimentos pode “virar o jogo” a qualquer momento. Enquanto isso não ocorre – principalmente por causa dos juros elevados -, a renda fixa segue imbatível.

Por fim, é importante que o investidor faça uma análise sobre a inflação e a taxa de juros antes de investir em renda fixa, sempre se atentando para o prazo dos títulos, liquidez e rentabilidade.

Por que a renda fixa está tão atrativa em 2022?

Agora que você conhece os produtos mais rentáveis do ano, vamos entender por que a renda fixa está cada vez no topo dos melhores investimentos.

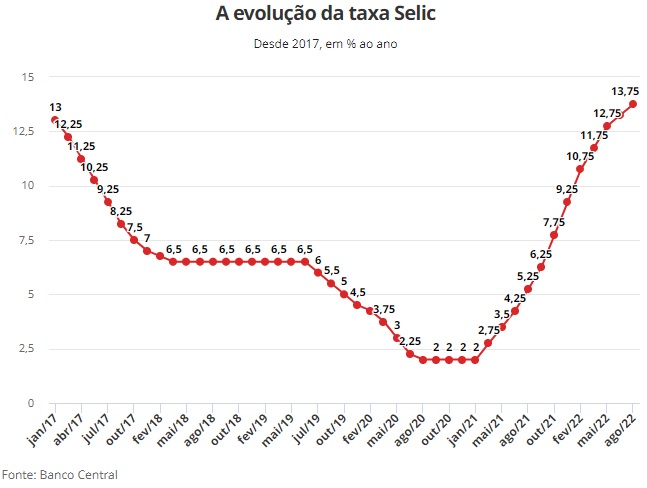

Na última reunião do Comitê de Política Monetária (Copom) em agosto (3), o Banco Central aumentou a Selic em 0,5%, para o maior valor da taxa desde 2017. Mas o aumento dos juros não começou agora.

De janeiro de 2021 a maio de 2022, o percentual da taxa Selic subiu de 2% para 13,75% ao ano. De acordo com dados publicados pelo Relatório Focus, a expectativa dos especialistas é de que a taxa básica de juros termine o ano de 2022 em 13,75%, corroborando com o Copom, que sugeriu um possível fim do ciclo de alta da taxa. Confira no gráfico abaixo produzido pelo G1:

No atual cenário global de aumento dos juros americanos e brasileiros como instrumentos de política monetária para enfrentamento da inflação, os ativos de renda variável vêm sofrendo grandes quedas. Por outro lado, “ativos de renda fixa costumam performar melhor na esteira dos juros mais altos”, afirma Bernardo Pascowicth, criador do YUBB.

É exatamente isso o que estamos vendo no cenário atual dos investimentos em 2022: os investimentos mais rentáveis são aqueles atrelados às taxas de juros, enquanto ações e criptomoedas têm apresentado performances abaixo da própria inflação, salienta Pascowicth.

Inflação também decolou

Ou seja, não é só a taxa Selic ou o CDI que servem como indexadores para a renda fixa. A inflação – principalmente por meio do IPCA – também atua como referência na remuneração dos títulos de Renda Fixa. E nos últimos meses não foi apenas a taxa Selic que subiu.

O aumento dos preços vem com um ritmo galopante, mostrando que a inflação venceu qualquer expectativa de agências e analistas do mercado. Em 2021, o principal índice de inflação do Brasil, o IPCA, fechou o ano em 10,06%, contra os 4,52% de 2020.

No acumulado dos últimos 12 meses, a inflação já está em 11,89%, prometendo superar a meta do Banco Central, que é terminar o ano com o IPCA em até 5%.

Deste modo, os investimentos em renda fixa indexados ao IPCA pagam valores acima da inflação, ajudando o investidor a não perder seu poder de compra diante da escalada dos preços.

Já os pós-fixados indexados ao CDI são interessantes porque, até o momento, a Selic (13,75%) está acima da inflação (10,89%), trazendo ganhos reais aos investidores de renda fixa.

Paralelamente, os investimentos em renda fixa conhecidos como prefixados também “correm por fora”. Sem possuir um índice como CDI ou IPCA, os prefixados são travados em taxas fixas com validade até o vencimento do fundo. Neste contexto, não é incomum encontrar ativos pagando taxas superiores a 15% ao ano.

Diante desse cenário de taxa Selic em alta e juros elevados, Bernardo Pascowitch comenta que o mais importante é o investidor perseguir uma estratégia de diversificação com foco no longo prazo. “Embora os ativos de renda variável estejam apresentando uma performance negativa no momento, são esses os ativos que tendem a remunerar o investidor no longo prazo”, opina o especialista.

Então, não adianta sair vendendo seus ativos de renda variável e focar apenas na renda fixa. A “diversificação também permitirá a exposição maior a ativos de renda fixa como estratégia de proteção contra a inflação neste momento de juros mais altos”, finaliza Pascowitch.