Petrobras (PETR4): banco eleva preço-alvo e destaca dividendos, nova gestão e produtividade

A Petrobras (PETR4) tem novo presidente: José Mauro Coelho assumiu o cargo nesta quinta (14), substituindo o general Joaquim Silva e Luna. Os analistas do BB Investimentos elaboraram um relatório comentando a sucessão na companhia, com uma atualização sobre o preço-alvo a partir de projeções para os próximos passos da estatal, com o novo conselho de administração, eleito na Assembleia Geral Ordinária realizada nesta quarta (14).

O BB-BI observa: “O resultado da assembleia fortaleceu os acionistas minoritários, que conseguiram conquistar mais um assento por meio de uma bem sucedida estratégia de concentração de votos, utilizando o sistema de voto múltiplo (em que cada ação passa a ter direito não apenas a um único voto, mas sim a quantos forem o número de vagas a serem preenchidas no conselho de administração, podendo o acionista acumular os votos em um único candidato ou distribuí-lo entre vários).”

O novo conselho aprovou o nome de José Mauro Coelho como novo CEO da Petrobras e Márcio Weber como presidente do colegiado. O banco notou outras mudanças na assembleia da Petrobras: “Ainda em relação à assembleia, uma mudança de última hora retirou da pauta importantes adaptações no estatuto social, que trariam reforços na governança da companhia.”

A proposta de apreciação do tema foi retirada pelo MME (Ministério de Minas e Energia) algumas horas antes do início da assembleia. Entre as propostas, o BB-BI destaca três mudanças que poderiam ter sido aprovadas na assembleia, mas que ficaram de fora da pauta:

- a blindagem do diretor de governança e conformidade, que passaria a ser admitido ou despedido apenas por meio de quórum qualificado, ou seja, com pelo menos dois terços de aprovação do conselho (ante o processo atual, de maioria simples, com 50% mais um).

- Também havia uma proposta de fortalecimento na atuação de comitês, com os Comitês de Pessoas e de Minoritários atuando sempre que houver propostas de mudanças nos critérios para indicação de membros do conselho de administração e da diretoria executiva.

- A proposta de estender o poder do conselho de administração para a definição de políticas globais de responsabilidade social da Petrobras, antes focado no plano

estratégico, na eleição da diretoria e na fiscalização das contas. - “Essas mudanças, articuladas por acionistas minoritários, seriam muito importantes para ajudar a companhia na mitigação de riscos associados a eventuais interesses divergentes por parte do acionista controlador, e esperamos que retornem em assembleia futura.”

Petrobras: BB-Bi sobe preço alvo e recomenda compra

Apesar dessas ponderações sobre a Assembleia, o banco elevou o preço-alvo da Petrobras para R$ 38,50 (antes estava em R$ 36,00), mantendo a recomendação de compra.

O banco justifica, mencionando primeiro a remuneração aos acionistas: “A assembleia da companhia também aprovou a proposta de distribuição de dividendos complementares equivalentes a R$ 2,86 por ação preferencial e ordinária em circulação. Considerando a atualização monetária, será feito um acréscimo de R$ 0,0811879 por ação, levando o valor total bruto a ser distribuído aos acionistas a R$ 2,9422641 por ação.”

E acrescenta: “Considerando os pagamentos já antecipados, a remuneração total aos acionistas proposta equivale a R$ 7,773202 por ação (ON e PN). A data de registro foi em 13/04 para ações negociadas na B3 e 18/04 para ADRs negociados na NYSE. O pagamento será feito a partir de 16/05 e 23/05, respectivamente.”

Alta do petróleo e produtividade

O BB-BI discute o impacto da alta do petróleo, depois da guerra na Ucrânia, na estratégia da Petrobras: “O mercado tem se concentrado em compreender as possíveis origens para suprir a parte do petróleo russo que deixa de ir ao mercado, devido às sanções diretas ou indiretas. Assim, negociações para incremento da oferta em países com capacidade ociosa, além da liberação de reservas estratégicas por diferentes países, em especial os Estados Unidos, têm sido mitigadores para evitar que a commodity se mantenha em patamares muito elevados.”

Os analistas projetam o preço do barril do petróleo a US$ 100 para 2022, US$ 83 para 2023 e US$ 67,60 para o longo prazo. “Entendemos que esses valores podem ser revisados para cima, caso ocorra uma sanção conjunta por parte da União Europeia ao petróleo russo, ou para baixo, com uma eventual (e improvável) rápida resolução dos conflitos, ou, ainda, de eventos que prejudiquem fortemente a demanda, como novos lockdowns na China com o aumento de casos de Covid.”

Mas o banco argumenta que a Petrobras tem uma vantagem competitiva: “No front operacional, consideramos em nosso modelo projeções de entrada em produção de 15 novos FPSO (plataformas flutuantes, na sigla em inglês), distribuídas em seis campos, e que devem ser responsáveis pelo aumento total na produção de 2,7 Mmboe/d para 3,2 Mmboe/d.”

Com essa expansão, o pré sal, sustentam os analistas, “deve seguir crescendo em relevância no portfólio da companhia, passando de 70% da produção total, para 79% em 2026.” E complementa: “A principal vantagem de uma maior participação no pré sal é o efeito diluição de custos, já que a produtividade nesses campos é muito elevada, o que acaba reduzindo o lifting cost total.”

Por tudo isso o BB-BI mantém o viés positivo sobre o papel da Petrobras: “A alta produtividade dos campos do pré sal, especialmente nos de Búzios e Tupi, resulta em custos de extração (lifting cost) muito competitivos.”

Com o cenário de preços de petróleo em alta, “vemos a companhia em uma posição favorável em termos de geração de caixa e de perspectivas de dividendos”.

Além disso, os múltiplos seguem baixos, “com o EV/EBITDA 2022 em 2,9x, ante pares negociados a 4,0x, o que sustenta a manutenção da recomendação compra”.

O atual elevado patamar de desconto pode “estar refletindo uma percepção de risco em relação a alguns dos pilares que hoje garantem condições de elevada rentabilidade, mas que podem não estar presentes no futuro, como mudanças na política de preços ou a introdução de tributação sobre as exportações de petróleo, entre outras medidas que podem vir a afetar a rentabilidade futura da companhia.”

A tese de investimentos para o preço-alvo de R$ 38,50 para os papéis PETR3 e PETR4 inclui, segundo o BB-BI:

- perspectivas de aumento da produção com a entrada de novos sistemas nos próximos anos;

- breakeven (ponto de equilíbrio) de US$ 25/boe no portfólio consolidado e de US$ 21/boe nos campos do pré-sal;

- na consistente redução nos custos de extração (lifting cost), principalmente nos campos do pré-sal;

- boas perspectivas de geração de caixa e de dividendos.

Os riscos da tese de investimento, segundo o BB-BI, abrangem:

- volatilidade nos preços do petróleo;

- mudanças na política de preços da empresa;

- risco de execução de projetos em andamento e futuros;

- resultado desfavorável de discussões judiciais, inclusive tributárias e trabalhistas;

- volatilidade cambial

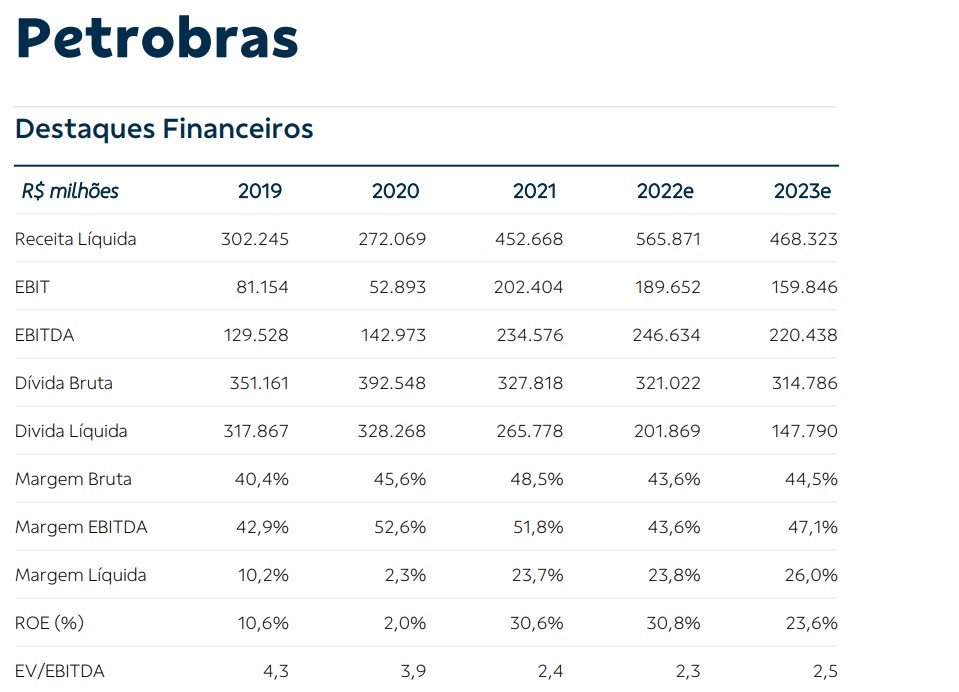

O BB-BI aponta suas projeções para os principais indicadores financeiros da Petrobras: