Último dia de negociações da Notredame: o que acontece com quem tem as ações GNDI3?

Com a fusão já anunciada há meses, esta sexta-feira (11) é o último dia de negociação das ações da NotreDame (GNDI3).

Isso acontece por causa de uma reorganização societária da companhia, que formará um ‘titã da saúde’, segundo a XP Investimentos. A primeira fase, em curso, é de incorporação da totalidade das ações GNDI3 pela Hapvida (HAPV3) com a emissão, aos acionistas da primeira companhia, de 1 ação ordinária e 1 ação preferencial resgatável de emissão da Hapvida para cada ação da NotreDame incorporada.

A partir de segunda (14), a bolsa contará com o início da negociação das novas ações Hapvida. No dia 16 de fevereiro será efetivado o crédito das novas ações Hapvida nas contas de custódia dos acionistas da NotreDame.

No dia 29 de março, ocorrerá o pagamento pela NotreDame aos seus acionistas do valor correspondente aos dividendos extraordinários declarados pela companhia.

Ainda neste dia, será realizado o pagamento pela Hapvida aos acionistas da NotreDame Intermédica do valor final correspondente à Parcela Caixa.

Em comunicado as companhias afirmam que os valores mencionados são brutos e estarão sujeitos a impactos tributários. Além disso, ratificam a relação de troca final que, incluindo as casas decimais aplicáveis, será de 5,24364185943 ações ordinárias da Hapvida para cada papel da NotreDame.

Próximos passos da fusão da NotreDame

A segunda etapa diz respeito ao resgate de ações preferenciais da HapvidaCo, com o pagamento, para cada 1 ação preferencial resgatável, de R$ 5,12601160179 (Parcela Caixa).

A parcela já considera o desconto dos Dividendos Extraordinários declarados pela NotreDame no valor total de R$ 1 bilhão (correspondente ao valor bruto de R$ 1,613026961 por ação), assim como a atualização pela variação do CDI sobre o valor total de R$ 4 bilhões a partir de 29 de março de 2021 até hoje.

Por fim, ocorrerá a efetiva incorporação da HapvidaCo pela Hapvida, com a consequente extinção da HapvidaCo e sucessão, pela Hapvida, de todos os seus bens, direitos e obrigações.

Também ocorrerá a migração dos acionistas da NotreDame para a Hapvida por meio do recebimento de novas ações ordinárias da companhia, emitidas com base na Relação de Troca. Esta prevê que, para cada ação ordinária de emissão da NotreDame, os acionistas da companhia receberão 5,2436 ações ordinárias da Hapvida.

Vale manter HAPV3 na carteira após a fusão com GNDI3?

Segundo relatório do Itaú BBA, as ações da Hapvida possuem alto potencial de valorização. Para a instituição, os preços-alvo para as ações são de R$ 18 e os drivers que moveriam os preços para o alvo seriam os benefícios da fusão.

“As sinergias provenientes da combinação das duas maiores operadoras de planos de saúde do Brasil podem beneficiar as linhas de receitas, sinistralidade, despesas de vendas, gerais, administrativas e impostos”, explica o relatório.

Com isso, a compra de materiais e medicamentos de forma unificada deve impactar positivamente as companhias. Haveria ainda a a diminuição de redundâncias em despesas administrativas.

Além disso, os analistas citaram os benefícios fiscais na amortização do ágio que se origina da fusão entre as companhias. De acordo com eles, as sinergias podem gerar R$ 25,6 bilhões para a Hapvida e NotreDame.

A companhia divulgou seus dados sobre a sinergia na segunda (7), prevendo potencial de gerar R$ 1,38 bilhão ao novo grupo em até três anos.

Da cifra total, mais de metade, 58%, viria da combinação comercial dos negócios, cerca de R$ 800 milhões. Outros R$ 330 milhões, ou 24%, vêm da economia de custos com a sinistralidade e R$ 250 milhões, 18%, da redução das despesas de vendas, gerais ou administrativas.

O Safra, contudo, viu os dados com maus olhos, mas manteve suas recomendações.

“Após o evento de ontem, atualizamos nossas estimativas de sinergias e também aproveitamos a oportunidade para ajustar nossas premissas para as empresas de forma independente, o que levou a uma redução marginal de 4% em nossos preços-alvos. Mantemos nossa classificação de compra para HAPV3 e GNDI3, pois o caso de investimentos de uma operadora de saúde líder em nível nacional e verticalmente integrada continua atraente para o médio e longo prazo, em nossa opinião”, diz o banco de investimento.

A abordagem negativa com os números se dá por causa de:

- Desempenho operacional recente foi abaixo do ideal

- Processo de integração deve levar alguns anos para se concretizar

- Evento não trouxe surpresa positiva quanto a potenciais sinergias

“A estimativa anual de sinergias ficou 14% abaixo de nossa estimativa anterior e cerca de 80% dos analistas buy-side que pesquisamos hoje disseram que a orientação veio abaixo das expectativas”, dizem os analistas do Safra.

“Em nossa opinião, o fato de a maior parte da estimativa de sinergias vir de receitas é decepcionante, pois isso está muito menos sob controle gerencial do que sinergias de custos e despesas. Alguns investidores têm argumentado que as empresas foram muito conservadoras em suas suposições”, segue.

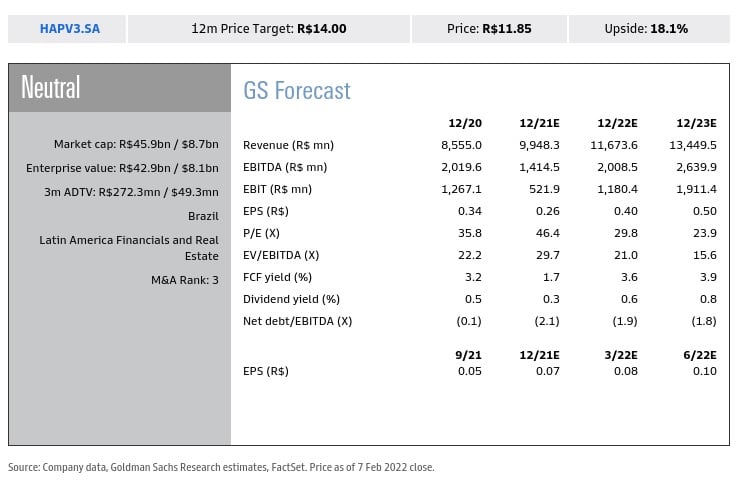

Goldman Sachs vê upside mais baixo

Com recomendação neutra, o Goldman Sachs vê folga para uma valorização de 18% com as sinergias entre NotreDame e Hapvida.

“As empresas esperam atingir um total de R$ 1,38 bilhão em sinergias recorrentes nos próximos três anos. A administração espera que R$ 800 milhões de sinergias venham de ganhos de receita por meio de vendas cruzadas de planos corporativos, criação de um plano de saúde com cobertura nacional usando uma rede vertical e utilização de capacidade ociosa para prestação de serviços a terceiros”, diz o banco de investimento.

Os analistas lembraram que a administração prevê economizar R$ 330 milhões em custos com a economia de suprimentos médicos centralizando a cadeia de suprimentos, otimizando contratos, compartilhando a rede de assistência entre si e migrando e padronizando sistemas.

Além disso, a estimativa apresentada em teleconferência foi de R$ 250 milhões em economia de despesas integrando áreas comuns, otimização de equipe e ganhos de eficiência por meio de estratégias comerciais.

“Isso é parcialmente compensado por R$ 100-150 milhões em custos de implementação e não leva em consideração a potencial economia fiscal de cerca de R$ 12 bilhões com a amortização do ágio. No geral, estimamos o valor presente total das sinergias de R$ 21 a 22 bilhões e acreditamos que o mercado esperava potenciais sinergias de aproximadamente R$ 25 a 26 bilhões, já que Hapvida e Intermedica caíram 5% com a notícia”, conclui.

XP vê Hapvida como ‘novo titã’

Para os analistas Rafael Barros e Larissa Pérez, da XP Investimentos, o valor presente líquido (VPL) das sinergias de Ebitda entre Hapvida e GNDI e do benefício fiscal do ágio deve ficar em R$ 20,3 bilhões.

Entretanto, eles observam que as empresas não contabilizaram as sinergias de ágio no documento publicado e também afirmaram que há mais oportunidades a serem buscadas nos próximos anos, “provavelmente aumentando ainda mais os números”.

Para a XP, o anúncio das sinergias foi neutro, “pois o valor das sinergias representa 23% do valor de mercado das empresas e parece estar abaixo do que o mercado esperava”, escrevem em relatório.

Já para as ações, a corretora tem recomendação de compra, sinalizando um preço-alvo de R$ 19,00, que corresponde a uma valorização de 60,3% frente fechamento de R$ 11,90, com base no valor dos papéis da Hapvida após a fusão com a NotreDame.