O que os olhos veem, a carteira sente

É muito comum, especialmente no Brasil, que as pessoas se sintam confortáveis investindo seu dinheiro em imóveis.

Na maioria das vezes, gastam suas reservas acumuladas ao longo da vida em casas e apartamentos, para então alugá-los.

Por estarem alocando capital em algo tangível, sentem-se seguros.

No entanto, não estão otimizando os retornos que podem alcançar ao longo dos anos, com o dinheiro “suado” que conquistaram.

Existem alternativas muito mais rentáveis e que consistem, da mesma forma, em alocar dinheiro em imóveis.

Nos Estados Unidos existem os REITs (Real Estate Investment Trusts), e no Brasil os FIIs (Fundos de Investimento Imobiliário).

Listarei algumas vantagens que um brasileiro pode usufruir, ao alocar seu dinheiro na indústria trilionária de REITs, em comparação a investir de maneira privada em imóveis.

Por que os REITs consistentemente tiveram uma performance melhor do que investimentos privados em imóveis nos últimos 25 anos, e continuarão entregando melhores resultados?

1 – Gestão profissional

Uma característica fundamental e subestimada dos REITs é a qualidade da gestão.

Enquanto uma pessoa física, que não é especialista em imóveis, pode achar que consegue ter uma boa rentabilidade ao longo dos anos comprando propriedades com base no “feeling”, as chances são mínimas de que esses indivíduos consigam retornos superiores aos de uma equipe de profissionais que tem décadas de experiência no setor.

Um bom REIT é gerenciado por profissionais especializados em um determinado nicho do mercado imobiliário.

Existem vários tipos de REITs: propriedades de saúde; propriedades de varejo, propriedades industriais, propriedades corporativas, propriedades de nicho especializadas como propriedades de tecnologia, de torres de comunicação, propriedades de armazenamento e logística, entre muitas outras.

Quando você compra um REIT, você adquire a parcela de um imóvel, mas ela vem junto com a administração desse fundo, que tem capacidade de encontrar mais propriedades e oportunidades que melhorem o valor e o fluxo de caixa do fundo.

Não importa quão bem você entenda de imóveis, ou quão bom você é, ou o quão experiente você é no mercado, você nunca terá relacionamentos especiais, ferramentas de pesquisa e experiência no setor que uma equipe de executivos de REIT tem.

A diferença se traduz em aumento dos valores dos ativos ao longo do tempo.

2 – O crescimento do fluxo de dinheiro proveniente dos REITs é mais rápido

Uma vantagem importante da estrutura da REIT, em comparação com o investimento imobiliário privado, é que os REITs podem criar valor substancial para os investidores, participando de atividades complementares de crescimento, normalmente não disponíveis para investidores privados.

Os REITs podem gerar crescimento externo, acessando mercados de ações públicas e fazendo aquisições, desenvolvimentos, empreendimentos em joint ventures ou até mesmo iniciando novos negócios relacionados a imóveis.

Enquanto o REIT for capaz de acessar capital público a um custo menor do que os retornos esperados alcançáveis, haverá um lucro de arbitragem para os acionistas dos REIT.

Exemplo: um REIT emite US$30 milhões em novas ações e adiciona US$15 milhões alavancados, numa média de custo combinado de capital de 6%.

Em seguida, ele usa o capital para comprar uma propriedade com uma taxa de retorno de 8%.

O resultado é uma diferença positiva de 2%, que resulta em crescimento imediato do fluxo de caixa por ação.

3 – Diversificação

Os Real Estate Investment Trusts oferecem diversificação de várias maneiras.

A maioria desses fundos possui propriedades em diferentes localizações geográficas, fornecendo proteção contra recessões e adversidades específicas de uma área, que tendem a acontecer de tempos em tempos.

Eles também diversificam entre tipos de edifícios, podendo comprar muitas propriedades de diferentes tamanhos e com inquilinos variados.

Isso se traduz em uma redução no risco de que propriedades fiquem vagas, e consequentemente de que a vacância corroa o fluxo de caixa, reduzindo os retornos gerais.

4 – Historicamente os REITs tiveram rendimentos superiores aos de investimento privado em imóveis

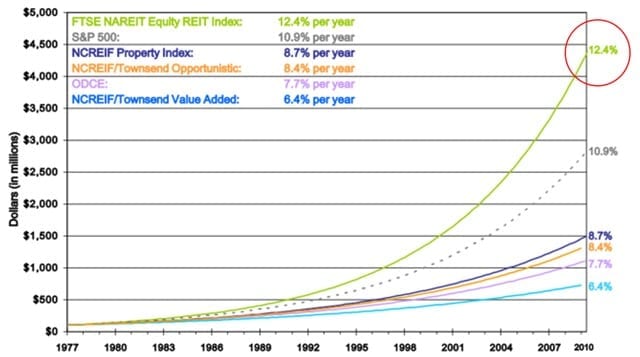

Se nós olharmos os dados históricos para os Estados Unidos, vemos que os REITs (FTSE NAREIT Equity REIT Index), com retorno de 12,4%, tiveram uma performance bem superior às outras formas de investimento privado em imóveis, que variaram de 6,4% a 8,7% ao ano.

Se trouxermos para o Brasil, o que a maioria das pessoas faz é alugar suas propriedades cobrando em média 6% ao ano do valor da propriedade.

Isso sem contar os gastos com impostos, manutenção, a perda de tempo e a dor de cabeça resultante do processo de locação, que depreciam ainda mais os retornos.

Para se ter uma ideia, se um indivíduo investir R$ 1 milhão durante 25 anos, à 6,4% ao ano, ele terá R$ 4,7 milhões. Se ele investir a mesma quantia à 12,4% ao ano, o resultado será superior a R$ 18,5 milhões.

5 – Liquidez

Pelo fato de você pode vender suas participações em REITs como uma ação qualquer, claramente os REITs são muito mais líquidos do que a propriedade direta de imóveis.

Também, as comissões são as mesmas de qualquer outra ação e também as vendas são quase instantâneas.

No entanto as vendas de imóveis são caras, existem taxas para agentes imobiliários, custos de fechamento, inspeções, avaliações, advogados e outros custos podem tornar a compra e venda de imóveis cara.

Concluindo, são inúmeras as vantagens de possuir participação em REITs, em comparação à propriedade direta de imóveis.

Educação financeira é algo que pode ajudar a garantir independência monetária a muitos indivíduos. Não deixe que uma falsa noção de segurança e comodidade minimizem seus ganhos de longo prazo.