Vale (VALE3): Mercado digere bem os números e vê retorno no médio prazo

Após divulgar seus resultados prévios do segundo trimestre de 2021, o mercado considera a alta de 12% de produção Vale (VALE3) como um número levemente acima das expectativas – refletido no avanço tímido de 0,6% na abertura do pregão seguinte mas com valorização maior no fechamento (0,84%). Os papéis da companhia mantêm a boa perspectiva no médio prazo, e foram inclusos no portfólio das principais instituições para o mês de julho.

O mercado digere os números da companhia – uma das principais do índice Ibovespa — com otimismo. Segundo a XP Investimentos. a Vale ostenta uma “base em fortes dividendos” e um “valuation atrativo”,

“Mantemos nossa recomendação de compra com preço-alvo de R$ 122 por ação. Assumimos uma média conservadora, em nossa visão, de US$135/t para o minério de ferro em 2021”, diz a corretora, em relatório publicado após analisar os números da mineradora.

Da mesma forma, o BTG Pactual (BPAC11) entoa a opinião e cita que os números divulgados na noite de segunda (19) vieram dentro do esperado.

“O relatório de produção da Vale revelou números decentes para o minério de ferro, atendendo às nossas expectativas. A Vale está mantendo sua orientação de produção de minério de ferro para 2021 inalterada em 315-335 Mt, e apesar de alguns dos receios recentes, continua mostrando melhorias constantes”, diz o documento da área de equity research do banco.

BB Investimentos mantém preço-alvo

Ao analisar os números da companhia, a área de investimentos do Banco do Brasil (BBAS3) citou, da mesma forma, resultados levemente acima das expectativas e manteve o preço-alvo em R$120 com recomendação de compra.

“A produção de minério de ferro ficou ligeiramente acima de nossas estimativas (74,8 Mt), mostrando uma gradual evolução da retomada de produção”, diz o documento assinado pelos analistas do banco.

“A empresa reafirmou sua estimativa de produção de 315-335 Mt de minério de ferro em 2021. Em nossas projeções, consideramos que o piso do intervalo será atingido. Ficaremos atentos à implementação das etapas postergadas para o terceiro trimestre, pois consideramos fundamental que não tenhamos novas revisões daqui para frente”, acrescenta o BBI.

Altas das commodities? Não há superciclo, diz presidente da Vale

A companhia, assim, surfa a onda de alta nos preços do minério de ferro, que vem em uma crescente — apesar de alguns imprevistos, como um anúncio da China citando que atuaria para “conter especulações” da commodity.

Para o presidente da companhia, Eduardo Bartolomeo, contudo, não há um superciclo, conforme circulam nos corredores de casas de análise. Apesar disso, a decolada dos preços da comoodity fez a ação da Vale sair de um patamar de R$ 60 no fim de 2020 para beirar atuais R$ 115, em um acumulado de 104% de alta de julho de 2020 para cá.

“Falamos de ‘stronger for longer, better for ever’. Traduzindo, seria algo como ‘mais forte por mais tempo, e melhor para sempre’. O mercado vai ficar apertado por um tempo, porque não tem aumento de oferta [de minério de ferro] além da nossa, que vai ser colocada de forma disciplinada e natural. Nossa meta é ter capacidade de produzir 400 milhões de toneladas em 2022. Mas não acredito em superciclo de minério”, disse o presidente da Vale ao Broadcast do Estadão.

O que dizem os números da mineradora

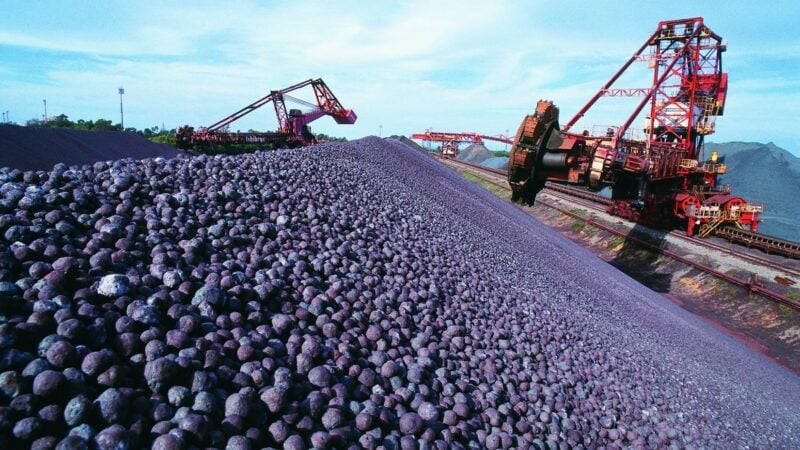

A prévia do balanço da companhia apontou um crescimento de 12% no segundo trimestre de 2021, em comparação com mesmo período do ano anterior, considerando a produção de 5,685 milhões de toneladas.

A mineradora cita que a alta de produção veio dos maiores volumes de Brucutu com o aumento da produção de sinter feed com alta sílica por processamento a seco, em meio a um momento favorável do mercado.

Apesar de a produção, de modo geral, ter tido alta, alguns segmentos decepcionaram os analistas.

“Como ponto negativo, destacamos o fraco desempenho em metais básicos, cujos volumes de produção e vendas vieram abaixo das nossas estimativas. As operações de níquel e cobre foram afetadas por paralisação de funcionários em Sudbury (Canadá), além de manutenção não programada da refinaria de níquel em Clydach (País de Gales) e atrasos na mineração de cobre em Voisey’s Bay (Canadá)”, destaca o BB Investimentos.

A XP segue no mesmo sentido, indicando os números de 41,5 mil toneladas de níquel produzidos, representando queda de 14,3% em relação ao ano anterior. Além disso, a produção de cobre foi de 73,5 mil toneladas, queda de 13%.

Por outro lado, as vendas cresceram 23,1% ante o segundo trimestre de 2020, alcançando 67,218 milhões de toneladas e as vendas de pelotas saltaram 10%, com 7,647 milhões de toneladas.

Como deve desempenhar a Vale?

Apesar de a companhia somar uma valorização de mais de 100% nos acumulados de longo prazo, o preço-alvo firmado pelos bancos e corretoras não estima grandes altas até o fim do ano, com teto de 10% de valorização.

Contudo, o BTG mira um valor de 36% de alta no acumulado dos próximos 12 meses.

“A Vale tem sido relativamente bem-sucedida em abordar as principais preocupações dos acionistas sobre nos últimos meses. Os dividendos estão bem encaminhados e vemos retornos de caixa relevantes para 2021″, analisa.