Nubank (NUBR33): BTG recomenda venda e diz que alta de 40% ‘não faz sentido’

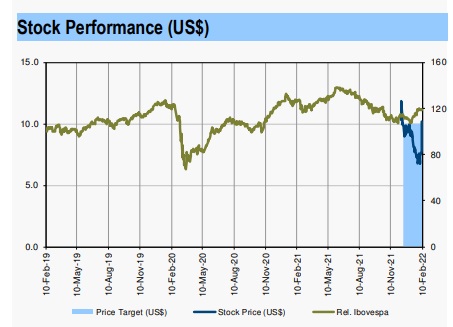

Com o cenário de volatilidade desde que chegou à Bolsa de Nova York (NYSE), os analistas do BTG Pactual não veem um bom cenário para as ações do Nubank (NUBR33) – ainda que com uma alta expressiva de 40% acumulada entre o fim de janeiro e esta quarta (9).

Os analistas do banco de investimento destacam que o banco digital não está ‘imune’ ao ciclo de deterioração de crédito que deve vir nos próximos meses. Para eles, as ações do Nubank cotadas a US$ 9 ou 10 – preço mais de 20% abaixo do pico registrado no dia do IPO – ainda são caras.

Com isso, a recomendação é de venda, mirando um preço de US$ 8,50 na janela de 12 meses. Ontem, as ações encerraram o dia cotadas a US$ 9,28.

“Apesar da crescente preocupação com a qualidade dos ativos e do bom desempenho das ações de bancos incumbentes neste ano, notamos que investidores e agentes de mercado estão cada vez mais preocupados com a deterioração do ciclo de crédito à frente, especialmente para empréstimos ao consumidor não garantidos”, diz o relatório.

Os analistas citam o dado de que o endividamento das famílias está em nível historicamente alto, com linhas de crédito emergenciais como cartões de crédito rotativo e cheque especial já retornando aos níveis pré-pandemia.

Além disso, a estimativa é de que o ciclo de crédito piore à frente.

“Dados recentes e comentários de gerenciamento indicam um cenário mais nebuloso à frente. Durante a teleconferência do Santander (SANB11) para discutir seus números do quarto trimestre, a administração mencionou que é cada vez mais cautelosa no crédito devido a preocupações relacionadas com o elevado endividamento das famílias níveis, especialmente para indivíduos de baixa renda”, afirmam.

Ao mesmo tempo, o Banco Pan (BPAN4), outro player de crédito ao consumidor, mencionou em sua teleconferência que será mais cuidadoso com os empréstimos de cartão de crédito à frente.

Já a empresa Porto Seguro (PSSA3), que também possui uma grande carteira de cartões de crédito, viu sua inadimplência de 90 dias saltar 90bps na comparação trimestral para 5,3% no quarto trimestre.

Os analistas do BTG destacaram terem ouvido, em reunião recente com um alto executivo de crédito para pequenas e médias empresas e consumidor do Banco Daycoval, que o crédito não garantido deve ser o primeiro a sofrer deterioração da qualidade dos ativos.

Rali recente do Nubank ‘não faz sentido’

A escalda na cotação na semana anterior não é justificável, segundo os analistas do banco de investimento, considerando a cautela mostrada pelos executivos do setor bancário.

“Parece contra-intuitivo que as ações do Nubank tiveram um desempenho tão bom nos últimos dias”, dizem.

Após o IPO em US$ 9 por ação, o papel subiu 32% nos dois primeiros dias de negociação, antes de entrar em grande liquidação, chegando a US$ 6,75 em 28 de janeiro.

Com o rali recente, findado em 9 de janeiro, a companhia voltou a ter valor de mercado maior que o Itaú (ITUB4) e Bradesco (BBDC4) em termos de valor de mercado. De lá para cá, a companhia caiu mais 9% e está cotada em atuais US$ 9,28.

“Não sabemos se é coincidência ou não, mas o forte desempenho começou logo após o fundador e CEO. David Velez, afirmar à imprensa que vê o cenário desafiador como uma oportunidade para reduzir as taxas de juros para tornar seus produtos mais competitivos e ganhar participação de mercado”, analisa o BTG.

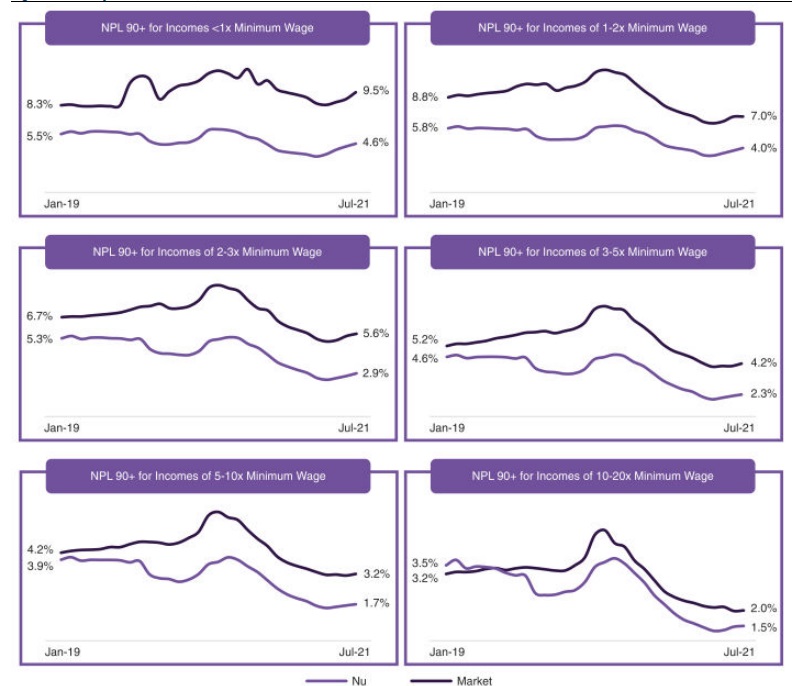

“Ele também mencionou que a curta duração da a carteira do Nubank permite uma melhor avaliação de risco. Apesar de ter um desempenho melhor que o sistema, o Nubank está muito mais exposto a empréstimos mais arriscados do que os incumbentes”, segue.

Mesmo com desempenho melhor do que o mercado, e partindo do pressuposto que os NPLs de cartão de crédito irão se deteriorar, a estimativa é de uma piora no resultado financeiro da companhia.

Vale lembrar que os números do 4T21 e os primeiros desde o IPO na NYSE devem ser divulgados entre os dias 20 e 25 de fevereiro.

Isso leva em conta que 100% da carteira de crédito do Nubank não tem garantia (cartões de crédito e empréstimos pessoais) e sua base de clientes é mais jovem e de menor renda.

Esse mix de crédito mais concentrados em empréstimos ao consumidor do que bancos tradicionais preocupa – já que clientes corporativos desalavancaram nos últimos anos, em um cenário melhor para os ‘bancões’.

Apesar disso, o BTG frisa que não espera um “crescimento irresponsável do banco digital.

“O CFO do Nubank nos disse em uma reunião recente que já está precificando/esperando deterioração na qualidade dos ativos, com os NPLs talvez ainda mais altos do que o pré-pandemia níveis à medida que o auxílio emergencial relacionado à pandemia se esgota este ano”, consta no relatório.