Lojas Renner (LREN3): BB-BI rebaixa (e muito!) o preço-alvo da varejista de moda

O BB Investimentos revisou o valuation das Lojas Renner (LREN3) para incorporar os resultados do segundo semestre de 2021 e alterar as premissas de crescimento e rentabilidade da varejista de moda, diante do cenário mais desafiador de inflação alta e taxa de juros maiores.

Em relatório divulgado nesta quinta-feira (17), o banco de investimentos indica que a Renner deve registrar maiores despesas operacionais e financeiras à frente, ainda que tenha apresentado resiliência ao fim de 2021, quando já se observava um quadro adverso para o consumo.

“Como entendemos haver espaço para a valorização do papel no curto/médio prazo, mantemos nossa recomendação de compra“, diz o BB-BI. Porém, o preço alvo passou por revisão e caiu de R$ 51,40 para R$ 33,60 em 12 meses, equivalente a um upside de 28,5% frente o fechamento anterior (R$ 26,15).

No pregão de hoje, as ações da Renner abriram em alta e operavam com avanço de 3,21% por volta das 13h30 (horário de Brasília), avaliados em R$ 26,99.

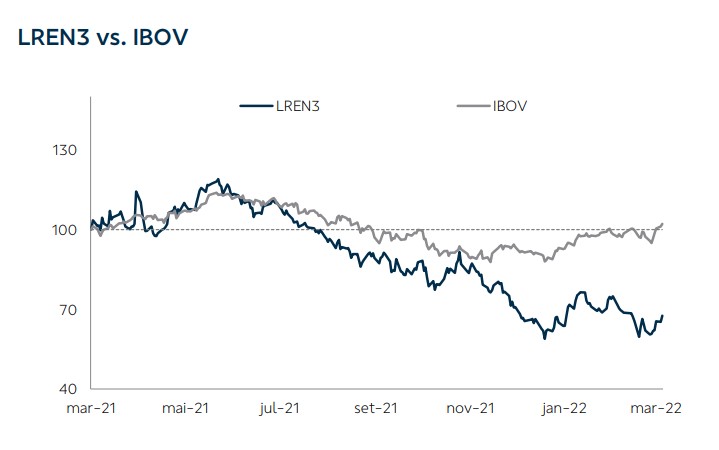

Neste ano, os papéis da varejista de moda acumulam ganhos de 7,6%, enquanto nos últimos 12 meses houve uma desvalorização de 29,7%.

Segundo analistas do BB Investimentos, os principais riscos para a tese de investimentos nas Lojas Renner neste momento são:

- incapacidade de executar seu plano de expansão com manutenção de vendas e margens;

- incapacidade de manter a atratividade das coleções, bem como falha na mensuração correta de estoque, em especial de peças com maior risco modal;

- aumento de provisões em função da inadimplência dos produtos financeiros oferecidos;

- novas medidas de restrição ao comércio físico visando à contenção de novas variantes do Covid-19.

Ao justificar a diminuição do preço alvo, o BB-BI destaca o cenário macroeconômico, com elevação da inflação e taxa de desconto desde a última revisão de preço, “o que reduziu o crescimento esperado para este ano, bem como a margem Ebitda ajustada”.

Tese de investimentos do BB-BI para as Lojas Renner

De acordo com o relatório, a tese de investimentos do BB-BI para as Lojas Renner se baseia no:

- bom histórico de expansão do parque de lojas físicas combinado com o avanço da estrutura digital, de forma a propiciar uma experiência omnicanal aos seus clientes;

- acertado histórico de desenvolvimento de coleções;

- oferecimento de produtos financeiros, contribuindo para aumento de vendas e incremento de margens, e

- desenvolvimento do ecossistema de moda e lifestyle visando aumentar a jornada do cliente com a marca.

O BB-BI destaca ainda a empresa como um dos seus nomes no segmento de melhores práticas ESG (meio-ambiente, social e governança, na sigla em inglês).

Recomendações para as ações LREN3

De acordo com o consenso Refinitiv, as Lojas Renner têm 13 recomendações por casas de análise, das quais 11 são de compra, uma é neutra e a outra é de venda.

Em relação ao preço alvo para as ações da Renner, a mediana do consenso aponta para um valor de R$ 39,55, que equivale a um upside de 51% até o fim de 2022.