Copom interrompe ciclo de altas e mantém taxa Selic a 13,75% ao ano; veja por quê

O Comitê de Política Monetária (Copom), do Banco Central, informou nesta quarta (21) que manteve a taxa Selic em 13,75%. A decisão, no sexto encontro do comitê do Banco Central em 2022, era esperada pelo mercado e interrompeu o ciclo de altas do Banco Central, iniciado em março do ano passado.

A decisão do Copom não foi unânime, como ocorre na maioria das reuniões do colegiado. Desde 2016 o colegiada não ficava tão dividido. “Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Bruno Serra Fernandes, Carolina de Assis Barros, Diogo Abry Guillen, Maurício Costa de Moura, Otávio Ribeiro Damaso e Paulo Sérgio Neves de Souza. Os seguintes membros votaram por uma elevação residual de 0,25 ponto percentual: Fernanda Magalhães Rumenos Guardado e Renato Dias de Brito Gomes.” Três membros do Copom votaram por aumento de 0,25 ponto percentual.

Mas o colegiado ainda deixou a porta aberta para voltar a subir a taxa. “O Copom avaliará se estratégia de manutenção prolongada da Selic será capaz de convergência e se manterá vigilante”, explicou o comunicado da autoridade monetária. E ponderou: “Passos futuros da política monetária poderão ser ajustados. O Copom não hesitará em retomar ajuste caso desinflação não transcorra como esperado.”

O comunicado do Copom complementa: “Permanecem fatores de riscos para inflação em ambas as direções. Entre riscos de alta está maior persistência de pressões globais e o risco de alta as incertezas sobre futuro do arcabouço fiscal e estímulos adicionais.”

Mesmo com as expectativas de inflação ainda num patamar alto, o Comitê de Política Monetária do Banco Central manteve a taxa Selic em 13,75% ao ano, encerrando o mais longo ciclo de alta de juros de sua história.

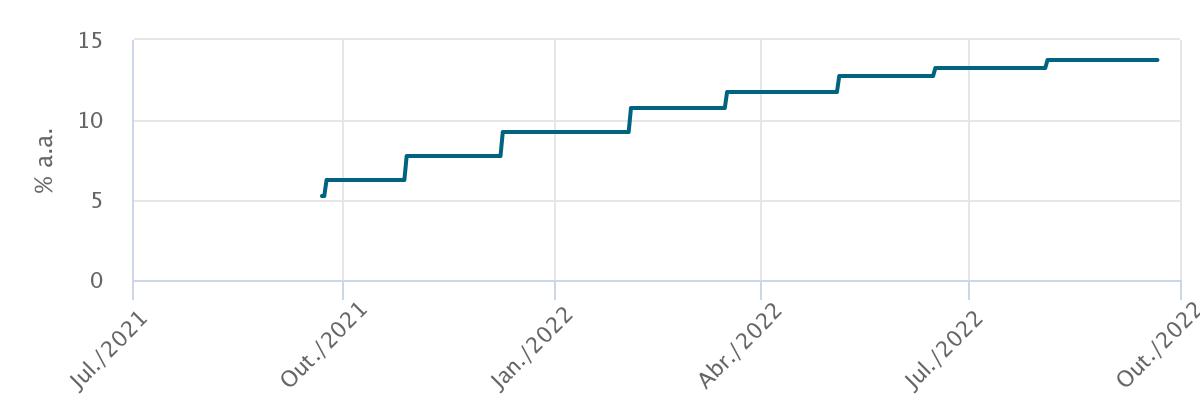

A taxa, ainda assim, é a maior desde janeiro de 2017. Foram 12 altas consecutivas neste processo de aperto monetário, com um aumento acumulado de 11,75 pontos porcentuais, o maior choque de juros desde 1999. O ciclo foi iniciado em março de 2021, quando os juros básicos estavam na mínima histórica de 2% ao ano.

O aumento de juros é considerado uma medida impopular. A última vez que ocorreu um aumento da Selic durante a campanha ao Palácio do Planalto foi em 2002, ano da primeira vitória do ex-presidente Luiz Inácio Lula da Silva. O então candidato do governo, José Serra (PSDB), perdeu aquela eleição.

Selic pode voltar a subir “caso a inflação não caia como o esperado”

Em comunicado, o Copom informou que continuará a monitorar a economia e poderá voltar a subir a taxa Selic caso a inflação não caia como esperado. “O comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.”

Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, o Copom destaca “uma maior persistência das pressões inflacionárias globais, uma desaceleração da atividade econômica global mais acentuada do que a projetada e a manutenção dos cortes de impostos projetados para serem revertidos em 2023.”

O comunicado repete: “O Comitê avalia que a conjuntura, ainda particularmente incerta e volátil, requer serenidade na avaliação dos riscos.”

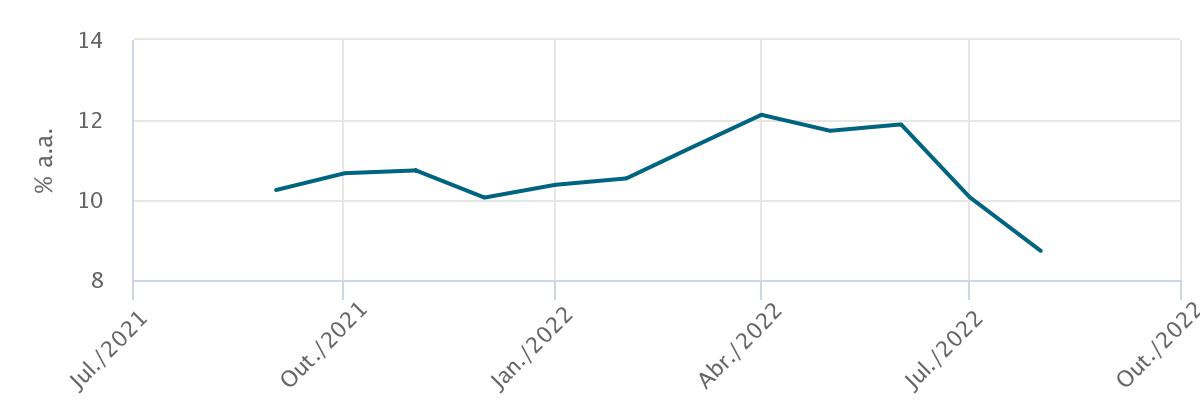

A queda da inflação nos últimos dois meses reforçou a previsão das instituições financeiras pela manutenção da Selic. Em julho, houve deflação de 0,68% e, em agosto, de 0,36%. Com esse último resultado, divulgado pelo Instituto Brasileiro de Geografia e Estatística (IBGE), o Índice Nacional de Preços ao Consumidor Amplo (IPCA – a inflação oficial do país) acumula alta de 4,39% no ano e de 8,73% em 12 meses.

As projeções de inflação continuam, no entanto, acima da meta do Banco Central. “Situam-se em 5,8% para 2022, 4,6% para 2023 e 2,8% para 2024.”

O Copom explica: “O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.”

Para 41 das 50 instituições financeiras ouvidas pelo Projeções Broadcast, a taxa deveria ser mantida em 13,75% na reunião que começou ontem e terminou hoje, movimento que encerraria o mais longo ciclo de aperto monetário da história. No entanto, economistas reconhecem que aumentou o risco de ajuste residual de 0,25 ponto

E o ‘ajuste residual’ da Selic?

Em nota após a penúltima reunião, em agosto, o Copom tinha afirmado que poderia elevar a taxa Selic em 0,25 ponto no encontro de setembro, o “ajuste residual”, em função dos riscos de que a inflação ficasse acima da meta em prazos mais longos. A alta de juros dos bancos centrais dos Estados Unidos e da Europa também contribuiria para um novo aumento da Selic. O comitê disse que “avaliaria a necessidade de um ajuste residual, de menor magnitude, em sua próxima reunião” – ou seja, de 0,25 ponto porcentual.

O colegiado do Copom, no entanto, ficou dividido entre uma elevação para 14% ao ano ou a manutenção da taxa básica em 13,75%, como esperava o mercado financeiro. De acordo com o boletim Focus, a expectativa é de que a Selic termine o ano nesse patamar de 13,75%. Além da reunião que começou ontem, o Copom tem mais dois encontros em 2022, em outubro e dezembro.

Ciclo de altas começou em março

De março a junho do ano passado, o Copom tinha elevado a taxa em 0,75 ponto percentual em cada encontro. No início de agosto, o BC passou a aumentar a Selic em 1 ponto a cada reunião. Com a alta da inflação e o agravamento das tensões no mercado financeiro, a Selic foi elevada em 1,5 ponto de outubro do ano passado até fevereiro deste ano. O Copom promoveu dois aumentos de 1 ponto, em março e maio, e dois aumentos de 0,5 ponto, em junho e agosto.

Antes do início do ciclo de alta, a Selic tinha sido reduzida para 2% ao ano, no nível mais baixo da série histórica iniciada em 1986. Por causa da contração econômica gerada pela pandemia de covid-19, o Banco Central tinha derrubado a taxa para estimular a produção e o consumo. A taxa ficou no menor patamar da história de agosto de 2020 a março de 2021.

A Selic é o principal instrumento do Banco Central para manter sob controle a inflação oficial, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA). Em agosto, o indicador fechou em 8,73% no acumulado de 12 meses, com dois meses seguidos de inflação negativa, por causa da queda do preço da energia e da gasolina.

Apesar da desaceleração recente, o valor está acima do teto da meta de inflação. Para 2022, o Conselho Monetário Nacional (CMN) fixou meta de inflação de 3,5%, com margem de tolerância de 1,5 ponto percentual. O IPCA, portanto, não podia superar 5% neste ano nem ficar abaixo de 2%.

No Relatório de Inflação divulgado no fim de junho pelo Banco Central, a autoridade monetária estimava que o IPCA fecharia 2022 em 8,8% no cenário base. A projeção, no entanto, está desatualizada e deverá ser revista para baixo por causa das desonerações sobre a gasolina e o gás de cozinha. A nova versão do relatório será divulgada no fim de setembro.

As previsões do mercado estão mais otimistas. De acordo com o boletim Focus, pesquisa semanal com instituições financeiras divulgada pelo BC, a inflação oficial deverá fechar o ano em 6%. No início de junho, as estimativas do mercado chegavam a 9%.

Copom de setembro tem primeira decisão dividida desde março de 2016

A decisão anunciada há pouco pelo Comitê de Política Monetária (Copom), que manteve a taxa Selic em 13,75%, foi a primeira tomada sem unanimidade entre os membros em mais de seis anos. O colegiado teve uma decisão “dividida” pela última vez em março de 2016, à época do então presidente do Banco Central (BC) Alexandre Tombini.

À época, o Copom decidiu manter a taxa Selic estável em 14,25%, por uma maioria de 7 votos a 2. O grupo minoritário defendia aumento dos juros a 14,75%. Hoje, foram 7 votos a favor da manutenção da taxa Selic em 13,75%, contra 2 votos por uma alta residual de 0,25 ponto porcentual dos juros, a 14,0%.

Hoje, em uma decisão dividida sobre o patamar da taxa Selic, o Comitê de Política Monetária (Copom) adicionou mais riscos ao seu cenário de inflação, tanto para o lado positivo quanto negativo. Dentre os riscos, reforçou o alerta sobre a situação fiscal do País, mesmo com as criticas abertas do ministro da Economia, Paulo Guedes, à comunicação do Banco Central. A Selic foi mantida em 13,75% ao ano, sendo que 2 dos 9 membros do Copom votaram pelo aumento de 0,25 ponto porcentual, para 14%.

Maior taxa de juro real

Mesmo com a estabilidade da taxa Selic, o Brasil continua a ter a maior taxa de juro real (descontada a inflação) do mundo, em uma lista com 40 economias. Cálculos do site MoneYou e da Infinity Asset Management indicam que o juro real brasileiro está agora em 8,22% ao ano. Em segundo lugar na lista que considera economias mais relevantes, aparece o México (5,13%), seguido da Colômbia (3,86%). A média dos 40 países avaliados é de -1,69%.

O aumento do juro básico da economia reflete em taxas bancárias mais elevadas, embora haja uma defasagem de seis a nove meses entre a decisão do BC e o encarecimento do crédito. A elevação da taxa de juros também influencia negativamente o consumo da população e os investimentos produtivos. Por outro lado, aplicações em renda fixa, como no Tesouro Direto e em debêntures (títulos de empresas), passam a render mais.

Combate à inflação

O Banco Central se baseia no sistema de metas de inflação para calibrar os juros básicos. Quando a inflação está alta, o BC eleva a Selic. Quando as estimativas para a inflação estão em linha com as metas, o BC a reduz. A disparada dos preços esteve intimamente ligada à disparada da inflação em 2021 e 2022.

Para 2022, a meta central de inflação é de 3,5% e será oficialmente cumprida se o índice oscilar de 2% a 5%. Para 2023, a meta de inflação foi fixada 3,25%, e será considerada formalmente cumprida se oscilar entre 1,75% e 4,75%. As estimativas de inflação para este e o próximo ano continuam muito acima do teto da meta, mesmo com a desaceleração dos preços. O BC já indicou que só prevê voltar à meta em 2024.

A decisão desta quarta-feira, 21, era esperada pela maior parte do mercado financeiro. De 50 instituições financeiras consultadas pelo serviço Projeções Broadcast, 41 esperavam estabilidade, enquanto 9 previam avanço de 0,25 ponto porcentual, para 14%.

No encontro de agosto, o BC indicou que o plano de voo era manutenção dos juros em patamar significativamente contracionista após o aumento da Selic naquela reunião, mas que iria avaliar a necessidade de um ajuste residual, de 0,25 ponto porcentual este mês.

Críticas de Paulo Guedes

Na segunda-feira, o ministro da Economia, Paulo Guedes, disse que o BC errou as projeções econômicas por não perceber uma “mudança no eixo”. “O BC também errou projeções, mas com erro técnico, de pessoal mais sofisticado. O BC errou por não perceber que mudamos o eixo da economia. O BC errou ao falar o tempo todo em risco fiscal, desajuste fiscal, quando íamos para superávit. O BC estava preocupado com o fiscal e eu com o juro negativo”, disse.

No cenário internacional, o Federal Reserve (Fed), o banco central dos Estados Unidos, aumentou nesta quarta-feira as taxas de juros do país para uma faixa de 3% a 3,25% – uma alta de 0,75 ponto percentual. É a quinta elevação neste ano, levando a taxa básica de juros dos EUA ao seu maior patamar desde 2008, pouco antes de o país passar por sua maior crise desde a quebra das bolsas em 1929.

Leia o comunicado do Copom na íntegra:

Em sua 249ª reunião, o Comitê de Política Monetária (Copom) decidiu manter a taxa Selic em 13,75% a.a.

A atualização do cenário do Copom pode ser descrita com as seguintes observações:

“O ambiente externo mantém-se adverso e volátil, com contínuas revisões negativas para o crescimento das principais economias, em especial para a China. O ambiente inflacionário segue pressionado, enquanto o processo de normalização da política monetária nos países avançados prossegue na direção de taxas restritivas;

Em relação à atividade econômica brasileira, a divulgação do PIB apontou ritmo de crescimento acima do esperado no segundo trimestre, e o conjunto dos indicadores divulgado desde a última reunião do Copom seguiu sinalizando crescimento;

A inflação ao consumidor, apesar da queda recente em itens mais voláteis e dos efeitos de medidas tributárias, continua elevada;

As diversas medidas de inflação subjacente apresentam-se acima do intervalo compatível com o cumprimento da meta para a inflação;

As expectativas de inflação para 2022, 2023 e 2024 apuradas pela pesquisa Focus encontram-se em torno de 6,0%, 5,0% e 3,5%, respectivamente; e

No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 5,20*, evoluindo segundo a paridade do poder de compra (PPC). O preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “verde” em dezembro de 2022 e “amarela” em dezembro de 2023 e de 2024. Nesse cenário, as projeções de inflação do Copom situam-se em 5,8% para 2022, 4,6% para 2023 e 2,8% para 2024. As projeções para a inflação de preços administrados são de -4,0% para 2022, 9,3% para 2023 e 3,7% para 2024. O Comitê optou novamente por dar ênfase ao horizonte de seis trimestres à frente, que reflete o horizonte relevante, suaviza os efeitos diretos decorrentes das mudanças tributárias, mas incorpora os seus impactos secundários. Nesse horizonte, referente ao primeiro trimestre de 2024, a projeção de inflação acumulada em doze meses situa-se em 3,5%. O Comitê julga que a incerteza em torno das suas premissas e projeções atualmente é maior do que o usual.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma maior persistência das pressões inflacionárias globais; (ii) a incerteza sobre o futuro do arcabouço fiscal do país e estímulos fiscais adicionais que impliquem sustentação da demanda agregada, parcialmente incorporados nas expectativas de inflação e nos preços de ativos; e (iii) um hiato do produto mais estreito que o utilizado atualmente pelo Comitê em seu cenário de referência, em particular no mercado de trabalho. Entre os riscos de baixa, ressaltam-se (i) uma queda adicional dos preços das commodities internacionais em moeda local; (ii) uma desaceleração da atividade econômica global mais acentuada do que a projetada; e (iii) a manutenção dos cortes de impostos projetados para serem revertidos em 2023. O Comitê avalia que a conjuntura, ainda particularmente incerta e volátil, requer serenidade na avaliação dos riscos.

Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 13,75% a.a. O

Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2023 e, em grau menor, o de 2024. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

O Comitê se manterá vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período suficientemente prolongado será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.

Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Bruno Serra Fernandes, Carolina de Assis Barros, Diogo Abry Guillen, Maurício Costa de Moura, Otávio Ribeiro Damaso e Paulo Sérgio Neves de Souza. Os seguintes membros votaram por uma elevação residual de 0,25 ponto percentual: Fernanda Magalhães Rumenos Guardado e Renato Dias de Brito Gomes.”

Mercado repercute o Copom: “Correto na decisão e no comunicado”

Ricardo Jorge, especialista em renda fixa e sócio da Quantzed, casa de análise e empresa de tecnologia e educação para investidores, analisa: “O Copom decidiu manter a taxa de juros em 13,75% aa e, na minha visão, agiu de forma correta tanto na decisão como no comunicado. A decisão veio de acordo com as expectativas da maioria dos analistas que entendem que uma alta residual teria pouco efeito sobre a dinâmica inflacionária, dado que as decisões tomadas até agora começarão a surtir efeito em breve. Então, é uma decisão que não surpreende e já estava precificada. Apesar da preocupação permanente com o nível de preços, já se começa a observar um arrefecimento da inflação, principalmente por conta das recentes medidas fiscais.”

Jorge observa: “Ainda assim o Copom ressalta suas preocupações com a persistência inflacionária e aponta que há riscos em ambas as direções. Enfatiza ainda que segue atento ao processo de desinflação e não descartou a possibilidade de retomar o ciclo de ajuste caso julgue necessário. Diferente das anteriores, essa decisão não foi unânime. Acredito que só se justificaria uma continuidade de alta de juros no Brasil se o Fed tivesse sido muito mais agressivo na decisão de subir juros nos EUA, o que não aconteceu.”

Incertezas com decisões do Fed e do Copom

Bruno Viotto, economista e sócio da Acqua Vero Investimentos, comenta: ““De maneira geral os mercados oscilaram muito hoje com a decisão do Fomc e do Copom. A Selic veio de acordo com o esperado, ficou em 13,75% por causa da inflação que vem arrefecendo. Além disso, o fim do ciclo de alta da taxa de juros é uma sinalização positiva, principalmente, para o setor de varejo. Então, o encerramento do ciclo altista de juros traz para a Bolsa de Valores uma certa atratividade para o investidor que quer alocar na renda variável.”

Débora Nogueira, economista-chefe da Tenax Capital, disse que o BC “buscou entregar um fim de ciclo hawkish.” E explica: “No parágrafo sobre balanço de risco incluíram a possibilidade de um hiato mais apertado, o que há se imaginava pela pergunta sobre o tema no questionário pré-Copom. Ao final, houve o reforço da mensagem de vigilância, com ênfase para a possibilidade de aperto adicional caso a estratégia de manutenção do juro em patamar elevado não seja suficiente para garantir a convergência da inflação. Ainda tivemos dissenso pela primeira vez em muitos anos, com dois diretores votando por alta adicional de 0,25%. Entendemos que a barra para uma alta adicional em 2023 é alta, e a estratégia do BC foi de trazer uma mensagem dura para evitar que a curva de juros passe a antecipar um corte prematuro da taxa no começo do próximo ano. Esperamos que os juros fiquem parados até meados do ano e que finalize 2023 em cerca de 11,0%.”

Josiane Francisco, especialista em Investimentos do Ailos, sistema de cooperativas de crédito que atua na região Sul, disse que indicadores sugeriam essa decisão do Copom em manter a Selic no patamar dos 13,75%. “Ainda assim as taxas de juros continuam altas e o objetivo do BC continua sendo o combate à inflação. A Selic alta desencoraja consumidores e empresas. A taxa mais baixa deve estimular a atividade econômica.”

Gustavo Bertotti, economista-chefe da Messem Investimentos, lembra que o presidente da autoridade monetária, Roberto Campos Neto, alertou que ainda há incertezas econômicas: “A manutenção da taxa Selic em 13,75% sinaliza cautela por parte da autoridade monetária, que deixou aberta a possibilidade de os juros voltarem a subir no futuro, caso necessário. O cenário é positivo para a frente com a queda recente dos índices de inflação. Entretanto, a demanda interna e o aquecimento do mercado de trabalho podem atenuar a desinflação. Por isso, Copom deixou as portas abertas, em seu comunicado, para uma nova elevação futuramente, a depender também das elevadas incertezas no Brasil e no Exterior”, diz Bertotti.

O economista lembrou a declaração no dia 5 deste mês do presidente do BC, de que o ambiente ainda é de grande incerteza e de que a batalha contra a inflação ainda não estava ganha, apesar do IPCA em queda. “Parte do mercado avaliou que Campos Neto estava admitindo a possibilidade até de um novo aumento residual, de 0,25 ponto percentual (pp) nesta reunião do Copom. A fala de Campos Neto foi um alerta de que o Copom não está disposto a tomar medidas precipitadas. Diferentemente do que vinha sendo precificado nas últimas semanas, o mercado agora espera que a taxa básica volte a recuar apenas em maio de 2023. E que permaneça próximo de 12% ao ano até o início de 2024”, afirmou o economista.

Com informações da Agência Brasil e do Estadão Conteúdo