Vulcabras (VULC3) lança oferta de pelo menos R$ 250,6 milhões em ações

Em fato relevante divulgado na noite de domingo (28), a Vulcabras (VULC3) anunciou que vai protocolar perante à Comissão de Valores Mobiliários (CVM) um pedido de registro de oferta pública de distribuição primária de ações ordinárias. O objetivo é levantar pelo menos R$ 250,6 milhões em lote inicial.

Segundo o texto, inicialmente, a oferta da Vulcabras envolve 13,55 milhões de ações e é coordenada pelo BTG Pactual (BPAC11), Santander Brasil (SANB11) e XP (XPBR31).

Ainda de acordo com a Vulcabras, a operação pode ser elevada para R$ 501,3 milhões, tendo em vista lotes adicionais de papéis que eventualmente sejam ofertados. Assim, o valor considera um preço por ação de R$ 18,50.

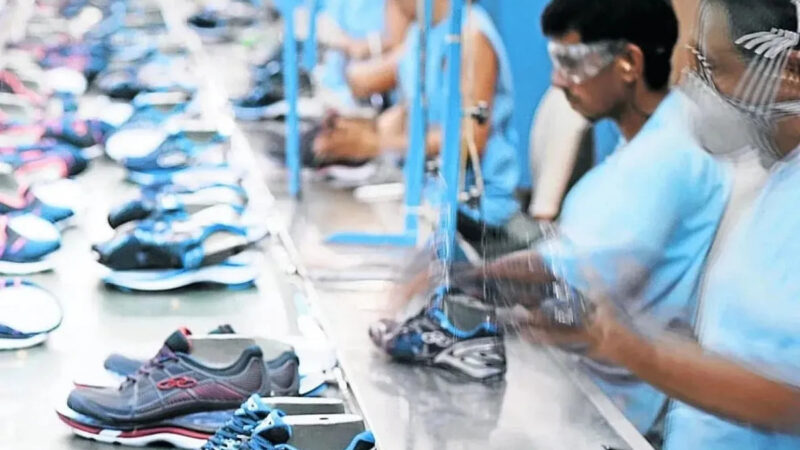

A empresa, que é dona da Olympikus e operadora das marcas Under Armour e Mizuno no Brasil, confirmou na semana passada aos seus acionistas e ao mercado em geral a sua intenção de realizar uma oferta pública de ações subsequente (follow-on) no valor inicial de R$ 250 milhões, com potencial de atingir R$ 500 milhões.

Segundo a companhia, a potencial oferta tem como objetivo aumentar a liquidez das ações e trazer novos investidores para a base de acionistas. Os recursos da potencial oferta serão destinados a pagamento de dividendos e reforço do caixa da companhia.

A Vulcabras informou, também, que a precificação da oferta está prevista para o próximo dia 6 de fevereiro, e o início da negociação das ações na B3 (B3SA3) no dia 8 de fevereiro.

Desempenho das ações de Vulcabras

Cotação VULC3