Vale (VALE3) tem lucro de US$ 4,4 bi no 1T22, queda de 19,6%; número vem abaixo do esperado

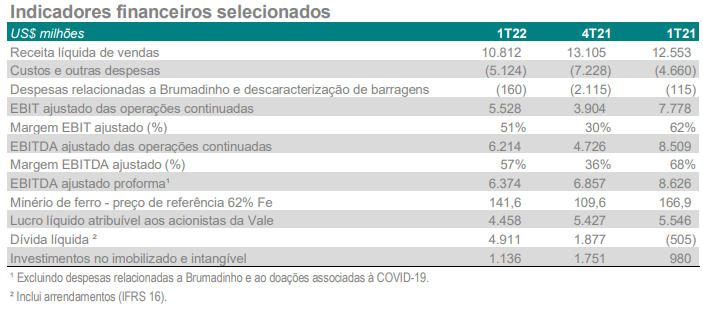

A Vale (VALE3) registrou lucro líquido de US$ 4,458 bilhões no primeiro trimestre de 2022 (1T22), de acordo com apresentação divulgada nesta quarta-feira (27). O resultado veio abaixo das expectativas dos analistas ouvidos pelo serviço Prévias Broadcast.

O valor representa uma queda de 19,6% ante o lucro de US$ 5,546 bilhões registrado no mesmo período do ano passado. Em reais, o lucro da companhia atingiu R$ 23,16 bilhões, queda de 24,4% frente ao mesmo período do ano passado (R$ 30,637 bilhões).

O lucro líquido da Vale, de US$ 4,46 bilhões no primeiro trimestre, ficou 12,19% abaixo da média de US$ 5,08 bilhões apurada pelo Prévias Broadcast, com base nas estimativas de três casas (BTG Pactual, Santander e Inter). O serviço considera que o resultado vem em linha com o esperado quando a variação para cima ou para baixo em relação às expectativas é de até 5%.

O presidente da Vale, Eduardo Bartolomeo, admitiu o resultado abaixo do esperado com um contexto mais desafiador. “Aproveitamos os volumes sazonalmente menores para realizar atividades de manutenção que nos levarão a operações mais seguras e produção sólida à frente”, afirmou, em documento que acompanha o demonstrativo entregue à Comissão de Valores Imobiliários (CVM).

O resultado do 1T22 da Vale se deu, em comparação ao último trimestre de 2021, pelos seguintes motivos:

- O menor volume de vendas de minério de ferro e pelotas, principalmente devido à intensa estação chuvosa no 1T22 e o desempenho mais fraco do Sistema Norte (US$ 2,192 bilhões); e

- Os maiores preços realizados para minério de ferro e pelotas (US$ 1,812 bilhão), seguindo o aumento de US$ 32/t no preço de referência 62% Fe e o maior prêmio de qualidade, compensando parcialmente os volumes mais fracos de minério de ferro.

O Ebitda ajustado da Vale (lucro antes de juros, impostos, depreciações e amortizações), por sua vez, recuou 23,5% em um ano, para US$ 6,385 bilhões.

“O Ebitda sazonalmente menor e os maiores resultados financeiros do 4T21 explicam a queda, que foi parcialmente compensada pelo impacto positivo de US$ 1,1 bilhão do acordo vinculante para venda das operações de minério de ferro e manganês do Centro-Oeste e as provisões para descaracterização de barragens e Fundação Renova registradas no 4T21”, diz a empresa.

Já a receita operacional líquida de vendas da Vale foi de US$ 11,26 bilhões no primeiro trimestre deste ano, 11% abaixo do mesmo período de 2021.

O principal negócio da Vale, a produção de minério de ferro, atingiu 63,928 milhões de toneladas no 1T22, diminuição de 6% sobre o mesmo período do ano passado, como mostrou o relatório de produção da companhia divulgado recentemente. As vendas caíram 9,6% por essa base de comparação, para 53,603 milhões de toneladas.

O preço do minério de ferro foi negociado pela Vale, em média, por US$ 141,40 a tonelada, ante US$ 107,20 a tonelada no último trimestre do ano passado. No primeiro trimestre do ano passado, contudo, os preços estavam ainda mais elevados, em US$ 157,20 a tonelada.

Efeitos das chuvas

Com os efeitos do clima, a produção de minério de ferro pela Vale no intervalo entre janeiro e março atingiu 63,9 milhões de toneladas, queda de 6% em relação ao igual período do ano passado. Em relação ao trimestre imediatamente anterior, houve queda de 22,5% no volume produzido. Esse efeito foi resultado da interrupção de quatro dias da Estrada de Ferro de Carajás, atrasos de licenciamento na Serra Norte e a piora da relação entre estéril e minério no mina S11D, em Canaã dos Carajás, no Pará.

Com o volume de produção e venda no início do ano, instituições financeiras já começaram a revisar suas estimativas para o ano. O JPMorgan, por exemplo, reduziu a estimativa que tinha para as vendas de minério de ferro da Vale neste ano, de 320 milhões de toneladas para 315 milhões de toneladas. A projeção oficial da Vale, divulgada no fim do ano passado, era de um volume entre 320 milhões de toneladas e 335 milhões de toneladas.

Fluxo de caixa livre da Vale

A Vale teve fluxo de caixa livre operacional de US$ 1,22 bilhão, explicado pelos seguintes motivos:

- Menor impacto do capital de giro (US$ 1,5 bilhão);

- pagamentos menores relacionados às obrigações de Brumadinho (US$ 1,2 bilhão), e

- menores investimentos (US$ 0,6 bilhão).

De acordo com a mineradora, os efeitos foram parcialmente compensados pelo imposto de renda sazonalmente mais alto pago no início do ano, de US$ 1,6 bilhão, considerando a diferença entre os impostos recolhidos ao longo do ano e o imposto devido no fim do ano.

Além disso, a companhia destacou que o capital de giro no trimestre foi impactado principalmente por uma diminuição nas contas a pagar. Isso ocorreu em função dos “pagamentos habituais aos fornecedores após maiores investimentos no 4T21 e desembolsos relacionados à participação nos lucros no início do ano, combinado com o aumento no saldo de estoques com o maior custo médio do minério de ferro”, disse a companhia.

Esses efeitos foram parcialmente compensados pela diminuição nas contas a receber esperada no primeiro trimestre com o forte recebimento das vendas do 4T21.

Dívida e investimentos

A dívida líquida da Vale totalizou US$ 4,9 bilhões no 1º trimestre, contra os US$ 1,8 bilhão registrados no trimestre imediatamente anterior, e o caixa líquido de US$ 505 milhões no 1T21.

De acordo com a empresa, o aumento da divida se deu principalmente devido a saída de caixa de US$ 4,7 bilhões em distribuição de dividendos (US$ 3,5 bilhões) e recompra de ações (US$ 1,8 bilhão).

O prazo médio da dívida foi de 8,5 anos, ligeiramente inferior aos 8,7 anos em 31 de dezembro de 2021. Após os swaps de moeda e taxa de juros, o custo médio da dívida foi de 4,89% ao ano, indica o relatório do 1T22 da Vale.

Com isso, a relação de alavancagem da Vale, medida pela dívida líquida e o Ebitda ajustado, ficou em 0,17x, ante 0,06x (4º trimestre de 2021) e -0,02x ante mesmo período de 2021.

Os investimentos no primeiro trimestre deste ano totalizaram US$ 1,136 bilhão, sendo US$ 799 milhões na manutenção das operações e US$ 337 milhões na execução de projetos de crescimento.

Com informações do Estadão Conteúdo