SNAG11: Conheça a estratégia deste Fiagro para mitigar riscos

O SNAG11, Fiagro da Suno Asset, é um dos destaques do segmento quando se trata de volatilidade, que é historicamente baixa em comparação com outros Fiagros na bolsa de valores. Em dezembro, a volatilidade do SNAG11 chegou a 3,2%, enquanto a média dos demais Fiagros subiu para 15,8%.

Para a Suno Asset, esse contraste evidencia a estabilidade e consistência do SNAG11 em relação aos seus pares, tornando-o uma opção atraente para investidores em busca de menor volatilidade em seus investimentos imobiliários.

Segundo Gustavo Branco, analista da Suno Asset, entre os fatores que colaboram para baixa volatilidade estão um portfólio adequado, com as escolhas dos melhores players para tentar controlar possíveis eventos de inadimplência.

No caso, as dívidas carregam um risco inerente à capacidade de pagamento de seus devedores, que podem ser impactados com uma queda dos preços das commodities.

Em 2023, o mercado de agronegócio presenciou devedores que estão presentes em Fiagros ficarem inadimplentes, com alguns clientes chegando até pedir recuperação judicial. Por exemplo, em novembro, o Grupo Bergamasco apresentou um pedido de RJ.

O SNAG11 é o primeiro Fiagro híbrido do Brasil, resultado de uma parceria com a Boa Safra Sementes (SOJA3). O fundo tem uma gestão ativa que busca investir de forma ampla nas cadeiras do agronegócio. Assim, a política de investimento do fundo permite que ele explore atividades de natureza imobiliária e também as atividades associadas à produção do setor. O começo das atividades foi em julho de 2022.

Desde então, a liquidez do Fiagro SNAG11 chegou a ser uma das maiores entre os fundos desse tipo, com um crescimento relevante de seu valor patrimonial em R$ 502,9 milhões. Atualmente, o fundo tem mais de 70 mil cotistas.

Considerando o preço de fechamento de janeiro, os dividendos do SNAG11 correspondem a um dividend yield mensal de 1,04%. Esse DY mensal também equivale a um retorno anualizado de 13,27%. O fundo tem uma parcela de ativos indexados ao IPCA e papéis com CDI +3,5%. Em dezembro, o SNAG11 rendeu 122% do CDI. Se você considerar o investimento em renda fixa não isenta de IR, o SNAG11 rendeu 144% do CDI.

“A gente soube escolher nossos parceiros, com players pouco arriscados e com um bom risco de crédito. Além disso, nossa gestão é uma gestão muito transparente. Estamos sempre trabalhando para ter materiais que compartilham as melhores informações para os nossos investidores”, afirma Branco.

A Suno começou a incluir nos relatórios do seu Fiagro, o SNAG11, o perfil de risco da carteira, com análises elaboradas pela Serasa Experian sobre os lastros desses títulos. A gestora defende que essa prática deveria ser adotada por outros fundos para aumentar a transparência na indústria.

Conforme explica Vitor Duarte, CIO da Suno Asset, o investidor profissional analisa detalhadamente o risco dos devedores de um CRA, projetando balanço e fluxo de caixa, o que poderia tomar bastante tempo para uma pessoa física. “o investidor de varejo pode olhar o nome dos devedores. Empresas mais conhecidas, de capital aberto, costumam ter operações com risco menor. Métricas como LTV de empréstimo, taxas e oscilações de dividendos, são indicadores de risco.”

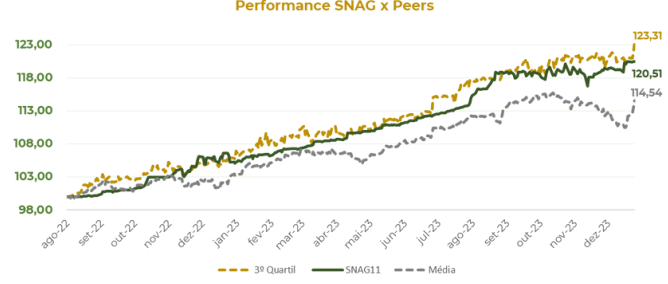

Desempenho do SNAG11 fica à frente de outros Fiagros

De acordo com Branco, o SNAG11 tem uma cota estável e muito bem precificada no mercado secundário.

Além disso, atualmente, o desempenho do SNAG11 continua a superar tanto o índice IPCA + 7% (com uma margem de 3,97%) quanto o IPCA + IMA-B (com uma margem de 5,23%), mantendo-se 2,66% acima do IFIX.

Em comparação com outros fundos semelhantes, o SNAG11 apresenta um desempenho superior, com uma vantagem de 5,2% em relação à média dos Fiagros analisados.

SNAG11 tem melhor risco/retorno do segmento

Outro detalhe do SNAG11 é o risco/retorno adequado, com devedores de maior confiança, sem deixar de lado o retorno adequado ao cotista. O SNAG11 aparece com a melhor relação entre risco e retorno dos 10 maiores Fiagros da história em patrimônio, considerando as métricas do Índice de Sharpe calculadas pela Economática.

O Fiagro SNAG11 registrou um Sharpe de 0,71, superando em 57,78% o segundo colocado, RURA11, quando foram calculadas a métrica em 2023.

Além disso, dados da Agro Score da Serasa Experian, que indicam a probabilidade de inadimplência de um produtor rural pessoa física, mostram que o fundo manteve equilíbrio sólido entre risco e retorno. Cerca de 85,4% do portfólio do fundo tem um risco ESG baixo.

“SNAG11 é voltado a longo prazo, então o fundo é um excelente investimento a longo prazo, construímos o fundo para isso, com a estratégia de risco/retorno adequada”, conclui Branco.