FII HGLG11 faz emissão com taxas 15x maiores que pares do setor de logística

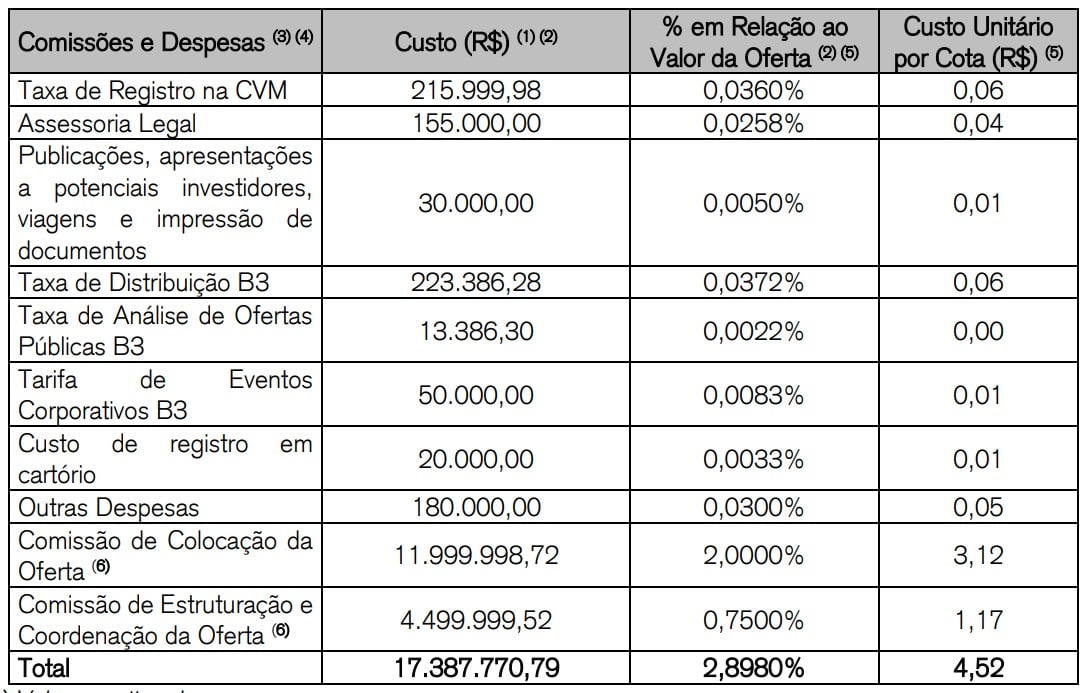

O fundo imobiliário HGLG11, gerido e administrado pela corretora Credit Suisse Hedging-Griffo, chamou a atenção de investidores recentemente ao estruturar uma emissão 10 vezes mais cara do que a de outro fundo do setor de logística, o BTLG11. A oitava oferta do fundo do Credit Suisse tem uma taxa de emissão de 2,90%, enquanto os custos da oferta do concorrente, gerido pelo BTG Pactual, é de apenas 0,19%.

Embora ambos os fundos sejam de logística – os únicos desse setor com ofertas em andamento -, as ofertas diferem. O FII HGLG11 faz uma oferta pública, que demanda esforços de distribuição diferentes do BTLG11, que é restrita. “Os esforços são diferentes, mas, no final do dia, quem paga a taxa é o cotista. Uma taxa de 2,90% é alta mesmo para emissões públicas”, diz uma fonte do setor que prefere não se identificar.

O maior custo da taxa de emissão de cotas é o de distribuição e escrituração. Esse é o valor que fica com o coordenador líder da oferta e com os assessores.

Os percentuais não são fixos e podem ser negociados entre os coordenadores, assessores legais da subscrição e a administração e gestão dos fundos imobiliários, que é quem tem a responsabilidade de escolher os participantes da oferta. Por isso, algumas ofertas podem apresentar custos mais altos do que outras. Além do fato de que alguns desses custos podem ser cortados, a depender do caso.

Oferta do HGLG11

No caso da oferta do FII HGLG11, o Credit Suisse ocupa as posições de gestor, administrador e coordenador líder, e determina qual será o valor da taxa que será retirada da emissão — e do bolso do investidor — e será repassada ao banco.

Diferenças entre ofertas públicas e restritas

Ofertas públicas e restritas possuem diferenças entre elas que podem influenciar o valor da taxa de emissão de cotas. Enquanto a oferta restrita — também conhecida como oferta 476 — é menos burocrática e requer menos documentação, a oferta pública tem mais procedimentos e comprovações, o que encarece o processo.

Outros valores, como a taxa da B3 e da CVM para listagem, registro e análise da distribuição são padronizados representam uma parcela menor da oferta.

Além disso, as ofertas públicas precisam de uma distribuição maior para que os cotistas possam ser informados de sua realização. Normalmente, essa estrutura é remunerada com uma pequena parte dos custos. Ainda assim, ofertas públicas recentes passaram a praticar taxas menores.

Para simplificar: as taxas são pagas pelo investidor. Seja quando são embutidas no valor da subscrição ou quando são absorvidas pelo fundo imobiliário — e pago pelo cotista ao receber menos rendimentos.

Como esse dinheiro sai do bolso do investidor, é importante analisar com atenção as taxas praticadas pelos FIIs. Segundo fontes, a questão da taxa de emissão de cotas é um tema que mede a eficiência da oferta para o fundo imobiliário e também para os cotistas. Ofertas mais caras são menos vantajosas para novos investidores e também para os cotistas que já têm posição no FII.