Desconto de liquidação? Cotistas do PATC11 têm até hoje para decidir sobre adesão ou não à OPAC

O fundo imobiliário Pátria Edifícios Corporativos (PATC11), gerido pelo Pátria Investimentos, protagoniza neste começo de ano um dos raros casos de oferta hostil de aquisição no mercado de FIIS. Seus cotistas têm até hoje para decidir se aderem ou não à Oferta Pública de Aquisição de Cotas (OPAC), pela gestora Capitânia.

Com uma oferta de R$ 65,00 por cota, os investidores do FII PATC11 têm alguns dilemas pela frente, como o valor de oferta inferior ao valor patrimonial por cota e a possível diminuição de liquidez dos ativos após a OPAC.

No início do mês, após a confirmação de que B3 (B3SA3) havia aprovado a OPAC pela Capitânia, veio à tona o fato de que os fundos geridos pela gestora detêm 44,52% de participação nas cotas do PATC11, informação desconhecida pelo mercado até então.

Com a oferta de aquisição, a gestora busca arrematar os 55% restantes e avisou: o objetivo final é liquidar os ativos do Fundo.

O Pátria Investimentos se posicionou sobre o assunto e logo esclareceu que não tem qualquer participação com essa OPAC e que não é o “agente idealizador” da operação. Além disso, a gestão do FII disse ser contrária à oferta, reforçando que os cotistas minoritários não são obrigados a vender suas cotas.

Oferta hostil e nada transparente

Um dos principais pontos abordados com o caso foi a falta de transparência com os investidores minoritários em relação aos fundos privados com posição no FII PATC11. Até o lançamento do edital para a oferta de aquisição das cotas, o mercado não tinha conhecimento do percentual de participação de cada investidor do fundo imobiliário.

Isso porque grandes investidores podem montar posição nos fundos imobiliários sem que seja obrigatório prestar contas sobre suas posições. Também não há regras para a obrigação de uma OPAC quando as participações são expressivas, diferentemente do que acontece com as empresas listadas na B3.

No caso das ações, as empresas são obrigadas a divulgar quando um acionista atinge posições superiores a 5%. Além disso, em casos de mudança de controle, as ofertas de aquisição também são obrigatórias.

“A Capitânia ser dona de 45% do PATC11 foi uma surpresa, ninguém sabia. Essa é uma questão que pode ser debatida para os fundos imobiliários, porque é realmente um ponto de falta de transparência”, diz Marcos Corrêa, especialista de fundos imobiliários da Suno Research.

Corrêa alerta para a facilidade com que a Capitânia deve aumentar sua posição para mais de 50% e assumir o controle do FII. Para outras fontes a par do assunto, com 45% de participação no Fundo, a Capitânia já tem o controle, já que muitas votações em assembleia exigem somente 25% de quorum.

“O ponto dessa OPAC é outro, é conseguir maior participação para lucrar mais com a liquidação dos ativos. Basicamente: ganhar mais dinheiro”, dizem as fontes.

Desconto de liquidação?

Na declaração do Pátria contrária à OPAC, o primeiro argumento da gestão é o preço oferecido por cota do PATC11 estar muito aquém do valor justo. A Capitânia ofereceu R$ 65,00 por cota a ser adquirida em leilão.

O valor é praticamente o mesmo do negociado em mercado atualmente – no fechamento de quinta (20), as cotas do FII estavam avaliadas em R$ 65,30. Porém, trata-se de um desconto de 25% em relação ao valor patrimonial de R$ 86,51 por cota, com data base de 31 de dezembro.

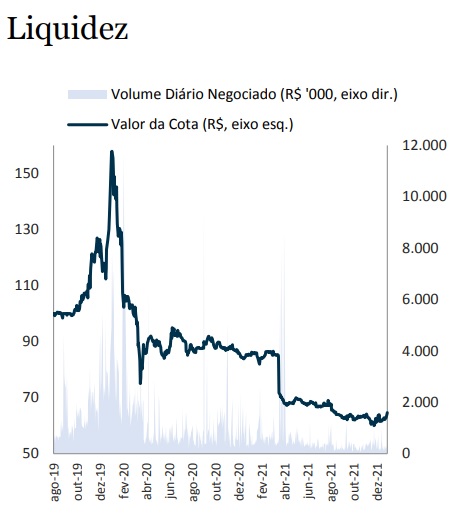

Em comparação com o início das negociações do Fundo, em 2019, anteriores à pandemia, a desvalorização é ainda maior, visto que as cotas valiam cerca de R$ 100,00.

“Para o cotista, não há praticamente nenhum benefício em vender a cota agora. Já para a Capitânia, comprar as cotas nesse valor e liquidar o fundo pode ser um bom negócio”, diz Corrêa.

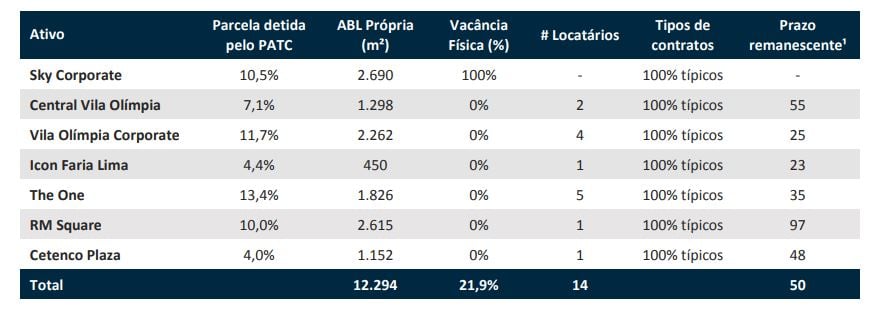

Com base no preço por cota de R$ 65,00, a avaliação dos imóveis do FII PATC11 fica em 13.315 por m², cerca de 31% a 47% abaixo de imóveis semelhantes e entre 42% e 53% inferior ao custo de reposição.

“Uma adesão à oferta significa renunciar ao investimento no fundo em um de seus vales históricos de preço, movimento injustificável sob qualquer análise de fundamento imobiliário”, destaca o comunicado do Pátria.

Corrêa afirma que, embora muitos investidores torçam o nariz para a OPAC, ela está dentro da legalidade dos fundos imobiliários e foi uma forma que a Capitânia encontrou de destravar valor.

“Os ativos são de ótima qualidade e muito bem localizados. Embora a tese do Fundo seja muito boa, nos últimos meses ele parece que parou no meio do caminho e ficou andando de lado”, diz o especialista da Suno.

Sem salvação para o PATC11?

Corrêa acredita que a liquidação dos ativos seja inevitável, visto que a Capitânia já tem maioria para votação e deve superar a marca – mais simbólica do que efetiva – de 50% de participação no Pátria Edifícios.

A dúvida seria em relação a quando a venda desses ativos deve acontecer. Em seu documento de resposta, a gestão do Fundo pontuou três motivos que justificam o porquê uma liquidação de aproximadamente R$ 300 milhões em ativos não seria benéfica para o cotista nesse momento. São elas:

- a continuidade da pandemia do Covid-19;

- o cenário eleitoral; e

- o ciclo de alta nas taxas de juros.

A Capitânia não se pronunciou sobre a estratégia de venda dos sete imóveis do Fundo. Fontes a par do assunto com quem a Suno conversou acreditam que desinvestimentos pontuais que favoreçam os cotistas possam acontecer. A venda dos ativos em conjunto parece menos provável.

Além disso, um movimento de liquidação tão abrupto, depois de uma OPAC polêmica, poderia não ser bem-vista pelo mercado.

“Isso mostra o que para o mercado? ‘Quero me livrar disso rápido’. Assim não vão ter propostas competitivas para os ativos”, dizem as fontes.

O Pátria defende que a liquidação dos ativos seria precoce e que vê potencial de valorização no médio prazo:

“Em nossa visão, o contexto do mercado de lajes corporativas no longo prazo é animador:

- imóveis classe A/A+ em regiões premium apresentaram resiliência mesmo com a pressão do home office;

- “Vislumbramos potencial para crescimento acima da inflação dos aluguéis, principalmente em um mercado que acumula perda de valor real desde a crise de 2016”, destacam em documento.

Vender ou não vender? Eis a questão

Com a liquidação ou não dos imóveis, os cotistas ainda devem considerar outras preocupações, como a baixa liquidez do FII depois do leilão e a possível perda de isenção do Imposto de Renda.

Atualmente, o PATC11 tem 10.978 cotistas. Em dezembro de 2021, o Fundo teve negociações em todos os pregões e apresentou liquidez diária média de aproximadamente R$ 278 mil. No período ocorreram 8.943 negociações, movimentando um volume de R$ 6,4 milhões, indica o último relatório gerencial.

Corrêa explica que essa é uma média baixa de liquidez, mas não torna o Fundo “ilíquido”. A depender da quantidade de cotas negociadas na OPAC, essa média poderá diminuir.

Se chegar ao extremo de os cotistas pessoas físicas do Fundo se limitarem a menos de 50 investidores, isso poderia acarretar no fim da isenção tributária dos dividendos do FII.

Considerando que o preço oferecido pela Capitânia é praticamente o mesmo do negociado no IFIX atualmente, não há tanta expectativa de que a adesão dos cotistas à oferta seja tão grande.

Daqui pra frente, só pra trás?

O leilão irá ocorrer na segunda-feira (24), às 15h (horário de Brasília). Os cotistas interessados em vender suas participações devem se manifestar até esta sexta-feira (21).

Os que se manifestarem ainda poderão registrar, alterar ou cancelar as ofertas de venda até o meio-dia de segunda.

Para os que optarem por manter a posição, grandes decisões como a liquidação do Fundo, venda de ativos e outras devem passar pela Assembleia Geral de Cotistas (AGE).

Em caso da venda dos ativos do PATC11, com o encerramento do Fundo, o investidor que mantiver suas cotas, depois da OPAC, tem direito ao valor de venda proporcional à participação que tinha na carteira.