Copom mantém taxa Selic em 13,75% ao ano pela 3º vez consecutiva; entenda os motivos

O Comitê de Política Monetária (Copom), do Banco Central, anunciou nesta quarta (7) que vai manter a taxa Selic em 13,75% pela terceira vez consecutiva. A decisão, no oitavo encontro do comitê do Banco Central em 2022, era esperada pelo mercado e foi unânime. A expectativa era pelo tom do comunicado do Banco Central, que poderia dar pistas sobre quando o comitê pretende cortar a taxa de juros. Mas o comunicado destacou incertezas em relação à política fiscal do governo e à dinâmica inflacionária.

O comitê do BC deixou em aberto a possibilidade de retomar o ciclo de alta da taxa básica de juros se a inflação não cair como esperado. A política monetária pode continuar restritiva em 2023, indica o comunicado do Copom.

Em meio às negociações para que o Congresso libere um gasto extra de R$ 168 bilhões para o novo governo em 2023 na Proposta de Emenda à Constituição (PEC) da Transição, o BC passou a citar como “elevada” a incerteza sobre o futuro das contas públicas brasileiras.

“A conjuntura, particularmente incerta no âmbito fiscal, requer serenidade na avaliação dos riscos. O Comitê acompanhará com especial atenção os desenvolvimentos futuros da política fiscal e, em particular, seus efeitos nos preços de ativos e expectativas de inflação, com potenciais impactos sobre a dinâmica da inflação prospectiva”, destacou o Copom, no comunicado da decisão sobre a taxa básica de juros.

Embora o mercado dobre as apostas em antecipar novas altas da Selic já em meados de 2023 para contrabalançar os efeitos dessa injeção de recursos na economia prometida pelo presidente eleito Luiz Inácio Lula da Silva (PT), o comunicado do Copom não alterou em nada a sua sinalização de próximos passos da política monetária.

“O Comitê se manterá vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período suficientemente prolongado será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado”, repetiu o Copom.

“Desaceleração da atividade econômica global mais acentuada”

O BC continua enxergando riscos em ambas as direções para a inflação. Entre os riscos de alta estão uma maior persistência das pressões inflacionárias globais, a – agora elevada – incerteza sobre o futuro do arcabouço fiscal do País e um hiato do produto mais estreito em particular no mercado de trabalho. Entre os riscos de baixa na inflação estão uma queda adicional dos preços das commodities internacionais, uma desaceleração da atividade econômica global mais acentuada do que a projetada; e a manutenção dos cortes de impostos de combustíveis projetados para serem revertidos em 2023.

O mercado financeiro esperava que o Copom mantivesse os juros básicos em 13,75% ao ano, taxa alcançada no encontro de agosto, no ciclo de aperto monetário mais longo da história do comitê. Segundo pesquisa realizada pelo Projeções Broadcast, de 48 instituições financeiras consultadas, 46 esperam estabilidade da Selic em 13,75% e duas casas esperam elevação da taxa para 14%.

Essa foi a última reunião do Copom no ano — e a derradeira decisão do comitê no governo Bolsonaro

Apesar do repique recente na inflação, o Banco Central (BC) não mexeu nos juros. Por unanimidade, o Comitê de Política Monetária (Copom) manteve a taxa Selic, juros básicos da economia, em 13,75% ao ano.

O diretor de Regulação do Banco Central, Otávio Damaso, não participou da reunião. Ontem (6), o órgão tinha informado que ele não estaria presente por causa do falecimento de um parente de primeiro grau. Os demais diretores e o presidente do BC, Roberto Campos Neto, votaram pela manutenção da taxa.

O BC diz que a decisão de hoje “reflete incertezas ao redor de seus cenários e que o comitê segue dando ênfase a horizontes de seis trimestres à frente”.

Copom: incertezas com inflação e política fiscal

No comunicado, o Copom informa que avaliará se manutenção por período suficientemente prolongado assegurará convergência. Diz ainda que incerteza de suas “premissas e projeções atualmente é maior do que a usual” e complementa: “O comitê repete que irá perseverar até que se consolide desinflação e ancoragem. Passos futuros da política monetária poderão ser ajustados.”

Diz ainda o texto do BC: “O Copom reitera que não hesitará em retomar ajuste se desinflação não ocorrer como esperado. Alta de juros em economias avançadas e sensíveis ao fiscal requerem maior cuidado de emergentes. A conjuntura fiscal particularmente incerta requer serenidade para avaliar riscos.”

E acrescenta: “O comitê vê efeitos da política fiscal em preços de ativos e expectativas de inflação.”

O ciclo da Selic voltou à discussão diante dos planos de aumento de gastos do governo eleito de Luiz Inácio Lula da Silva (PT), representada especialmente pela Proposta de Emenda à Constituição (PEC), cuja votação no plenário do Senado estava prevista para hoje.

Na avaliação de especialistas, a expansão fiscal pode afetar a inflação futura devido ao estímulo ao consumo e também pelo canal de deterioração de ativos, como o dólar. Na curva de juros, há precificação de novos aumentos de juros, enquanto no Boletim Focus o mercado aposta majoritariamente, por enquanto, no adiamento dos cortes, com uma taxa terminal mais alta no fim do ano que vem.

Em outubro, última reunião do Copom, a autoridade monetária voltou a indicar a estabilidade da Selic em 13,75% por “período suficientemente prolongado”. Mas também manteve o alerta de que, caso a desinflação não ocorra como o esperado, os juros poderiam voltar a subir.

O comitê do BC observa que “dados recentes de atividade reforçam cenário de desaceleração esperado.” Refere-se aos dados do terceiro trimestre do PIB, que apontaram freio no ritmo de crescimento.

Taxa continua no maior nível desde 2017

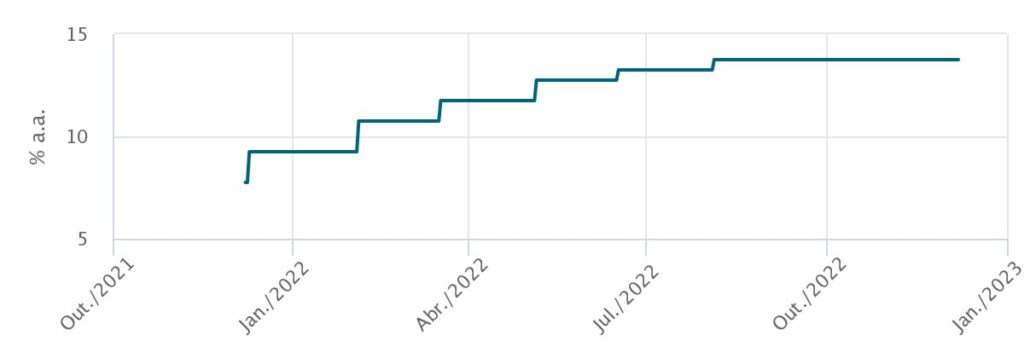

A taxa Selic continua no maior nível desde janeiro de 2017, quando também estava em 13,75% ao ano. Essa foi a terceira vez seguida em que o BC não mexe na taxa, que permanece nesse nível desde agosto. Anteriormente, o Copom tinha elevado a Selic por 12 vezes consecutivas, num ciclo que começou em meio à alta dos preços de alimentos, de energia e de combustíveis.

De março a junho do ano passado, o Copom elevou a taxa em 0,75 ponto percentual em cada encontro. No início de agosto, o BC passou a aumentar a Selic em 1 ponto a cada reunião. Com a alta da inflação e o agravamento das tensões no mercado financeiro, a Selic foi elevada em 1,5 ponto de outubro do ano passado até fevereiro deste ano. O Copom promoveu dois aumentos de 1 ponto, em março e maio, e dois aumentos de 0,5 ponto, em junho e agosto.

Antes do início do ciclo de alta, a Selic tinha sido reduzida para 2% ao ano, no nível mais baixo da série histórica iniciada em 1986. Por causa da contração econômica gerada pela pandemia de covid-19, o Banco Central tinha derrubado a taxa para estimular a produção e o consumo. A taxa ficou no menor patamar da história de agosto de 2020 a março de 2021.

Leia o comunicado do BC na íntegra:

Em sua 251ª reunião, o Comitê de Política Monetária (Copom) decidiu manter a taxa Selic em 13,75% a.a.

A atualização do cenário do Copom pode ser descrita com as seguintes observações:

O ambiente externo mantém-se adverso e volátil, marcado pela perspectiva de crescimento global abaixo do potencial no próximo ano, alta volatilidade nos ativos financeiros e um ambiente inflacionário ainda pressionado. A política monetária nos países avançados em direção a taxas restritivas e a maior sensibilidade dos mercados a fundamentos fiscais requerem maior cuidado por parte de países emergentes;

Em relação à atividade econômica brasileira, a divulgação do PIB apontou ritmo de crescimento mais moderado no terceiro trimestre. O conjunto dos indicadores mais recentes corrobora o cenário de desaceleração esperado pelo Copom;

Apesar da queda recente, especialmente em itens voláteis e afetados por medidas tributárias, a inflação ao consumidor continua elevada;

As diversas medidas de inflação subjacente seguem acima do intervalo compatível com o cumprimento da meta para a inflação;

As expectativas de inflação para 2022, 2023 e 2024 apuradas pela pesquisa Focus encontram-se em torno de 5,9%, 5,1% e 3,5%, respectivamente; e

No cenário de referência, a trajetória para a taxa de juros é extraída da pesquisa Focus e a taxa de câmbio parte de USD/BRL 5,25*, evoluindo segundo a paridade do poder de compra (PPC). O preço do petróleo segue aproximadamente a curva futura pelos próximos seis meses e passa a aumentar 2% ao ano posteriormente. Além disso, adota-se a hipótese de bandeira tarifária “verde” em dezembro de 2022 e “amarela” em dezembro de 2023 e de 2024. Nesse cenário, as projeções de inflação do Copom situam-se em 6,0% para 2022, 5,0% para 2023 e 3,0% para 2024. As projeções para a inflação de preços administrados são de -3,6% para 2022, 9,1% para 2023 e 4,2% para 2024. O Comitê optou novamente por dar ênfase ao horizonte de seis trimestres à frente, que reflete o horizonte relevante, suaviza os efeitos diretos decorrentes das mudanças tributárias, mas incorpora os seus impactos secundários. Nesse horizonte, referente ao segundo trimestre de 2024, a projeção de inflação acumulada em doze meses situa-se em 3,3%. O Comitê julga que a incerteza em torno das suas premissas e projeções atualmente é maior do que o usual.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se (i) uma maior persistência das pressões inflacionárias globais; (ii) a elevada incerteza sobre o futuro do arcabouço fiscal do país e estímulos fiscais adicionais que impliquem sustentação da demanda agregada, parcialmente incorporados nas expectativas de inflação e nos preços de ativos; e (iii) um hiato do produto mais estreito que o utilizado atualmente pelo Comitê em seu cenário de referência, em particular no mercado de trabalho. Entre os riscos de baixa, ressaltam-se (i) uma queda adicional dos preços das commodities internacionais em moeda local; (ii) uma desaceleração da atividade econômica global mais acentuada do que a projetada; e (iii) a manutenção dos cortes de impostos projetados para serem revertidos em 2023. A conjuntura, particularmente incerta no âmbito fiscal, requer serenidade na avaliação dos riscos. O Comitê acompanhará com especial atenção os desenvolvimentos futuros da política fiscal e, em particular, seus efeitos nos preços de ativos e expectativas de inflação, com potenciais impactos sobre a dinâmica da inflação prospectiva.

Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu manter a taxa básica de juros em 13,75% a.a. O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui os anos de 2023 e de 2024. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

O Comitê se manterá vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período suficientemente prolongado será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.

Votaram por essa decisão os seguintes membros do Comitê: Roberto de Oliveira Campos Neto (presidente), Bruno Serra Fernandes, Carolina de Assis Barros, Diogo Abry Guillen, Fernanda Magalhães Rumenos Guardado, Maurício Costa de Moura, Paulo Sérgio Neves de Souza e Renato Dias de Brito Gomes.

Espaço para um aumento residual?

O economista-chefe Gustavo Berttotti, da Messem, diz que comunicado deixou porta aberta para aumento residual dos juros, caso necessário.

“O Comitê de Política Monetária (Copom) do Banco Central (BC) do Brasil manteve inalterada a Taxa Selic em 13,75% ao ano, confirmando a sinalização feita no último encontro. Entretanto, o comunicado da autoridade monetária mostrou um viés de preocupação com a ancoragem fiscal no Brasil, além de um balanço de riscos sobre o mercado internacional”, diz Bertotti.

“O comitê manteve a taxa de juros, mas há um cenário de incertezas domésticas. A PEC da Transição gera uma preocupação fiscal. Isso pode ser observado pela curva de juros, que vem subindo, indicando que o BC deverá estender por mais tempo a atual política e uma queda da Selic só deverá ocorrer a partir do segundo trimestre de 2023”, afirma.

O economista adiciona: “Na parte externa, os casos de COVID-19 continuam crescendo, então há uma preocupação grande com a China, inflação global e aumentos nas taxas de juros pelos bancos centrais das principais economias”.

O economista-chefe da Messem acredita que o temor do mercado se encaminha para uma recessão mundial no ano que vem. “Isso tudo está considerado no balanço de riscos do BC”, aponta.

De acordo com o economista, o Copom deixou a porta aberta para um aumento residual da Selic no futuro, caso necessário, em razão deste grau de incerteza. “Temos que considerar fatores como alta do dólar, já que causa impacto na inflação. E o Brasil interrompeu o ciclo de desinflação, o que também será colocado no balanço de riscos”, ressalta.

Lembrando: a Comissão de Constituição e Justiça (CCJ) do Senado aprovou no final da tarde terça-feira a PEC da Transição, proposta que libera espaço no Orçamento de 2023 para programas sociais e o aumento real do salário mínimo. A PEC 32/2022 segue para dois turnos de votação em Plenário, onde são necessários três quintos dos votos dos senadores (49 de 81).

A proposta aprovada não retira o Bolsa Família (atual Auxílio Brasil) do teto de gastos, mas expande o limite desse teto em R$ 145 bilhões para garantir o pagamento do benefício. O prazo do aumento do teto é fixado pelo substitutivo do relator, Alexandre Silveira (PSD-MG), em dois anos, e não quatro, como previa o texto original.

O impacto fiscal total previsto da proposta é de R$168 bilhões, sendo R$ 145 bilhões referentes ao Bolsa Família e cerca de R$ 23 bilhões para investimentos, valor atrelado a um eventual excesso de arrecadação. Esse cenário pode mudar o entendimento dos integrantes do Copom para as próximas reuniões.

Ricardo Jorge, especialista em renda fixa e sócio da Quantzed, casa de análise e empresa de tecnologia e educação para investidores, concorda: “O comunicado continua ressaltando que existem fatores de risco relacionados à inflação e que continuam vigilantes, mesmo optando pela manutenção da taxa de juros, deixando claro que há espaço para novos ajustes caso entendam que expectativas inflacionárias estão desencorando.”

Ele nota: “Um ponto que me chamou atenção é que [os integrantes do comitê do BC] dão atenção especial ao desenrolar dos eventos futuros por causa da política fiscal. Esse é um ponto muito preocupante, de fato, na minha visão. Apesar do tom neutro, o comitê fez questão de enfatizar sua preocupação com relação a condução da política fiscal e quais os efeitos que pode ter sobre os preços e expectativas de inflação no futuro.”

E conclui: “O Banco Central, de fato, começa a demonstrar um pouco mais de preocupação no que diz respeito ao âmbito fiscal e isso, de fato, vai impactar as suas decisões político-monetárias.”

“Tom de cautela”

Idean Alves, educador financeiro, sócio e chefe da mesa de operações da Ação Brasil, comenta: “O tom do comunicado do Copom veio com bastante ressalva e cautela. A palavra de ordem, sem dúvida alguma, é vigilância para não deixar a inflação sair do controle, pois a maioria das variáveis pode mudar rapidamente o cenário base do Copom.”

Ele analisa: “Ficou claro nesse comunicado que o Copom poderá fazer novas altas de juros no futuro caso seja preciso. O Comitê seguirá vigilante sobre a Selic, avaliando se a estratégia de manutenção da taxa básica de juros por período prolongado será capaz de assegurar a convergência da inflação, pois o Comitê resolveu alongar o período de estabilização do processo inflacionário de 2023, estendendo até 2024, já sinalizando que o inverno no mercado de renda fixa poderá perdurar por mais tempo.”

O que mais preocupa no comunicado é, diz Alves, “o prolongamento do aperto monetário por mais tempo, que além do controle da inflação, pode ter um efeito rebote para o crescimento da economia brasileira.”

Idean Alves acrescenta: “Em meio a mais gasto público e mais impostos, as empresas precisam repassar isso via preço para o consumidor final, o chamado ‘imposto indireto’ via ‘mão invisível do mercado’. Isso contribui para a pressão inflacionária, que por sua vez obrigará o Copom a ficar vigilante e a ter um pulso firme caso precise controlar a inflação via alta de juros nas próximas reuniões do Comitê. Na prática, a população, em especial a de baixa renda e a classe média, ficará mais pobre no final do dia, porque por mais que haja políticas assistencialistas, e farto acesso ao crédito, o que gera uma falsa percepção de riqueza, todo esse dinheiro será corroído pela perda do compra causado pela inflação.”

Com informações do Estadão Conteúdo e Agência Brasil