Renda fixa X Selic: Acabou a festa?

A economia vive de ciclos de juros, que são mecanismos dos Bancos Centrais para controlar a inflação em seus países. A inflação por si só é o aumento dos preços, seja de produtos, serviços e transportes.

Juros e inflação estão interligados no que se refere a crescimento da economia de um país. Não podemos ter juros altos, já que isso é economicamente inviável para um país. E precisamos ter uma inflação mais baixa possível, pois trata-se do nosso poder de compra.

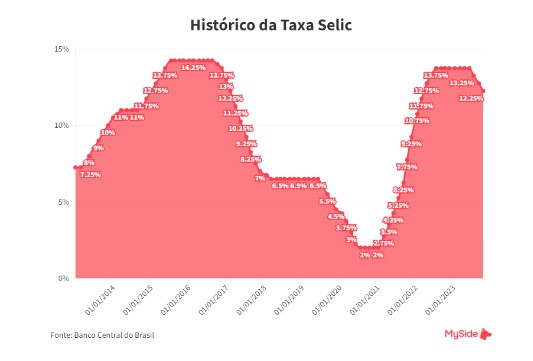

Conforme a figura abaixo (Histórico Selic), podemos notar dois ciclos completos de aumentos de juros: um ciclo completo de queda da Selic e outro iniciado recentemente.

Na minha visão, quando estamos em um processo de elevação de taxas de juros, produtos pós-fixados (atrelados ao CDI) geralmente performam melhor, pois a cada aumento da taxa o rendimento também aumenta. Já em um processo de queda de juros, os prefixados tendem a performar melhor, pois independem da queda da Selic, já que é travada uma taxa prefixada.

Nós, como investidores, temos sim que aproveitar cada ciclo da melhor maneira possível.

Mas e hoje o que podemos fazer com a Selic a 12,25%? A estimativa para a Selic ao final de 2023, segundo o último Boletim Focus, continuou em 11,75%, enquanto a projeção para 2024 ficou nos mesmos 9,25%. E em meio a esse ciclo de queda de juros, o que fazer? Seria o fim da renda fixa? Eu acredito que não.

Na minha visão, devemos alongar os prefixados, de preferência, acima de dois anos, prazo em que se encontra a menor alíquota de IR. Além disso, uma exposição a produtos atrelados à inflação também é de fundamental importância para se manter a rentabilidade dos investimentos. Precisamos entender que vamos continuar tendo rentabilidade, porém será menor, em virtude do ciclo da queda de juros.

A renda fixa anda em conjunto com a taxa Selic. A maior diferença neste caso é para quem vamos emprestar o nosso dinheiro. Em caso de produtos de bancos e crédito privado, emprestamos para a iniciativa privada. Já os títulos públicos (Tesouro Selic, Inflação e pré-fixado), emprestamos o recurso para o Governo Federal.

Qual a sua escolha? Comente abaixo! Uma coisa é fato: a renda fixa não morreu e segue vivíssima!

Acompanhe o meu perfil (@diersonrichetti) e o da GT Capital (@gtcapital) no Instagram!