O perigo da fixação no CDI como referência de rentabilidade

Uma preocupação muito comum para os investidores é se sua carteira de investimentos está batendo ou perdendo para algum grande índice de mercado, como por exemplo, Ibovespa, IFIX ou CDI.

Neste artigo quero focar no CDI, dado que é um índice em alta nos últimos anos e muito comentado também. Acredito que a grande maioria dos investidores olham para ele visando comparar e balizar o retorno de sua carteira. E isso é perigoso. O CDI embora seja importante, não deve ser a única métrica a guiar suas decisões financeiras ao longo do caminho, pois um foco exagerado nele pode obscurecer

oportunidades e esconder riscos.

Por isso, quero elencar os principais pontos que tornam o CDI, uma métrica perigosa e errônea para balizar a rentabilidade de carteiras e decisões de investimentos:

- É um indicador de renda fixa de curto prazo: O CDI espelha as taxas de empréstimo de curtíssimo prazo entre bancos, influenciado diretamente pelas alterações na Taxa Selic. Como as decisões sobre a Selic ocorrem a cada 45 dias e são tomadas por terceiros – o presidente e os diretores do Banco Central – o retorno do CDI se torna imprevisível e dependente de fatores externos. Consequentemente, depositar toda a expectativa de rentabilidade no CDI pode não apresentar o melhor resultado possível, especialmente considerando diferentes cenários econômicos e horizontes de investimento mais amplos.

- Não serve como guia para uma carteira diversificada: É importante entender que o CDI é um termômetro útil para investimentos de renda fixa, especialmente aqueles com foco no curto prazo. Contudo, ao avaliarmos uma carteira que combina ações, fundos multimercado, fundos imobiliários, ativos internacionais e outras classes, o CDI simplesmente não oferece uma comparação válida. Cada tipo de investimento dentro dessa estratégia tem seus próprios objetivos e prazos para entregar uma rentabilidade significativa, que geralmente se manifesta em horizontes maiores e de maneiras

distintas. É justamente essa combinação estratégica, com cada peça trabalhando em seu ritmo e potencial, que tem o verdadeiro poder de acelerar a conquista dos seus objetivos financeiros.

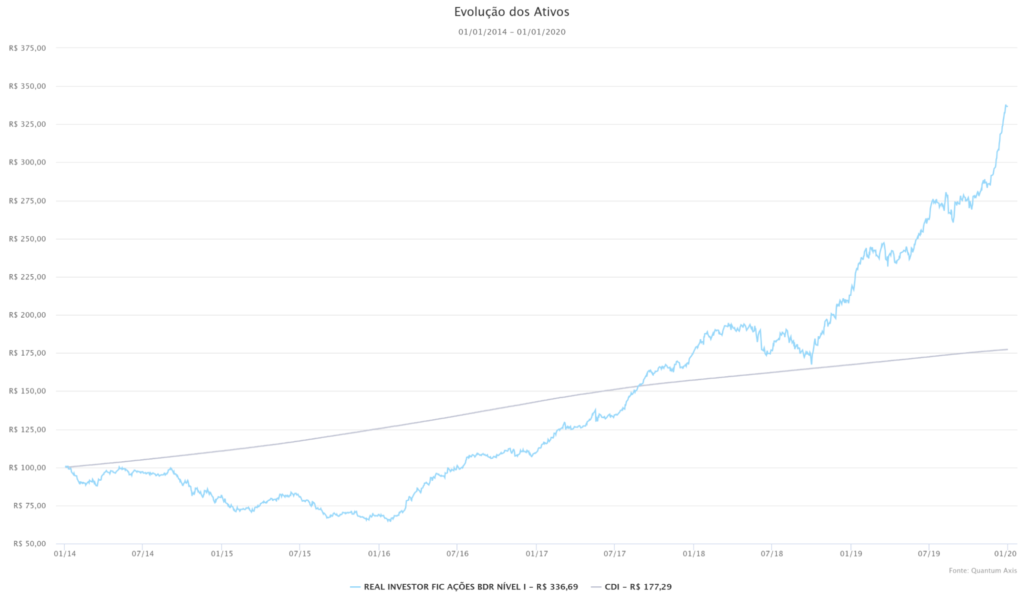

Veja este exemplo:

O gráfico mostra o desempenho de um fundo de investimento em ações chamado “REAL INVESTOR FIC FIA BOR NIVEL I” (linha verde) com o CDI (linha azul), desde janeiro de 2014 até janeiro de 2020.

Podemos observar que, no curto prazo, os resultados foram menos favoráveis para o fundo em ações (linha verde), porém, quando consideramos um horizonte de tempo maior, investimentos em ações tendem a ser mais rentáveis e vencedores.

- Não considera a inflação: O CDI é uma taxa nominal, ou seja, não desconta a inflação. O objetivo final de um investimento é preservar e aumentar seu poder de compra, algo que o CDI sozinho não garante. Olhando apenas pelo lado nominal o CDI nominal pode parecer atraente, mas o que realmente importa para o seu bolso é o retorno real. Se a inflação estiver alta, mesmo que o CDI tenha um bom desempenho nominal, seu ganho real pode ser muito pequeno ou até negativo, significando que seu dinheiro está perdendo poder de compra ao longo do tempo. Olhar apenas para o CDI nominal pode te dar uma falsa sensação de ganho.

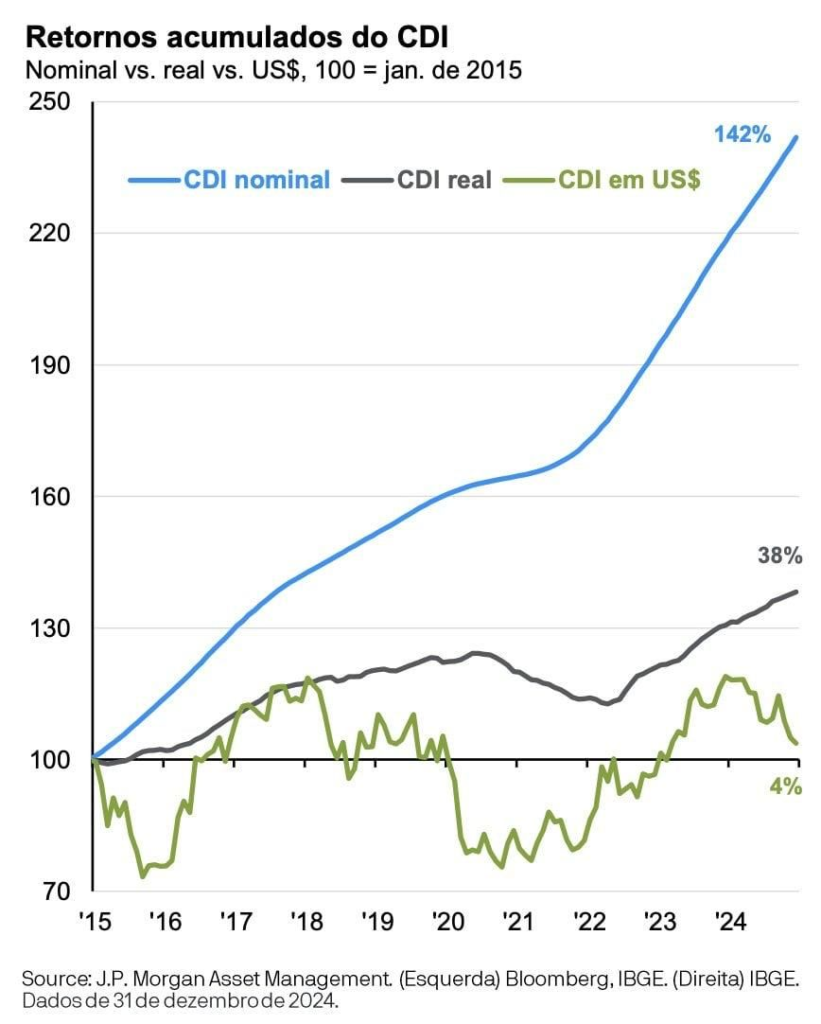

Veja abaixo esse gráfico:

- O CDI nominal teve um crescimento significativo ao longo do período.

- Ao descontar a inflação, o ganho real do CDI é consideravelmente menor que o nominal, mas ainda positivo.

- Quando o retorno do CDI é convertido para dólares, o ganho acumulado é bem pequeno, refletindo as variações cambiais e, em alguns momentos, a desvalorização do real frente ao dólar.

Em resumo, o CDI é uma referência útil para entender o custo do dinheiro e a rentabilidade de alguns investimentos de renda fixa, mas não oferece uma visão completa e individualizada do desempenho e da adequação dos seus investimentos. Uma análise completa deve considerar o retorno real, o risco, a

liquidez, o horizonte de investimento, os objetivos financeiros, os benchmarks adequados, os custos e a diversificação da carteira. Se você precisa de ajuda para montar ou ajustar seus investimentos, conte com a consultoria da Suno.