Quando o ciclo de mercado é claro, mas ninguém vê!

Nos últimos mais de dez anos, o que mais aprendi na minha vivência é que o mercado odeia, rejeita, detesta – e qualquer outro adjetivo que você queira usar – incertezas. E não que em décadas passadas isso não acontecia. Mas parece que desde o crash do mercado de 2008 e com a pandemia do novo coronavírus em 2020, a montanha-russa foi ligada no setor financeiro e o balanço de vai pra lá e vai pra cá se intensificou muito.

É muito natural que um ambiente duvidoso amedronte as pessoas. Afinal, se até no meu final de semana eu gosto de ter uma ideia do que irei fazer, quem dirá quando falamos do nosso tão suado e importante dinheiro, não é mesmo? Porém, essa característica mais “volátil” se intensificou recentemente, talvez, pelo maior número de pessoas participando dos diversos mercados, sejam eles de criptomoedas ou o próprio tradicional.

O que tem de mais a incerteza?

Quando a gente pensa em realizar um investimento, é importante saber o estado atual do ativo, seus planos e qual é o caminho mais “viável” que ele irá percorrer em um médio e longo prazos. Não que tenhamos 100% de certeza sobre o que vai acontecer e andaremos por uma estrada totalmente pavimentada e sem um buraquinho sequer. Mas também estamos longe de querer enfrentar uma estrada de terra lamacenta e sem sinal de celular.

Fato é que, hoje, o mundo inteiro decidiu se juntar em uma rodovia bem prejudicada. A briga contra a inflação é enorme e extremamente desgastante entre os principais Bancos Centrais. Países considerados em desenvolvimento, então, nem se fale! Não só os preços já estão tocando o sino, como a perspectiva de melhores está longe.

Com isso, resta uma série de medidas “especulativas” das autoridades monetárias para tentar, de alguma forma, driblar todos os percalços econômicos. Veja os Estados Unidos: seguraram os juros até não poderem mais. Então, passaram a empilhar taxas de 0,25% e 0,50% reunião após reunião. De repente, o pessoal decide pausar o aperto monetário. Depois, retomaram a alta de juros. No meio disso tudo, os formulados do Bancos Centrais, com seus discursos e entrevistas, sinalizam perspectivas complementares diferentes. Uns falam: “opa, esta taxa de juros está estourando. Precisamos segurar”, outros vão na via contrária: “estamos sem sinal de arrefecimento da inflação, pode mandar ver nos juros”.

Se essa dose de incerteza já não fosse o bastante, basta acompanhar diariamente os dados econômicos. Cara, que lambança. Um dia você olha e pensa: “caramba, a China está se recuperando muito bem”. No mês seguinte: “que raios está acontecendo aqui?”. A Zona do Euro, então, nem se fala. É quase que um trem-fantasma, cada curva um susto. Os Estados Unidos são os que parecem um pouquinho mais nos trilhos, mas com uma bifurcação logo à frente para uma possível estagflação.

A realidade é que olhar para o mercado atual e se sentir confortável é um devaneio. E isso que eu nem comentei sobre a guerra da Ucrânia e as tensões entre chineses e norte-americanos. Mas tudo isso para relembrar que as incertezas estão engolindo os investidores e entender em qual ciclo estamos na macroeconomia não é uma tarefa fácil.

E se a gente tivesse um ciclo pré-definido…?

Pergunte para dez pessoas, e provavelmente você vai ouvir das dez que elas gostam de controlar as situações. Quando falamos em mercado financeiro, porém, isso precisa ser minimamente abstraído – afinal, a única coisa que você não tem é controle aqui. Como pontuei acima, nem os juros do mês seguinte a gente sabe como vão ser, quem dirá o desempenho de uma ação.

Então, bem que a gente podia ter o mínimo de previsibilidade do mercado, não é mesmo? Mas será que existe? Parece loucura! Mas não é! Quando a gente foge das loucuras tradicionais e observa o funcionamento das criptomoedas, há alguns sinais claros de quando começa e termina os ciclos: o Halving.

Halving e seus impactos

Em poucas palavras, o halving é o momento em que a recompensa dos mineradores de uma criptomoeda é cortada pela metade. No caso do Bitcoin (BTC), isso acontece aproximadamente a cada quatro anos – a cada 210 mil blocos minerados para ser tecnicamente preciso . Mas por que isso é tão relevante?

O ponto principal a ser discutido é sobre a própria emissão do ativo. Enquanto o Banco Central dos Estados Unidos ligou as máquinas no 220v para imprimir dólares infinitos, o Bitcoin não funciona assim.

O código do BTC permite que apenas 21 milhões unidades sejam geradas em toda sua existência, e conforme sua emissão é reduzida pela metade a partir do halving, a moeda digital se torna cada vez mais difícil de ser acessada e escassa.

Esse processo técnico da criptomoeda, inclusive, independe de qualquer movimento de mercado. Se houve uma venda ou compra muito grande de BTC no período, se o preço subiu ou caiu muito… Isso pouco importa. O halving está determinado em seu código e ele vai acontecer após a mineração de 210 mil blocos, queiram os investidores ou não..

Desta forma, se o Federal Reserve decide aumentar juros e promover outras políticas que dificultam acesso ao crédito para equilibrar oferta e demanda e, assim, reduzir a inflação, podemos dizer que essas ações levam a uma “deflação especulativa”. Ou seja, os índices ficam maquiados por algum tempo, até que uma nova crise ou um novo fato econômico surja e que exige mais manobras. Em resumo, é uma vida inteira à mercê da incerteza e vontade dos formuladores de política monetária. Enquanto isso, o halving do Bitcoin oferece uma “deflação real”, já que o processo é técnico, independente das variáveis que estejam sendo aplicadas no setor.

Isso não é pouco para uma previsibilidade?

Tenho conhecido que diz que “análise gráfica é horóscopo de investidor”. Eu rio desta frase, pois, de fato, há muitas interpretações possíveis a partir dos mesmos indicadores técnicos. Mas, claro, esses padrões são bastante estudados e, em uma retrospectiva histórica, o comportamento do mercado tende mesmo a se repetir. Tende, não garante, tá bom?

Mas vou tirar da frente esses penduricalhos de MACD, RSI, Bandas de Bollinger e tudo mais para focar simplesmente em preço e halving, e mostrar como o Bitcoin oferece ciclos muito definidos. E, DE NOVO, não é garantia de que isso se repetirá no próximo halving.

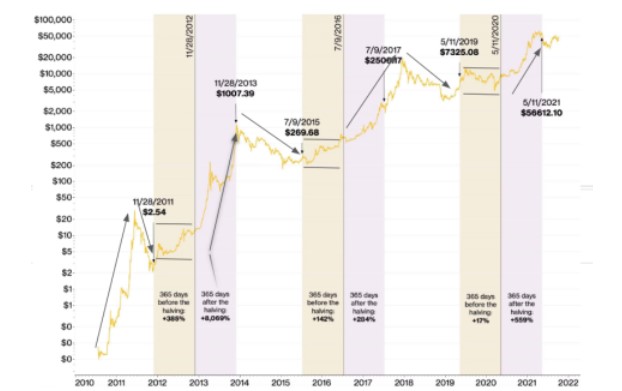

Na imagem acima, a coluna bege corresponde a exatos 365 dias antes de um halving do Bitcoin ser acionado. Já a coluna azul, um ano exato após o halving. E a linha preta cortando essas colunas, a data em que o evento técnico ocorreu. Os espaços em branco correspondem a outros momentos históricos que não são relevantes para nós neste artigo.

Perceba como o movimento de preços do Bitcoin possui um ciclo bem definido. Há uma alta, uma correção expressiva, um período de certa estagnação de preços, e uma retomada para uma bull-run e buscas por novos all-time highs. Isso aconteceu nos ciclos de halving de 2011 a 2013, 2015 a 2017 e 2019 a 2022.

Interessante observar também que os períodos de lateralização e indecisão do mercado acontecem sempre antes do halving, e as altas sempre após o evento, “confirmando” a perspectiva de escassez cada vez maior do ativo. Ao mesmo tempo, chama muito a atenção como os períodos pré-halving vão ficando cada vez mais “compactos”. Isso reflete muito o amadurecimento do setor nos últimos anos.

E se ainda restam dúvidas sobre este ciclo, vamos olhar mais de perto o último halving. Dentro do período de um ano antes do evento técnico, tivemos simplesmente o corona-crash, que varreu bolsas ao redor do mundo. Claro que o Bitcoin sofreu muito na época, e a porrada foi bem forte. Mas isso não impediu da criptomoeda manter o seu comportamento tradicional de estender a valorização.

Quando vai acontecer o próximo halving?

O próximo halving do Bitcoin está previsto para abril de 2024, quando, novamente, os 210 mil novos blocos deverão ser minerados. Os exploradores de blockchain conseguem chegar a esta estimativa a partir de cálculos sobre a quantidade de transações que os mineradores conseguem realizar.

Com o volume atual de operações e dificuldade – que está em suas máximas históricas –, um único bloco leva cerca de 10 minutos para ser adicionado à blockchain. Com isso, 6,25 Bitcoins são gerados a cada 10 minutos. Após o halving, a emissão cairá para 3,125 BTCs. E assim por diante, até a última unidade minerada, aproximadamente em 2140.

O que esperar do halving?

Agora, serei bem “malandro” e vou dizer que tudo pode acontecer. Isso mesmo! Se o Bitcoin não subir, nem cair, ele vai lateralizar. Gostou? Brincadeiras à parte, seria uma insanidade e principalmente uma irresponsabilidade eu chegar aqui e falar: “preparem seus bolsos, que o Bitcoin vai subir após o próximo halving”.

Afinal, os três cenários são sim muito possíveis de acontecer. Pode ser que o mercado sinta ainda um clima de indefinição e mantenha os volumes de negociação baixos. Ou então alguns big players podem empurrar o preço da criptomoeda para baixo e recomprá-la com “desconto”. Talvez, os investidores simplesmente ignorem tudo e passem a comprar BTC, e seu valor dispare.

A realidade é que temos dados históricos bem interessantes que corroboram com a perspectiva de alta do Bitcoin no médio e longo prazos, após os halvings. Mas o grande ponto de destaque aqui é que podemos enxergar um ciclo minimamente mais definido na criptomoeda do que em outros mercados. E muito mais importante do que isso, é que esse ciclo é previsível e determinado.

Desta forma, você está aplicando em um ativo que não vai pender para um lado ou outro porque, algum dia, um formulador de política monetária decidiu imprimir mais ou menos moedas. Simplesmente, o código está aberto e disponível para quem quiser ver. Esse é uma das principais vantagens que os ativos descentralizados oferecem. Deixar um pouquinho de lado as especulações que não temos controle, e focar na tecnicidade e até especulações das quais nós de fatos temos controle!