Adote uma lupa e esqueça o relógio

O grande obstáculo do investidor, em sua tomada de decisão, tem origem mais antiga que possamos imaginar. Para explicar, teremos que voltar ao início da humanidade, quando nossos antepassados tinham o imediatismo como um aliado, no sentido de que o futuro era bem imprevisível (em relação a sua sobrevivência) e a todo momento eles precisavam estocar energia para a próxima batalha com algum predador ou doença. O fato é que ainda herdamos boa parte desses genes mesmo com toda a evolução da sociedade, e esses possuem potencial de nos levar a tomar decisões errôneas em algumas áreas da vida.

Dentro do mundo dos investimentos, o imediatismo nos trará algumas consequências como a sensação de precisar o tempo todo estar em movimento, quando o investidor fica tentando “lucrar” míseras porcentagens com medo de o ativo voltar a cair e ser tomado pela frustração do “Era para eu ter vendido antes”, ou sensação de que os seus ativos nunca são os melhores.

A era digital, cercada de tecnologia, com o ritmo acelerado da sociedade, pode ser um vilão para nossas decisões, afastando-nos dos princípios essenciais nos tornarmos bons Value Investors. Uma lição valiosa ensinada por Warren Buffett é:

“Só compre algo que você ficaria perfeitamente feliz em segurar caso o mercado fechasse por 10 anos”

O prazo “para sempre” (desde que não haja perda de fundamentos), favorito do Buffett, está cada vez menos sendo utilizado, contudo ainda mantém sua efetividade.

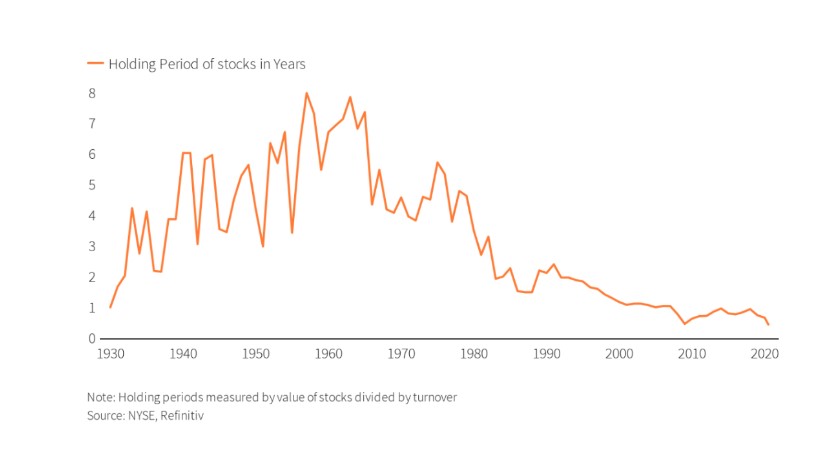

Podemos comprovar isso com um estudo realizado pela Reuters, com base nos dados da Bolsa de Valores de Nova York, que objetivou demonstrar a tendência de queda no período médio de manutenção de ações no portfólio.

Prazo médio em AGO/2020 -> 5 meses e meio

Prazo médio em DEZ/2019 -> 8 meses e meio

Prazo médio em 1999 -> 14 meses

Shrinking times

Ou seja, temos muitas evidências para que sejamos mais aderentes à filosofia de investimentos em Valor. Fugir da manada é um bom indicativo de estar no caminho correto.

Esquecer o relógio fará com que o investidor se afaste da sensação de movimentação contínua e frequente, permitirá estudar sobre um determinado ativo de forma minuciosa, sem pressa, e terá em mãos uma ferramenta muito importante para não se autossabotar quando for bombardeado de ruídos sobre o ativo adquirido – estou falando do verdadeiro conhecimento sobre aquele modelo de negócio, suas vantagens competitivas, sua gestão e seus riscos.

Só o conhecimento obtido através de uma lupa permitirá que os investidores possam conhecer de forma minuciosa um ativo. Pensar e se comportar diferente do senso comum, vai nos mostrar detalhes imperceptíveis a ponto de adquirirmos vantagens para nossa tomada de decisão. Analisar os fundamentos das empresas, a começar pelo modelo de negócio, leitura do demonstrativo de resultados, qualidade de sua gestão, trarão visões mais claras sobre quão preparada ela está para passar pelos próximos momentos de baixa e de alta de seu mercado.

Muito abordada por Howard Marks para explicar o comportamento psicológico do investidor, a analogia do Pêndulo também é um indicador para tentarmos entender o que os outros estão fazendo e com isso adaptarmos taticamente nosso portfólio para aquele momento. O pêndulo oscila entre duas extremidades: (i) Extremo otimismo – momento de tolerância ilimitada ao risco, investidores tomados pelo viés da positividade e característica de risco elevado. (ii) Extremo pessimismo – ceticismo elevado, preços muito baixos e altos potenciais retornos.

Isso acontece pela característica humana de ser inconstante e irracional, nem mesmo consegue fazer algo igual como fez anteriormente, mesmo que queira. Essas assimetrias permitem que quem investe com as premissas corretas tenham resultados maiores que a média.

Estar atento e saber interpretar as oscilações exageradas do comportamento dos agentes de mercado, ter uma lupa para analisar detalhadamente cada ativo financeiro e resistir à tentação de agir impulsivamente são habilidades que todo investidor de sucesso possui e aprimora. Embora seja um caminho longo que requer tempo e experiência, com acesso a fontes de informação confiáveis, orientação profissional e por fim, leitura de livros de grandes investidores, podemos afirmar que você estará no caminho certo.

Esta matéria foi escrita pelo time da Suno Consultoria. Para conhecer melhor este serviço da Suno, clique aqui