Banco ABC Brasil (ABCB4) aumenta o lucro no 1T22 e aponta os desafios do cenário macro

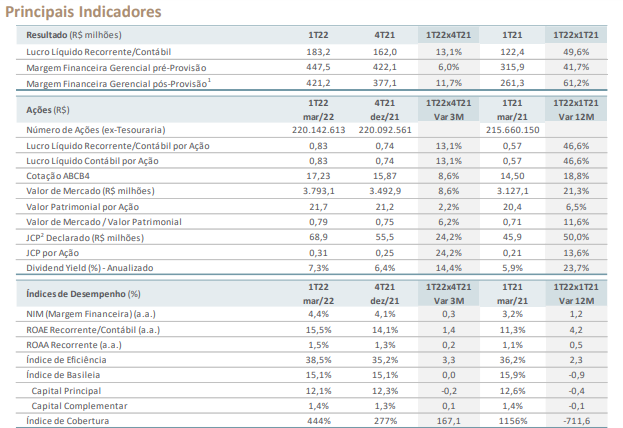

O banco ABC Brasil (ABCB4) teve lucro líquido recorrente de R$ 183,2 milhões, no primeiro trimestre de 2022 (1T22), equivalente a um crescimento de 13,1%.

O Retorno Anualizado sobre o Patrimônio Líquido (ROAE) do ABC Brasil de janeiro a março foi de 15,5%, um aumento de 140 pontos base em relação ao trimestre anterior, e de 420 pontos base em relação ao mesmo período do ano passado.

De acordo com o banco, é o sétimo trimestre consecutivo de expansão e a maior rentabilidade trimestral desde 2016. O ABC Brasil atingiu no 1T22, o total de 3.441 clientes, uma expansão de 23% nos últimos 12 meses.

O período de janeiro a março para o ABC Brasil mostra a evolução de rentabilidade, com investimentos feitos no ano anterior para aumentar a margem de clientes, que veio por meio de um mix de produto mais interessante em relação ao primeiro trimestre de 2021, além do incremento do segmento middle na base, o que ajudou a subir a margem.

Outro dado importante foi a despesa de custo de crédito mais branda, além da queda no volume de inadimplência acima de 90 dias em geral.

Apesar de vários pontos positivos no trimestre, o banco sente que ainda há o que melhorar e se planeja para fazer o mesmo.

“Foi um bom trimestre ainda aquém da ambição, mas que prova que estamos no caminho correto”, diz Ricardo Moura, diretor de relações com investidores do ABC Brasil, em entrevista ao Suno Notícias.

Ricardo lembra que a linha de serviços foi mais suave no 1T22, o que é padrão para o indicador e para o trimestre, em geral. Além disso, ele acredita que a margem com o mercado não teve tanta contribuição no resultado final — veio abaixo da média histórica do banco, mesmo com seu crescimento no período atual.

“A gente acha que dá para capturar um resultado maior. Há vários elementos que não estão na sua plenitude, como a linha de serviços. Foi um trimestre de menor carteira como um todo. No middle, estamos contratando officers novos, que têm uma relação baixa de clientes. Isso está longe do seu potencial. Há estrada para rodar”, afirmou.

Como o cenário macroeconômico afeta o Banco ABC Brasil?

Não é novidade para ninguém que o cenário macroeconômico do país está cada vez mais desafiador, sem previsões para uma pausa para respirar. Pessoas físicas estão sentindo mais o impacto no dia a dia.

Mas como o ABC Brasil, que atende clientes corporativos, sente o impacto do cenário macro? Com a Selic em alta, existe um aumento no serviço da dívida, ou seja, cresceu o valor em reais de juros que uma empresa-cliente precisa pagar ao banco.

Com o ambiente inflacionário maior, além de mais um ciclo de altas na taxa de juros básica, Ricardo Moura explica que tudo isso traz menos visibilidade sobre o que pode acontecer daqui para frente. Entretanto, ele se mantém otimista: até agora, não houve um impacto na qualidade da carteira do banco – pelo contrário.

“Neste trimestre, o atraso caiu e tivemos um aumento do índice de cobertura, que é o provisionamento dividido pela taxa. Foi um aumento importante de 444% no Índice de Cobertura”, observa.

Moura ressalta, porém, que o maior efeito que será sentido daqui pra frente, em relação aos clientes do ABC Brasil, é uma queda no apetite por crédito, mas nem isso afetou com força o balanço do 1T22. “Tradicionalmente, o primeiro trimestre do ano é o mais suave e o último, mais forte”, disse.

Outros efeitos do cenário macro no corporativo que podem afetar o ABC Brasil são:

- Aumento do serviço de juros, já que a dívida aumenta;

- Pausa em projetos feitos pela empresa, principalmente da área de estrutura.

Esses projetos tinham um retorno sobre taxas de juros que cobriam o custo de capital, mas agora, dependendo do cálculo a ser feito, não é possível realizar a cobertura – o que faz com que sejam postergados.

Ainda assim, Moura pondera que não é possível dizer por ora que isso tudo teve um impacto relevante. “Quando se olham as projeções de crescimento, vê-se que não decepcionaram tanto. O crescimento não tem sido tão abaixo do que se esperava há seis meses, ou um ano”, destaca o diretor.

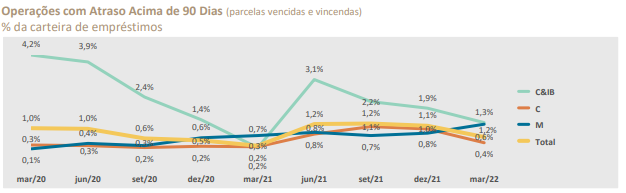

Situação da inadimplência

Quando se trata de inadimplência acima de 90 dias, o ABC Brasil vê níveis mais “comportados”, apesar de não haver um guidance específico para esse indicador. O diretor de relações com investidores afirma que neste trimestre não houve uma deterioração de crédito no segmento corporate e C&BI, mas que os executivos continuam muito atentos ao que pode acontecer daqui para frente.

O banco divide seu atendimento em três segmentos:

- CI&B, para empresas que faturam mais de R$ 4 bilhões;

- Corporate, para as de faturamento entre R$ 300 milhões a R$ 4 bilhões; e

- Middle, entre R$ 30 milhões e R$ 300 milhões.

O segmento middle foi o único com leve alta no 1T22, indo de 0,8% no 4T21 para 1,2%, com percentual de carteira. No corporate, houve uma queda de 1% para 0,6% no mesmo período de comparação, assim como para o segmento de C&BI, de 1,9% para 1,3%.

No consolidado, a queda de inadimplência acima de 90 dias, mais a o percentual da carteira de empréstimos do banco foi de 0,6%.

Ricardo afirma que foi feito um novo provisionamento no segmento middle. Já havia uma provisão específica, que analisa caso por caso, cliente por cliente. Em conjunto, explica ele, existe uma provisão anticíclica adicional. As duas juntas, que estavam em 3,4%, aumentaram para 4,5% com a pouca visibilidade em relação ao cenário macroeconômico.

Esse aumento no middle já era esperado. “A gente vinha sinalizando isso para o mercado. O nosso segmento middle, mais novo, é uma carteira com um crescimento mais acelerado. Tende a um atraso menor. A partir do momento que ela reduz a velocidade de crescimento, aí tem leve aumento de PDD (Provisão para Devedores Duvidosos)”, explica o diretor.

Ricardo destaca ainda que, olhando para frente, não vê necessariamente uma alta maior do que já teve na do 1T22, “apenas mais do mesmo”. O que beneficia o banco é a composição de carteira, com os segmentos de maior participação historicamente mais descolados do ciclo econômico doméstico e de demanda inelástica, como o setor de energia e o agronegócio. O banco, portanto, não espera tomar calote.

Cotação

As ações do banco ABC Brasil caíram 3,75% no fechamento desta sexta-feira (20) no Ibovespa, cotadas a R$ 16,69. No ano, acumula ganhos de 7,33%.