Azul (AZUL4): demanda de voos supera níveis pré-pandemia em fevereiro; ações tentam recuperação

A Azul (AZUL4) divulgou nesta terça-feira (8) os resultados preliminares de tráfego de fevereiro de 2022.

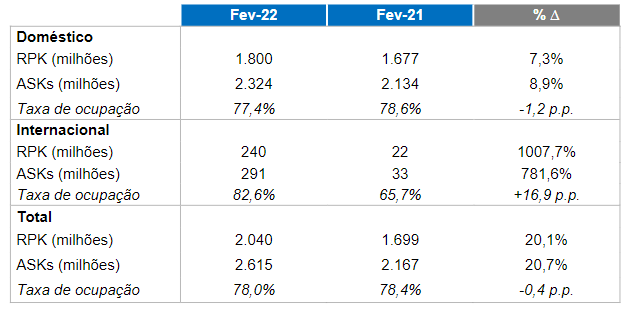

O tráfego de passageiros consolidado (RPKs) aumentou 20,1% em relação a fevereiro de 2021.

Já sobre a capacidade (ASKs), houve crescimento de 20,7%. No total, o resultado ficou em uma taxa de ocupação de 78,0%, uma redução de 0,4 pontos percentuais comparado com o mesmo período em 2021.

“Novamente, em fevereiro, vimos a demanda superando os níveis pré-pandemia, permitindo a manutenção racional da nossa capacidade e alavancagem das vantagens competitivas e sustentáveis da nossa malha e do nosso modelo de negócios”, disse John Rodgerson, CEO da Azul.

Às 12h50, as ações da Azul avançam 5,75% no intradia, acompanhadas pela concorrente Gol (GOLL4), que sobe 5,37%. Ambas se recuperam após uma desvalorização de mais de 15% no pregão anterior.

Jansen Costa, sócio-fundador da Fatorial Investimentos, lembra que a queda da Azul de ontem, de -18%, cotada a R$ 17,90, já vem ocorrendo de alguns pregões para cá. “A relação é inversa entre o preço do petróleo e uma companhia aérea”, explicou, destacando que as empresas não podem repassar o valor alto do petróleo para os cliente final. Ele ainda fala que os pares internacionais, como American Airlines (AALL34) e United Airlines (U1AL34), também estão em queda desde janeiro, com a alta intensa do principal insumo.

BTG Pactual (BPAC11): resultados do 4T21 da Azul ficaram acima das expectativas

O BTG Pactual (BPAC11) viu positivamente os resultados da Azul no quarto trimestre de 2021, acima das expectativas do banco. De acordo com relatório, o Ebitda ajustado foi o principal destaque.

A receita líquida da Azul alcançou R$ 3,7 bilhões no trimestre, contra R$ 1,8 bilhão no 4T20, uma alta de 109,1% e crescimento de 15% contra 4T19.

O Ebitda foi de R$ 1,1 bilhão, impulsionado por R$ 105 milhões relacionados à reversão parcial de impairment do E1, parcialmente compensada por outras provisões não monetárias. Ou seja, deixando o impacto de lado, o Ebitda ajustado foi de R$ 1,0 bilhão, contra R$ 193 milhões na comparação anual, mas -17% abaixo do 4T19 e 14% acima da expectativa do BTG.

Entretanto, os analistas já contabilizam a possibilidade de novas variantes de Covid-19, oscilações de câmbio e os custos de petróleo, além do conflito geopolítico no leste europeu no curto prazo. O BTG reitera a classificação de compra para as ações da Azul, no preço alvo de R$ 47.

“Continuamos compradores da Azul, que entregou uma rápida recuperação doméstica, embora consideremos que novas variantes COVID, câmbio e custos de petróleo e a crescente tensão geopolítica são ventos contrários no curto prazo”, afirma o texto.