Taesa (TAEE11), BB (BBAS3)… XP mostra 10 ações que pagam dividendos acima da Selic

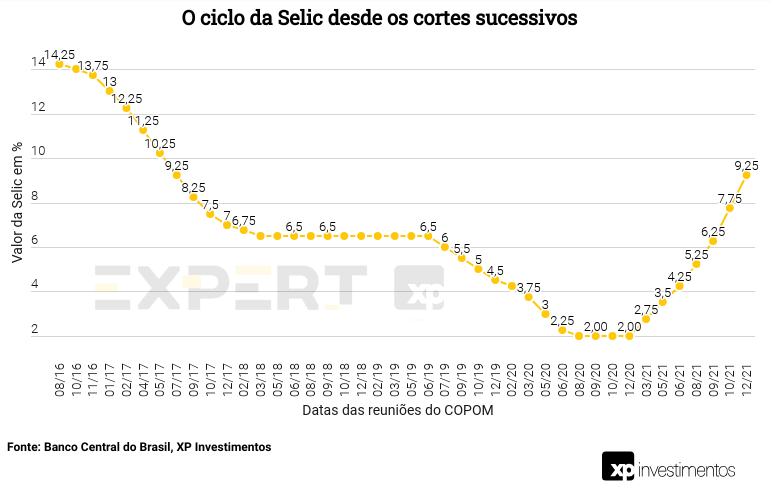

Na última quarta-feira (8), o Banco Central (BC), na reunião do Comitê de Política Monetária (Copom), elevou a taxa Selic em 1,5 p.p. para 9,25% ao ano. Essa foi a sétima alta do ano nos juros básicos, e para 2022, há indicação de mais elevações.

Os analistas da XP avaliaram em relatório que a alta dos juros tem impactos relevantes na Bolsa de valores. Entre eles, estão o aumento do custo de dívida das empresas, avanço no custo de capital, competição por fluxos de investimentos com a renda fixa e, por fim, contração na demanda.

Na crise atual, é necessário fazer um exercício de cautela, com controle de exposição a risco e diversificação. Por outro lado, não se pode deixar de lado as oportunidades de bons investimentos a preços atrativos.

Um exemplo disso são as ações pagadoras de dividendos, que conseguem superar a taxa de juros. Mesmo com a alta na taxa Selic, de 7,75% para 9,25% ao ano, os ativos são reconhecidos por distribuir bons e recorrentes dividendos.

Os rendimentos de dividendos acima da taxa de juros são vistos como uma boa oportunidade para algumas empresas. Investidores possuem uma “garantia” de retorno, além de seus possíveis ganhos com a performance da ação. Ou seja, além da possibilidade de ganho de capital, o investidor conta também com uma rentabilidade adicional na forma de proventos.

Confira 10 ações que pagam dividendos acima da Selic:

Plano e Plano (PLPL3)

A Plano e Plano (PLPL3) atua no segmento de construção civil, sendo um player regional com histórico sólido focado no segmento de baixa renda. A empresa já pagou aproximadamente R$ 40 milhões em dividendos em 2021.

De acordo com a XP, a companhia deve continuar nessa tendência de crescimento em 2022, o que levaria a um retorno em dividendos de 13,8%. A XP recomenda a compra da ação.

Banco do Brasil (BBAS3)

O Banco do Brasil (BBAS3) tem a combinação de um preço atrativo, pela carteira de crédito defendida e pela soma das partes atraentes, assim como um índice de cobertura confortável em 323% e bem capitalizado com índice de capital nível I de 16,5% — além de uma frente digital competitiva.

A XP aponta que a distribuição de dividendos do banco deve se tornar relevante, pois a companhia deve aumentar seu payout. A estimativa é de um payout de 60% em 2022 e dividendos de 13,2%. A recomendação é de compra, no preço-alvo de R$ 52.

Usiminas (USIM5)

No geral, 2021 foi um ano excepcional para as principais siderúrgicas brasileiras, com preços realizados altos levando a uma geração de caixa recorde. Para a XP, no caso da Usiminas (USIM5), os bons resultados no ano também se deveram ao ótimo desempenho do segmento de mineração, apesar da forte queda da commodity no segundo semestre.

Portanto, com base nesse desempenho, a expectativa é de que a companhia distribuirá dividendos robustos no ano que vem. É esperado um retorno em dividendos de 11,1% em 2022 para a Usiminas, e a recomendação é neutra.

Engie (EGIE3)

A Engie (EGIE3) se destaca pela capacidade diferenciada de se proteger de efeitos hidrológicos adversos, em conjunto com a diversificação de portfólio. A administração da companhia tem um compromisso de payout mínimo de 55% do lucro líquido ajustado. Entretanto, este número tem se apresentado superior.

Em 2022, o cenário hidrológico deve se manter menos preocupante contribuindo para um payout elevado. A XP estima dividendos em 11,1% em 2022 e tem recomendação neutra, com preço-alvo de R$ 49.

Bradesco (BBDC4)

O Bradesco (BBDC4) possui uma fonte diversificada de receitas, incluindo a maior seguradora do Brasil em market share, a terceira maior carteira de crédito, além do maior espaço para corte de custos do que o Itaú e Santander. A XP também menciona a sinergia entre seus negócios.

Embora o banco tenha mostrado esforços em iniciativas como o banco Next, Ágora e Cielo, os analistas acreditam que ainda não há oportunidades para o banco empregar grandes quantidades de capital incrementadas com taxas de retorno altas, tornando atrativa a distribuição de dividendos.

São estimados um payout de 75% em 2022 e dividendos atrativos de 10,5% no ano que vem. A recomendação é neutra, com preço-alvo de R$ 26.

BrasilAgro (AGRO3)

A XP se vê otimista com o setor do agronegócio em 2022. Conforme a análise, as vendas a termo devem sustentar a alta dos preços das commodities, enquanto não fica evidente a intensidade da pressão de custos em função da alta dos fertilizantes — embora o impacto deva ser sentido na safra 2022/23.

Como apenas 42% do banco de terras da BrasilAgro (AGRO3) está desenvolvido, a produtividade é muito mais baixa do que a referência de mercado. Portanto, melhorias são esperadas e podem compensar os preços mais baixos dos grãos, enquanto outras commodities permanecem em níveis elevados.

A empresa já anunciou R$ 260 milhões em dividendos para 2021 (implicando em um dividend yield de 10,3%) e a XP projeta dividendos de quase 10% para 2022. A recomendação é neutra.

Taesa (TAEE11)

A Taesa (TAEE11) está numa posição confortável, de acordo com a XP, para manter a distribuição de 100% de payout. De acordo com o Estatuto Social da companhia, o dividendo anual mínimo distribuído é de 50% do lucro líquido ajustado do exercício.

Porém, a Taesa tem apresentado um histórico de pagamento de dividendos bem acima da remuneração mínima que consta em seu Estatuto. O retorno é esperado em 10,1% em 2022, com a reiteração de recomendação neutra, com preço-alvo de R$ 38.

Itaú Unibanco (ITUB4)

O Itaú (ITUB4) tem investimentos de qualidade, com boa gestão e governança que se traduzem em menor beta e um payout historicamente acima da média do setor.

A XP acredita que, enquanto não haja boas oportunidades para o banco empregar grandes quantidades de capital incremental com taxas de retorno altas, a distribuição de dividendos pode ser uma opção atrativa.

É esperado um payout de 80% em 2022 e retorno em dividendos de 9,8%. A recomendação neutra é para Itaú e preço-alvo de R$ 28/ação.

Santander (SANB11)

Apesar de o Santander (SANB11) ser o banco com menor diversificação de receita, ainda há alta exposição ao crédito de varejo e níveis de inadimplência relativamente abaixo da média.

Assim como o Itaú, a XP reitera que enquanto não há boas oportunidades para o banco empregar grandes quantidades de capital incremental com taxas de retorno altas, a distribuição de dividendos pode ser uma alternativa atrativa, com payout de 75% em 2022 e dividendos de 9,8%. A recomendação é de venda.

Even (EVEN3)

A Even (EVEN3) é focada no segmento de média e alta renda, deve pagar aproximadamente R$ 200 milhões em dividendos em 2022, conforme as estimativas da XP.

O retorno em dividendos seria de 9,6%, explicado também pelo preço atrativo das ações que estão negociando a um múltiplo de 0,7x P/BV para 2021. A recomendação é de compra.