Radar do Mercado: Itaú (ITUB4) – Mais uma vez, um resultado excelente

O Itaú Unibanco divulgou ao mercado ontem (30) os seus resultados referentes ao segundo trimestre de 2018, os quais revelaram, mais uma vez, fatos surpreendentes em relação à capacidade do banco em gerar valor a seus acionistas.

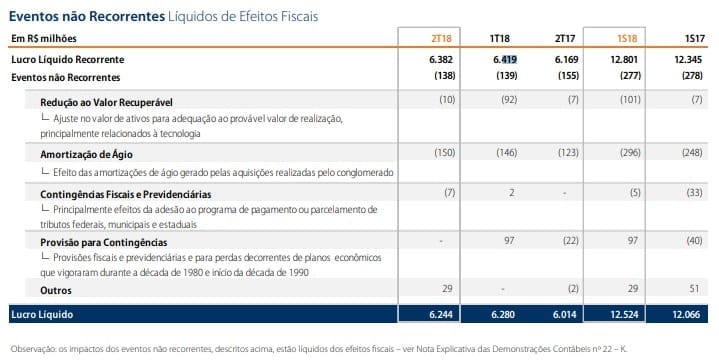

Segundo reportou a companhia, foi registrado um lucro líquido recorrente de R$ 6,3 bilhões no segundo trimestre de 2018, resultante da eliminação dos efeitos de eventos não recorrentes no resultado, apresentados na tabela abaixo, em comparação ao lucro líquido de R$ 6,2 bilhões no período.

No primeiro semestre, o Itaú Unibanco alcançou lucro líquido recorrente de R$ 12,8 bilhões, com aumento de 3,7% em relação ao mesmo período de 2017, e a rentabilidade recorrente anualizada sobre o patrimônio líquido médio foi de 22,0%.

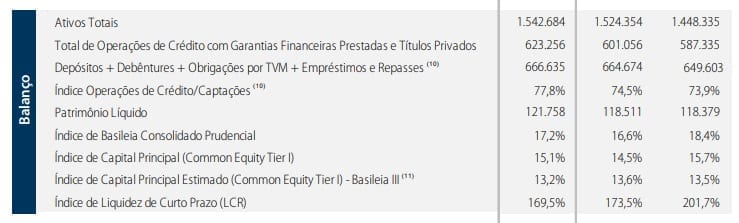

Já os ativos totais chegaram a R$ 1,5 trilhão e os recursos próprios, captados e administrados totalizaram R$ 2,4 trilhões ao final de junho de 2018.

Nessa mesma data, o Índice de Basileia era de 17,2%, o que demonstra a forte posição de capital do banco.

Adicionalmente, a carteira de crédito total ajustada (que inclui garantias financeiras prestadas e títulos privados) atingiu R$ 623,3 bilhões ao final de junho de 2018, com aumento de 6,1% em 12 meses.

Isso demonstra que o banco tem visto uma retomada gradual da concessão de crédito, com aumento da demanda em diversas linhas.

Na comparação com o trimestre anterior, todas as carteiras de crédito apresentaram crescimento, o que resultou em alta de 3,7% da carteira total ajustada.

Vale destacar, também, que em junho de 2018, o Itaú registrou índice de inadimplência medido por créditos vencidos há mais de 90 dias de 2,8%, uma melhora de 0,4 ponto percentual em 12 meses.

No mesmo período, a inadimplência de micro, pequenas e médias empresas apresentou melhora de 1,4 ponto percentual, de 5,1% para 3,7%, e a inadimplência de pessoas físicas no Brasil apresentou melhora de 0,7 ponto percentual, de 5,2% para 4,5%, registrando, ao final de junho de 2018, a nona melhora trimestral consecutiva. Ambos esses indicadores atingiram o menor patamar desde a fusão entre Itaú e Unibanco.

“Apesar da redução das expectativas de crescimento econômico para 2018, a demanda por crédito continua saudável. No primeiro semestre de 2018, concedemos 28% mais créditos para pessoas físicas e 20% mais créditos para as micro, pequenas e médias empresas em relação ao mesmo período de 2017. Essas novas safras apresentam baixa inadimplência, mantendo a tendência de melhora da qualidade de crédito da nossa carteira”, afirmou Candido Bracher, presidente do Itaú Unibanco.

Vale lembrar que concessão de crédito para pessoas físicas não considera cheque especial, cartão de crédito, renegociação de dívida e nem outros créditos rotativos.

Ainda no primeiro semestre de 2018, as receitas de serviços e seguros somaram R$ 20,5 bilhões, com aumento de 8,2% em comparação com o mesmo período do ano anterior, como reflexo da melhora da economia e, consequentemente, do maior volume de transações, somados à oferta cada vez maior de produtos e serviços aos seus clientes.

“Temos feito um esforço contínuo para reforçar nossa vocação de prestador de serviços. Nesse trimestre, em nossa operação de seguros, replicamos a solução de plataforma aberta que já havíamos adotado em investimentos, iniciando a oferta de produtos de outras seguradoras em nossa plataforma, focados em atender as necessidades dos nossos clientes”, destacou Candido.

Em relação ao Retorno sobre o Patrimônio Líquido da companhia, este indicador se manteve praticamente inalterado no intervalo de um ano até o ultimo trimestre, isto por que a variação foi de apenas 0,6% no seu ROE recorrente anualizado médio trimestral, permanecendo no patamar dos 21,6%.

Por fim, o valor adicionado (que considera o critério gerencial) à economia pelo Itaú Unibanco atingiu R$ 35,7 bilhões no primeiro semestre de 2018.

Segundo argumentou o banco, o montante foi distribuído entre diversos segmentos da sociedade, sendo R$ 10,1 bilhões para colaboradores por meio de remuneração, R$ 11,6 bilhões para pagamento de tributos, R$ 7,4 bilhões para o reinvestimento dos lucros na operação, R$ 5,8 bilhões para remuneração dos mais de 130 mil acionistas diretos e aproximadamente 1 milhão de acionistas indiretos e R$ 792 milhões para o pagamento de aluguéis.

Adicionalmente, vale destacar que, ainda ontem, o Itaú comunicou ao mercado que o seu Conselho de Administração aprovou, na mesma data, o pagamento, em 30 de agosto, de dividendos no valor de R$ 0,62400 por ação; e de juros sobre o capital próprio, no valor de R$ 0,12520 por ação, com retenção de 15% de imposto de renda na fonte, resultando em juros líquidos de R$ 0,10642 por ação, excetuados dessa retenção os acionistas pessoas jurídicas comprovadamente imunes ou isentos.

Segundo a companhia, tal pagamento a seus acionistas será feito tendo como base de cálculo a posição acionária final registrada no dia próximo dia 17 de agosto.

No mais, pelos números e informações disponibilizadas pelo Itaú em seu resultado, confirmamos nosso posicionamento de avaliarmos essa companhia como uma das mais rentáveis do planeta no seu segmento e, por conta disso, gostamos muito do seu modelo de gestão e de criação de valor para o acionista no longo prazo.

O que não gostamos, contudo, é do seu preço de cotação, o que nos coloca numa posição de espera até que boas oportunidades de entrada no ativo possam ser observadas.

Para que se compreenda melhor como chegamos a tal conclusão a respeito do preço do ativo, recomendamos a visualização do Suno Responde do dia 24/04, quando nosso sócio fundador, Tiago Reis, demonstrou o seu Valuation do Itaú e informou qual seria o seu preço de entrada ideal no papel.