Tributação que prioriza taxação em grandes empresas afeta produtividade; diz estudo

A carga tributária sobre o lucro no Brasil é mais alta do que a média das economias, levando em conta o estágio de desenvolvimento do país, aponta o estudo “Tributação sobre Grandes Empresas – Distorções, armadilhas e a realidade”, coordenado pelo pesquisador Samuel Pessôa, do FGV Ibre. No estudo ainda foi apontado que distorções do sistema tributário que afetam grandes empresas trazem risco para a produtividade do país.

O levantamento, encomendado pela Abrasca (Associação Brasileira das Companhias Abertas), reuniu dados de alíquotas e receitas de impostos de diversos países. Segundo o estudo, mesmo considerando as duas formas de tributação – o imposto pago pela empresa e a tributação sobre a distribuição de dividendos – não há sinais de que a carga tributária no Brasil seja baixa em comparação com outros países.

Vale ressaltar que existe uma diferença entre a taxa de imposto estabelecida por lei e a taxa efetivamente paga pelas empresas. A carga tributária corporativa efetiva média brasileira em 2019 foi de 27,3% – bem abaixo, portanto, dos 34% nominais. No entanto, a média simples de carga efetiva dos 77 países para os quais a OCDE disponibiliza essas estimativas foi de 20,8%, 6,5 p.p. abaixo da brasileira (na comparação das alíquotas estatutárias/nominais, a distância entre Brasil e a média mundial era ainda maior, de 10,5 p.p., com uma amostra de 180 países).

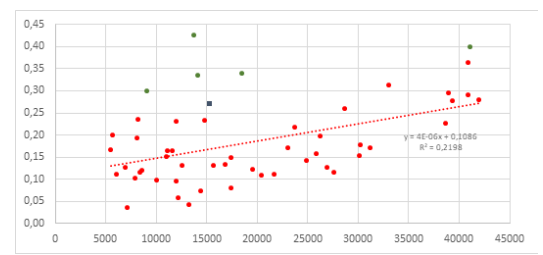

“Quando a gente faz uma correlação entre essa alíquota legal dos diversos países, já consolidando o imposto de renda na pessoa jurídica e a distribuição de dividendos, verificamos que a alíquota legal brasileira está na norma internacional, dado o PIB per capita brasileiro e a base de dados da OCDE”, explica Pessôa.

Ao considerar países com um perfil econômico mais semelhante ao do Brasil, o estudo concluiu que não há indícios de baixa tributação no país. Nesse cenário, o Brasil estaria atrás apenas de Vietnã, África do Sul, China, Belarus e Japão em termos de carga tributária sobre o lucro.

“O que a gente encontra nas bases de dados comparativos, selecionando países que têm uma renda per capita mais parecida com a nossa, é que não há nenhum sinal que o imposto sobre capital no Brasil ou o imposto corporativo no Brasil seja baixo”, conclui o pesquisador da FGV.

O parecer ainda busca mostrar que as escolhas do Ministério da Fazenda de elevação da carga tributária em 2023 têm sido desequilibradas, com medidas, exclusivamente, de elevação da receita das empresas que operam no regime do lucro real.

Tributação: distorções pelo tamanho das empresas afetam produtividade, diz Pessôa

Segundo Pessôa, há uma nova literatura sugerindo que distorções tributárias relacionadas ao tamanho das empresas podem diminuir a produtividade. Isso porque o tamanho das empresas está ligado à sua produtividade.

“Estruturas tributárias que discriminam pelo tamanho das empresas, geram má alocação do trabalho no capital, estimulando que o capital e trabalho flua para inúmeras empresas de porte menor, reduzindo a produtividade sistêmica da economia”, explica Pessôa.

Para o pesquisador, o problema brasileiro, no que diz respeito ao crescimento econômico, bem-estar, é a baixa produtividade do trabalhador brasileiro. “Uma hora trabalhada no Brasil produz 20% de uma hora trabalhada nos Estados Unidos. E um dos fatores, quando a gente olha a literatura, que explicam os motivos da baixa produtividade, em países de renda média, é a má alocação do investimento.”

A mesma literatura tem documentado ainda que as distorções que discriminam pelo tamanho desestimulam o crescimento das empresas mais produtivas bem como desestimulam os ganhos de eficiência ao longo do ciclo de vida de uma empresa.

Fazenda está focando tributação em grande empresas, afirma Abrasca

No ano passado, o ministro da Fazenda, Fernando Haddad, adotou uma agenda com a Receita Federal para fechar brechas tributárias, destacando três medidas principais.

Primeiramente, a lei 14.596, de junho de 2023, com o combate a transferência de lucros para o exterior, estabelecendo normas da OCDE para determinar o preço de transferência entre empresas brasileiras e suas subsidiárias no exterior. Em segundo lugar, a lei 14.689, de setembro de 2023, que devolve à Fazenda o voto de qualidade nos julgamentos administrativos de pendências fiscais no Carf, em caso de empate. Por fim, a lei 14.789, de dezembro de 2023, vincula a redução da base de cálculo do IRPJ/CSLL à execução de investimentos, disciplinando incentivos de ICMS concedidos pelos estados.

Segundo estudo da Abrasca, essas medidas afetam empresas que operam no regime do lucro real, indicando um foco maior da Fazenda nas grandes empresas, que têm menos poder de articulação e organização no Congresso Nacional, tornando-as alvo da Receita.

“Analisando a eficiência arrecadatória nos três regimes tributários. Nota-se que, segundo

os dados da SRF (Secretária da Receita Federal), a eficiência arrecadatória no regime do lucro real é de 60%. O resultado contrasta com a eficiência de 26% para o regime do lucro presumido e de 12% para o regime do Simples”, comenta Pessôa.

Além disso, a Receita Federal estimou em R$ 314 bilhões a brecha tributária dos três regimes em 2023. Desse total, 48,8% são atribuídos ao lucro presumido, 28,8% ao Simples Nacional e a menor parte, 25,4%, às empresas que operam no regime do lucro real.

Sistema tributário: arrecadação de janeiro teve R$ 4,1 bi vindos de fundos exclusivos

O chefe do Centro de Estudos Tributários e Aduaneiros da Receita Federal, Claudemir Malaquias, destacou três fatores não recorrentes que incrementaram a arrecadação de janeiro: os recolhimentos de Imposto de Renda de Pessoa Jurídica (IRPJ) e Contribuição Social sobre o Lucro Líquido (CSLL), a tributação de fundos exclusivos e a reoneração dos combustíveis.

No caso da tributação de fundos exclusivos, foram recolhidos R$ 4,1 bilhões em janeiro. Os recolhimentos atípicos de IRPJ e CSLL somaram R$ 4 bilhões no mês.

Malaquias explicou que empresas que recolhem pelo lucro real tem um prazo nos primeiros três meses do ano para fazer ajustes no recolhimento do exercício anterior.

Já os combustíveis tiveram o processo de reoneração do PIS/Cofins concluído em janeiro.

Segundo Malaquias, os efeitos da retomada da tributação serão sentidos com mais intensidade em fevereiro.