Da PetroRio (PRIO3) à 3R (RRRP3): por que a queda do Brent é “bom ponto de entrada” das petroleiras juniores?

As quedas recentes na cotação internacional do Brent para as petroleiras juniores foi um “bom ponto de entrada” e que trará resultados no quatro trimestre de 2022 dentro das expectativas — ao menos é essa a avaliação dos especialistas da XP Investimentos. Em relatório publicado nesta quinta-feira (23) a casa mantém a visão positiva sobre a PetroRio (PRIO3), 3R (RRRP3) e PetroRecôncavo (RECV3).

Segundo os analistas Andre Vidal, Guilherme Nippes e Helena Kelm, apesar de alguns fatos não recorrentes negativos afetarem o desempenho das petroleiras juniores cobertas pela casa, no geral os últimos três meses do ano passado ainda compuseram “um bom trimestre” para as companhias.

Mantemos nossa visão positiva sobre as três empresas e vemos a queda recente gerou um bom ponto de entrada.

PetroRio, destaque entre as petroleiras juniores

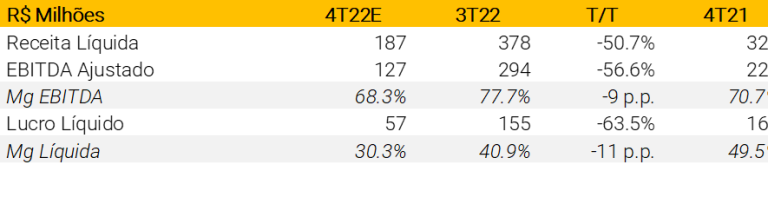

Segundo os analistas da XP, 4T22 das petroleiras juniores será incomum, sobretudo para a PetroRio. Isso porque houve um desconto muito elevado exigido pelos compradores e a empresa decidiu vender menores quantidades de petróleo.

No período, a compra da produção total (offtakes) da petroleira júnior foi -40% menor na comparação com o 3T22, apesar de uma produção com crescimento de 4%. Além disso, os analistas ainda apontam que a PRIO3 alugou uma grande capacidade externa de estoque de petróleo no Caribe em busca de melhores condições comerciais nos próximos meses.

“Estimamos um EBITDA ajustado de US$ 127 milhões (-57% na comparação com o 3T22 e -44% em relação ao 4T21).”

3R Petroleum

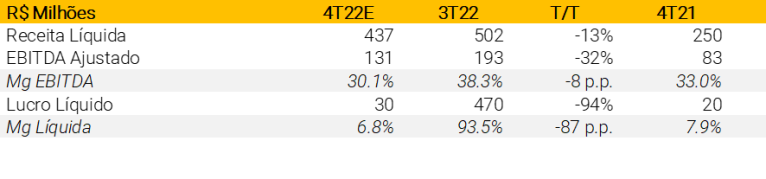

O 4T22 da 3R Petroleum foi o primeiro com resultados completos dos polos Peroá e Fazenda Belém, porém ainda não houve tempo contabilizar os rendimentos da operação do campo de Papa-Terra — que iniciou operação em 23 de dezembro.

Apesar disso, os analistas da XP destacam que a petroleira júnior passou por questões de produção em Macau, que afetaram negativamente os resultados deste trimestre. Embora haja queda da projeção do Ebitda na comparação trimestral, os analistas estimam uma alta em relação ao 4T21.

“Estimamos um EBITDA ajustado de R$ 131 milhões (-32% T/T, +59% A/A).”

PetroRecôncavo

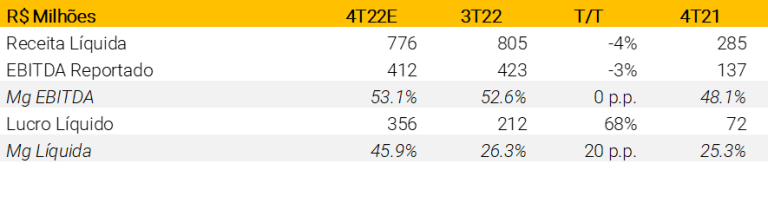

Enquanto isso, a produção da PetroRecôncavo no 4T22 aumentou 5% em relação ao trimestre imediatamente anterior. Isso, segundo os analistas, ajudou a compensar parcialmente a redução nos preços do Brent.

“Prevemos perdas de hedge de cerca de R$ 94 milhões que vão afetar negativamente as receitas e o EBITDA relatado. Estimamos um EBITDA reportado (incluindo perdas de hedge e eventos não recorrentes) de R$ 412 milhões (-3% T/T, +200% A/A)”, destacam os analistas.

Cotação das petroleiras juniores

No intradia desta quinta-feira, as ações das petroleiras juniores operam mistas. da PetroRio operam em queda de 0,69%, cotadas a R$ 37,34. Já a 3R Petroleum sobe 0,77%, a R$ 39,31. Por fim, as ações da PetroRecôncavo avançam 2,08%, com papéis cotados a R$ 29,92.