M. Dias Branco (MDIA3) deve ter alta no lucro anual no 4T23, prevê XP: “Resultados sólidos”

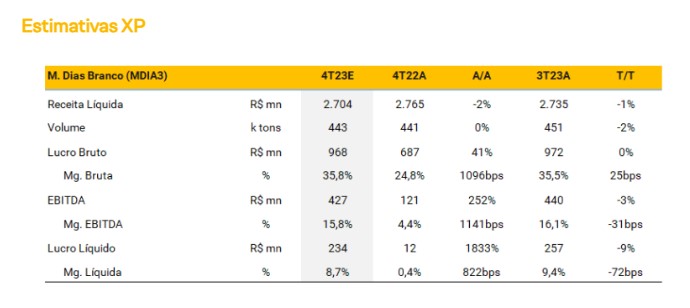

A M. Dias Branco (MDIA3), uma das principais empresas do setor alimentício no Brasil, deve apresentar alta anual de 1833% no lucro líquido do quarto trimestre de 2023 (4T23) e queda de 9% na comparação com o 3T23.

Os especialistas do XP Leonardo Alencar e Pedro Fonseca explicam que as projeções para a M. Dias Branco apresentam números sólidos.

“A M. Dias Branco deve reportar resultados sólidos no 4T23 devido a uma combinação de preços e volumes resilientes, o que deve se traduzir em uma receita de R$ 2,7 bilhões (-2% ano a ano e -1% t/t – em linha com o consenso)”, diz a XP. “Como resultado dos preços mais baixos de commodities que fluem para os lucros, projetamos um aumento da margem bruta de 30 pontos-base t/t.”

A XP acrescenta: “Projetamos um lucro líquido 6% abaixo do consenso, em R$ 234 milhões, com piores resultados financeiros devido à menor posição de caixa. Apesar dos resultados sólidos, e de vermos a companhia em um valuation, as ações perderam momentum após o terceiro trimestre e não esperamos que os resultados do quarto trimestre sejam um gatilho”, explica a XP.

Para eles, o destaque positivo nas projeções é o aumento previsto na margem bruta, que deverá crescer 30 pontos base trimestre a trimestre. Essa melhora é atribuída aos preços mais baixos das commodities, que ajudam a contribuir com os lucros da empresa, de acordo com o relatório.

“Desde o 1T23, temos falado muito sobre a recuperação das margens da MDIA3 devido à queda nos preços das commodities. No entanto, depois que a margem bruta aumentou de 27,2% no 1T23 para 35,5% no 3T23, não vemos espaço para grandes potenciais aumentos”, apontam.

M. Dias Branco: aumento das despesas

As projeções para o Ebitda ajustado (lucro antes de juros, impostos, depreciações e amortizações) apontam uma redução de 3% trimestre a trimestre da MDIA3, em linha com as expectativas do mercado, conforme análise de Alencar e Fonseca.

Essa diminuição é explicada, principalmente, pelo aumento das despesas SG&A (vendas, gerais e administrativas) em relação ao trimestre anterior, resultando em uma queda de 30 pontos-base na margem.

Apesar dos resultados sólidos esperados, o relatório do XP sobre a M. Dias Branco aponta que as ações da M. Dias Branco perderam impulso após o terceiro trimestre, e os analistas não preveem que os resultados do quarto trimestre devem atuar como um gatilho para os papéis MDIA3 no curto prazo. Segundo eles, o mercado permanece cautelos, e o desempenho das ações pode ser influenciado por fatores externos.

“Para 2024, somos da opinião de que a M. Dias Branco deve desfrutar de custos mais baixos com menos volatilidade em suas margens, mantendo os volumes como um risco de alta”, conclui o relatório.

*Com Murilo Melo