Ibovespa: apesar de forte desempenho do índice, múltiplo segue atrativo, diz XP

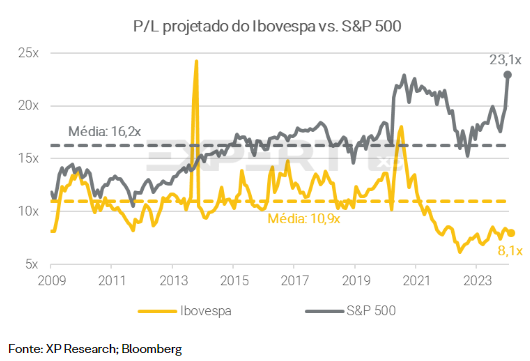

Em relatório divulgado na quarta-feira (7), a XP (XPBR31) avaliou que apesar de um desempenho forte do Ibovespa nos últimos 12 meses, o múltiplo P/L (preço sobre lucro) projetado para o índice não expandiu tanto, indo de 7,9x para 8,1x.

Além disso, segundo analistas da casa, o múltiplo P/L projetado para o Ibovespa continua abaixo de sua média histórica dos últimos 25 anos, de 10,9x. A XP fez um comparativo com o S&P, que no período, teve uma expansão significativa do múltiplo.

Atualmente, a bolsa norte-americana possui um P/L projetado de 23,1x, enquanto a média dos últimos 25 anos é de 16,2x.

“Isso significa que, em um cenário de lucros estáveis, se o P/L projetado da Bolsa brasileira voltar ao nível da média histórica, podemos considerar que o mercado daqui está ‘barato’, podendo ser um ponto de entrada interessante. Por outro lado, se o múltiplo da Bolsa dos EUA voltar à sua média histórica, ela pode estar ‘cara'”, dizem os analistas Fernando Ferreira, Jennie Li, Thales Carmo e Julia Aquino.

A XP pontua, também, que o múltiplo P/L essencialmente relaciona o preço da ação ao lucro da empresa por ação. Segundo a casa, o conceito assume que com todas as outras variáveis sendo constantes, o preço da ação reage conforme as projeções de lucro da empresa – se elas aumentarem, o preço sobe, mas se diminuírem, o preço cai.

“Esse múltiplo é medido em anos, representando quantos anos de lucros serão necessários para ter o dinheiro que você usou para comprar a ação. Geralmente, quanto menor esse múltiplo, mais barata a ação parece ser, pois mais rapidamente você recupera o valor investido”, completa.

XP: Ibovespa deve chegar aos 142 mil pontos em 2024; veja por quê

Em relatório divulgado no início do mês, a XP avaliou que enxerga o lucro das empresas crescendo em 2024, assim como os valuations, formando uma combinação ideal para o Ibovespa, que deve alcançar os 142 mil pontos este ano.

Em relatório, os analistas Fernando Ferreira, Jennie Li, Thales Carmo e Julia Aquino explicam que o fundamento para a projeção para o Ibovespa em 2024 leva em conta a revisão dos lucros das empresas e os preços de diferentes setores e papéis, com estimativas positivas coincidindo com um desempenho acima do esperado.

“Como resultado de um macro levemente pior, os investidores estrangeiros venderam R$ 5 bilhões de ações brasileiras, o que explica parcialmente a correção de -4,8% (em janeiro) no Ibovespa”, explicam os analistas.

Apesar disso, a corretora não acredita que esse fluxo negativo seja estrutural, mas sim relacionado ao macro global, com períodos de fluxos negativos coincidindo com um sentimento de piora da economia global.

Para os analistas, as estimativas de Lucro por Ação (LPA) do Ibovespa nos últimos 3 meses revisadas para cima, em 4%, e, no último ano, em 10%, são um indicativo. “Olhando para os lucros dos setores, vemos que Energia, Serviços de Comunicação e Saúde tiveram as maiores revisões nos últimos 12 meses; enquanto Materiais e Consumo Básico foram atualizados fortemente para baixo no período”, dizem os analistas.

Com este cenário, a XP fez uma análise de vários indicadores de valuation, comparando o Ibovespa com o S&P 500. Os números mostraram que as ações do Ibovespa estão baratas quando comparadas aos Estados Unidos.

Veja o que diz cada indicador entre Ibovespa e S&P 500

Para comprovar a tese, a XP fez comparação de várias métricas de valuation e outros indicadores entre ações brasileiras e americanas, constatando que há desconto em todos os aspectos. Na análise, a corretora levou em consideração os dados dos últimos 15 anos.

Em termos absolutos e relativos, segundo a XP, o S&P 500 é mais caro que o Ibovespa. Confira abaixo cada dado:

Preço/Lucro: o atual P/L projetado para o Ibovespa é de 8,0x, menor que a média histórica e muito mais baixo que o mesmo indicador do S&P 500, que negocia a 20,3x.

EV/EBITDA: atualmente ele está em 5,0x para o principal índice da B3, abaixo da média histórica de 6,0x. Para o S&P 500, por sua vez, ele está em 13,3x, acima da média de longo prazo, que é de 9,9x.

Crescimento de lucros: para os próximos 12 meses, o consenso de mercado está projetando um crescimento no L/A em 15% para o Ibovespa, comparado a um crescimento de 8% para o S&P 500.

Dividend yield: o dividend yield da Bolsa brasileira está em 6,2%, superando sua média histórica. Está muito acima do rendimento do S&P 500, que é de 1,4%.

Retorno sobre Patrimônio Líquido (ROE): o Ibovespa negocia com um ROE em 16,2%, acima da média de longo prazo, que é de 13%. O dado está bem abaixo do índice americano, que negocia a 18,1%.

Prêmio de risco: o indicador do Ibovespa se encontra em 6,8%, acima da média histórica, enquanto o S&P 500 está muito menos atrativo, em 3,1%, abaixo da sua média.