Touro ou Urso

Este ano tive a oportunidade de apresentar um dos livros de Nassim Nicholas Taleb para um grupo fechado de investidores, o que provocou uma discussão muito mais acalorada e aprofundada do que eu esperava. Nassim Taleb é um autor, filósofo e estatístico de renome mundial, conhecido por suas ideias revolucionárias sobre risco, incerteza e complexidade.

Um dos pontos mais interessantes que seu livro “Iludidos pelo Acaso” traz é a questão da Assimetria e Obliquidade, que, na minha opinião, são duas das suas ideias mais interessantes sobre os quais todo investidor deveria ter entendimento, ou pelo menos consciência do que isso representa não só para o mercado, mas para as nossas vidas.

A Obliquidade: A via Indireta para o sucesso

A Obliquidade é uma ideia central no pensamento de Taleb. Ela sugere que muitos objetivos significativos, como sucesso, felicidade e prosperidade, são melhor alcançados de forma indireta. Em outras palavras, muitas vezes não podemos atingir esses objetivos diretamente, mas sim por meio de outras metas ou atividades aparentemente não relacionadas.

Por exemplo, uma pessoa pode aspirar a ser rica e famosa, mas Taleb argumenta que a busca direta pela riqueza e fama pode muitas vezes ser contraproducente. Em vez disso, ele sugere que é mais eficaz focar em atividades que são autenticamente valiosas e significativas para nós, mesmo que não pareçam diretamente relacionadas ao objetivo final. Essas atividades, ao longo do tempo, podem levar a resultados mais satisfatórios e duradouros.

Assimetria e gestão de riscos

Outro conceito fundamental de Taleb é o da Assimetria. Ele argumenta que em muitos sistemas complexos, como o mercado financeiro, eventos raros e extremos (também conhecidos como “cisnes negros”) têm um impacto desproporcionalmente grande. Estes eventos, por serem imprevisíveis e potencialmente devastadores, devem ser levados em consideração na tomada de decisões.

Taleb critica a abordagem tradicional de gerenciamento de riscos, que muitas vezes subestima ou ignora a probabilidade de eventos raros. Ele defende a necessidade de adotar estratégias que estejam preparadas para lidar com o inesperado, em vez de depender de modelos e previsões que supõem uma distribuição normal dos eventos.

Implicações práticas

Esses conceitos têm implicações profundas em diversas áreas da vida e do negócio. Por exemplo, na gestão de investimentos, Taleb argumenta que é fundamental construir portfólios robustos a eventos extremos, em vez de confiar em modelos que supõem a estabilidade e previsibilidade do mercado.

Da mesma forma, na vida pessoal, a Obliquidade sugere que devemos focar em atividades e valores autênticos, em vez de perseguir metas superficiais de sucesso a qualquer custo. A busca pela excelência no que é importante para nós, muitas vezes, leva a resultados mais gratificantes do que a busca direta pelo sucesso.

Certa vez questionaram Taleb numa reunião sobre a probabilidade de alta no mercado de ações na semana seguinte. O mesmo respondeu “cerca de 70%”. Então alguém interrompeu dizendo: “Mas, Nassim, você acabou de se gabar de ter vendido a descoberto uma grande quantidade de futuros S&P500, apostando que o mercado cairia. O que o fez mudar de ideia?”.

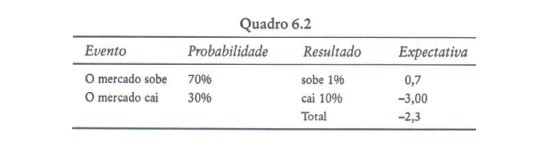

Na verdade, Taleb não tinha mudado de ideia. A opinião dele era de que o mercado tinha mais probabilidade de subir (touro), mas que era preferível vender (urso) porque, se caísse, ele poderia ganhar muito dinheiro. Isso pode ser entendido melhor pelo quadro abaixo, retirado do livro citado:

Vamos admitir que você compartilhe da mesma opinião do Taleb, que o mercado na próxima semana tenha uma probabilidade de 70% de subir e 30% de cair. Entretanto, digamos que ele fosse subir 1% na média, enquanto fosse cair uma média de 10%. O que você faria? Seria touro ou urso?

Portanto, não é a probabilidade de um evento que interessa, mas quanto é ganho no momento do evento. A frequência do lucro é irrelevante; é a magnitude do resultado que conta.

A questão aqui é que a maioria das pessoas confunde probabilidade com expectativa, isto é, probabilidade e probabilidade multiplicada pelo resultado (como pode ser compreendido pelo quadro).

Isso ocorre principalmente porque grande parte da educação escolar vem de exemplos em ambientes simétricos, como o lançamento de uma moeda no ar, em que essa diferença não tem importância. Da mesma forma, a chamada curva de distribuição normal (ou curva do sino) é apresentada para nós com uso universal na sociedade, e acaba sendo inteiramente simétrica.

Conclusão

Nassim Taleb é um pensador provocador que desafia muitos dos paradigmas convencionais sobre risco, sucesso e tomada de decisões. Sua ideia de Obliquidade nos lembra que muitas vezes o caminho mais curto para o sucesso não é o mais direto. Já a Assimetria nos adverte sobre os perigos de ignorar eventos raros e extremos.

Ao incorporar esses conceitos em nossas vidas e práticas, podemos estar mais bem preparados para lidar com a incerteza e construir resultados mais robustos e satisfatórios a longo prazo. Taleb nos convida a repensar nossas abordagens em um mundo complexo e imprevisível, e suas ideias continuam a ser fonte de inspiração para aqueles que buscam navegar nesse ambiente em constante mudança.