Não abra mão do seu Plano de Voo!

Na aviação, o plano de voo pode ser compreendido como o documento oficial que contém todas as informações necessárias para o deslocamento, com êxito, de uma aeronave do ponto de partida até o seu destino. Nenhum avião levanta voo sem esse documento, e qualquer desvio do plano deve ser muito bem avaliado considerando as premissas iniciais definidas.

Quando tratamos de investimentos no mercado financeiro, o “Plano de Voo” do investidor é chamado de IPS – Investment Policy Statement, ou simplesmente: Política de Investimentos. Trata-se de documento elaborado a partir da análise detalhada da situação financeira do investidor, estágio de vida, capacidade financeira, tolerância a risco, objetivos, restrições e onde ficarão registradas as estratégias que serão empregadas para o alcance dos objetivos requisitados, assim como as metas a serem perseguidas.

A Política de Investimentos ajuda a comunicar de forma clara os procedimentos, filosofia de investimentos, diretrizes e restrições a serem respeitadas tanto pelo profissional de investimentos que orienta, quanto pelo investidor. Informações específicas como a alocação de ativos, exigências de liquidez, entre outras, também deverão compor o IPS. A Alocação Estratégica de ativos definida na política representa o referencial dos investimentos a longo prazo, considerando a distribuição ideal dentre as diversas classes de ativos, levando em conta os retornos e desvios padrão observados no passado.

Desviar da rota planejada e tentar acertar, a cada mudança de ciclo econômico, o melhor investimento de determinado período, pode trazer perdas irreversíveis para as carteiras dos investidores.

A estratégia conhecida como Market Timing, ou Alocação Tática, permite que, caso o investidor tenha uma boa visão da direção de algum indicador de mercado no curto prazo, montar uma posição ativa na carteira para tirar proveito da evolução do mercado. Assim que a oportunidade se esgota, retorna-se para alocação estratégica de longo prazo.

Porém, o market timing faz com que os investidores mantenham portfólios diferentes dos alvos da política, colocando em risco a capacidade de serem cumpridos os objetivos de longo prazo. Muitas vezes motivado pelo medo ou pela ganância, tende a prejudicar a performance do portfólio.

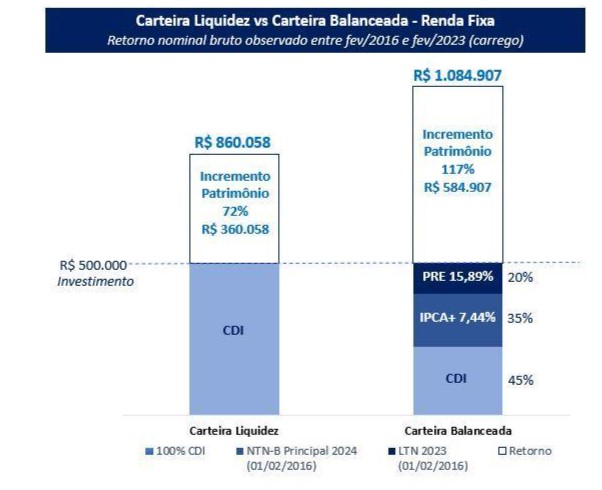

Como exemplo simplista, imaginemos que em 2016 um investidor tenha definido na sua política de investimentos, conforme sua capacidade financeira, tolerância a riscos e horizonte de investimentos, alocar seus recursos disponíveis na classe de Renda Fixa, subclasse de Títulos Públicos Federais, e seleção dos produtos com 45% do volume destinado para o Tesouro Selic (Pós fixado – liquidez), 35% para NTN-B (inflação) e 20% para LTN (prefixado), de modo que o retorno e a volatilidade observados dessa composição estaria dentro dos requisitos do cliente quanto ao retorno esperado da carteira, e de acordo com seu perfil de risco.

Porém, no início de 2016, tínhamos desafios consideráveis relacionados à política monetária e fiscal, que acabaram culminando em um impeachment presidencial posteriormente. Essa situação de estresse colocou a Selic acima de 14% a.a., e trouxe pouca previsibilidade e segurança para investimentos com prazos de vencimentos mais longos. Como o título livre de risco de crédito estava remunerando acima de 14% a.a., o investidor decidiu concentrar toda a sua alocação no produto Tesouro Selic, ignorando os estudos e as premissas definidas em sua política de investimentos. Abaixo é possível compararmos o resultado e o impacto no patrimônio do investidor após um período de observação, e considerando preços reais para os ativos na data de aquisição, assim como o carrego da inflação e CDI no período observado.

*O autor é Líder em Alocação e Estratégia de Renda Fixa na Blue3 Investimentos.