A importância das expectativas de mercado

Em um mundo financeiro em constante evolução, os investidores são confrontados com um desafio constante: como tomar decisões informadas que maximizem os retornos, especialmente quando os juros estão em declínio. Uma abordagem inovadora e relevante para abordar essa questão é utilizar as lições do livro “Expectations Investing”, escrito por Michael Mauboussin, como um guia para entender e avaliar as expectativas de mercado.

A essência do livro reside na compreensão de que as expectativas futuras do mercado são um fator crucial na determinação do valor de um ativo financeiro. Em um cenário de queda de juros, em que os rendimentos de títulos e investimentos de renda fixa são afetados, muitos investidores migram seus recursos da renda fixa para investimento em ações, buscando retornos mais atrativos. No entanto, essa decisão requer uma análise cuidadosa das expectativas de mercado em relação a essas ações.

Uma das principais contribuições do livro é a ideia de barreira de investimento, significa que as ações de uma empresa são avaliadas com base nas expectativas já incorporadas pelos investidores. Quando os juros caem, a dinâmica do mercado de ações pode se alterar, com os investidores buscando alternativas de investimento mais rentáveis. Nesse contexto, a compreensão da barreira de investimento se torna crucial. Os investidores podem analisar se uma empresa está preparada para superar as expectativas atuais, indicando um potencial de valorização, ou se essas expectativas já estão otimistas demais, possivelmente resultando em decepção, funcionando da mesma forma da maneira inversa, quando as expectativas estão demasiadamente baixas para um tipo de empresa e os resultados acabam sendo melhores do que o esperado.

Outra ferramenta prática que o livro nos apresenta para analisar e explorar as discrepâncias entre as expectativas de mercado e a realidade é a análise de sensibilidade e a avaliação de cenários são técnicas que podem auxiliar os investidores a avaliar o impacto de diferentes resultados futuros nas ações de uma empresa. Isso se torna particularmente valioso em um ambiente de queda de juros, em que as incertezas podem aumentar à medida que os investidores buscam por alternativas de rendimento.

O uso da abordagem de “Expectations Investing” em conjunto com as expectativas de mercado em um cenário de queda de juros pode proporcionar aos investidores uma vantagem significativa. A habilidade de analisar as expectativas com clareza, identificar discrepâncias e tomar decisões informadas pode resultar em alocações mais estratégicas, permitindo que os investidores capitalizem sobre as oportunidades de crescimento no mercado de ações mesmo em ambientes de taxas de juros mais baixas.

Trazendo para o mundo real, podemos utilizar os ensinamentos da obra de Mauboussin em alguns casos recentes que tivemos no mercado. Partindo da análise de ações, um caso bastante conhecido recentemente foi o caso de Meta (M1TA34), antigo Facebook: no início de 2022 o mercado puxou fortemente o preço do ativo, por conta da pior perspectiva quanto ao metaverso e fortes investimentos da empresa de Zuckerberg. À medida que novos resultados foram sendo apresentados, os analistas viram que as projeções eram demasiadamente negativas e reajustaram o preço do papel, que acabou subindo nos meses seguintes.

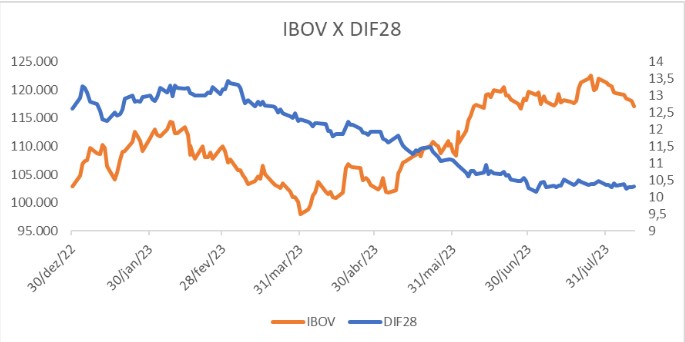

Um caso mais recente que tivemos nas últimas semanas foi no início da queda da Selic, que acabou causando uma certa dúvida aos investidores mais novos: por qual motivo o mercado não disparou quando a Selic finalmente caiu? Essa resposta utiliza justamente os princípios do livro citado, o mercado já esperava uma redução da Selic, inclusive, já vinha precificando o IBOV através do DI futuro, pelo qual podemos notar a correlação negativa, que já vinha sendo precificado à medida que a perspectiva do mercado melhorava em relação ao juros.

Em suma, saber analisar as expectativas do mercado e saber se elas estão em linha com a realidade é uma forte arma que o investidor possui na análise de ativos, inclusive retirando os vieses otimistas ou pessimistas.