No mercado financeiro o que é velho pode ser o novo novamente

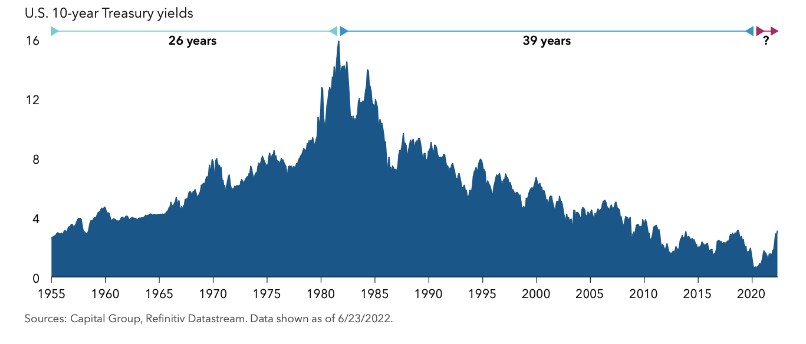

Vivemos um momento crucial da história, marcado por realinhamento geopolítico, inflação alta, mercados financeiros voláteis e o fim de um período de 40 anos de queda nas taxas de juros americanos.

Como diz o ditado, a história não se repete, mas ela rima, principalmente com o início dos anos 1960, com taxas de juros no fundo do poço após décadas de declínio, bem como a ascensão da era da Guerra Fria, que infelizmente está voltando à tona em alguns aspectos.

Apesar dos desafios, continuo otimista sobre o ambiente de investimento por várias razões.

Primeiro, ainda há sinais de crescimento à medida que a economia global se recupera da pandemia.

Em segundo lugar, acredito que a partir de agora a verdadeira força motriz dos mercados de ações serão (novamente) os fundamentos, em oposição à expansão de múltiplos.

E essa é uma excelente oportunidade para educar os investidores. Os últimos anos no Brasil foram bem promissores e traiçoeiros. Muita gente conseguiu ganhar dinheiro com ações sem saber o que estava fazendo.

Nos Estados Unidos a única diferença é que esse período relativamente fácil durou mais tempo: uma década. Manter as empresas com as melhores histórias de crescimento parecia ser uma boa abordagem nesses últimos 10 anos.

Tivemos alguns sinais ao longo do caminho. Principalmente após a pandemia com o excesso de liquidez e incentivos ao mercado. Quem aqui se lembra das ações da GameStop que chegaram a subir 1500% ou Robinhood registrando + 2,6 milhões de downloads apenas em março de 2020?

Poderia ser cômico se não fosse trágico. A maioria dos “investidores” tem memória curta e tende a sobrevalorizar eventos mais recentes e subvalorizar eventos passados.

Perdi a conta de quantas vezes alertamos os clientes da Suno Consultoria, sobre ter cautela em relação aos excessos do mercado e a não se iludir pelos retornos aleatórios da ação da moda ou de qualquer novo IPO. Agora, “curiosamente” enfrentamos o oposto, com investidores temerosos buscando oportunidades mais seguras, novamente sem equilibrar as possibilidades.

Enfim, acredito que existe bastante espaço para aprendizado e o melhor professor é o próprio mercado.

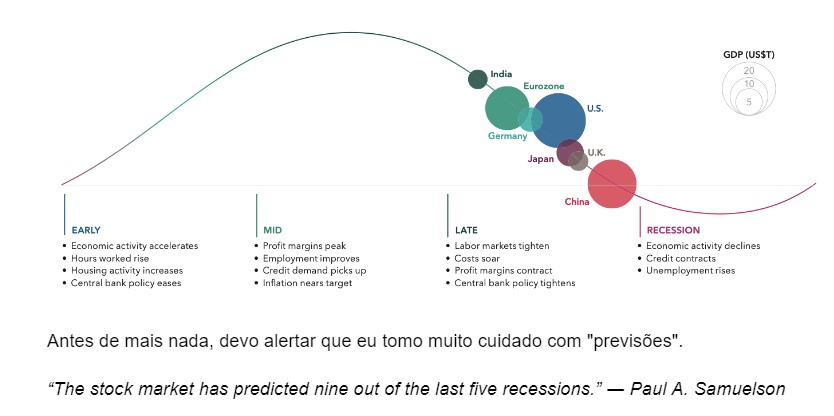

Em terceiro lugar, a maioria dos analistas e economistas preveem que experimentaremos uma recessão nos próximos um ou dois anos.

Minha intenção não é dar voz a especuladores. No entanto, é aceitável entender o que cada desenvolvimento pode significar para os preços dos ativos, e nesse caso é fácil reunir dados comprovando que no mínimo devemos ser mais cautelosos em nossas decisões.

É como se você fosse sair de casa com o tempo nublado. Você não tem certeza se vai chover ou não. Mas é aconselhável levar seu guarda-chuva. A volatilidade do mercado está aí, mas isso não é motivo para desanimar.

Mais do que nunca, repetindo o de sempre, o investidor precisa de mais responsabilidade na alocação de ativos.

De fato, esse comportamento não deveria ser a exceção e sim o padrão de todo investidor. Nesse sentido, recessões podem ser saudáveis.

Exatamente isso! Apesar de toda a preocupação e alarde no mercado, uma recessão pode ser boa para limpar esses excessos da última década. Você não pode ter um período de crescimento sustentável sem uma desaceleração ocasional para equilibrar as coisas. É normal. É esperado. É saudável.

Resumindo, durante décadas, vivemos em um ambiente de taxa decrescente que tem apoiado fortemente os mercados. Tudo isso mudou. É provável que as coisas sejam mais difíceis daqui para frente. Mas, mesmo em meio a esses ventos contrários, oportunidades com certeza surgirão.

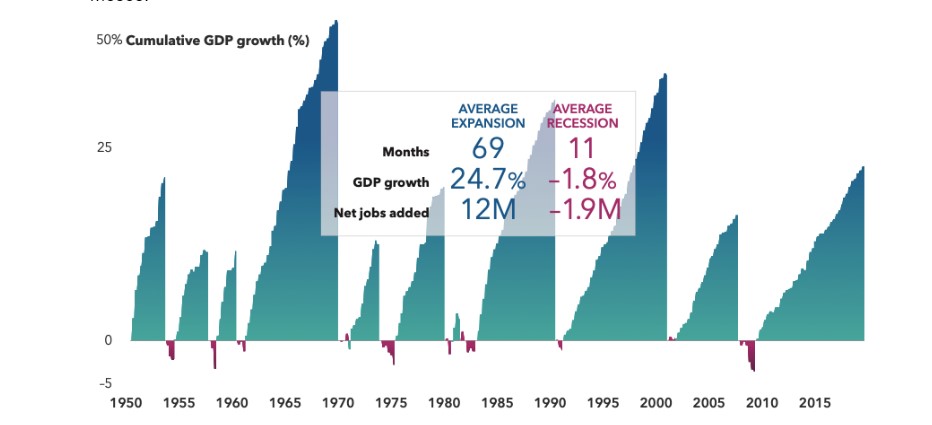

A boa notícia é que as recessões geralmente não duram muito. O gráfico a seguir mostra que, desde 1950, as recessões duraram entre 8 e 18 meses, média de cerca de 11 meses.

Para a sociedade em geral, que é afetada diretamente pela perda de empregos ou fechamento de negócios, isso pode parecer uma eternidade. Mas os investidores, que assim como eu e você, possuem um horizonte de investimento de longo prazo, é convidativo observar a imagem completa e não só um décimo dela.

E se você está pensando em pausar seus investimentos, esperando a tempestade que ainda não chegou passar, sinto lhe dizer mas essa não é uma atitude inteligente. Primeiro que você não acertará o pull back do mercado e segundo porque o retorno das ações podem até ser positivos durante um período contracionista, uma vez que alguns dos rallys mais fortes das ações ocorreram justamente durante os estágios finais de uma recessão.

Além disso, as recessões são pontos relativamente pequenos na história econômica dos Estados Unidos, que nos últimos 65 anos entrou em recessão oficial menos de 15% de todos os meses. O impacto econômico líquido da maioria das recessões também é relativamente pequeno. A expansão média aumentou a produção econômica em 25%, enquanto a recessão média reduziu o PIB em menos de 2%.

O que isso tudo significa para os investidores

Manter um portfólio equilibrado faz sentido em qualquer ambiente, mas particularmente neste descrito. Para investidores ativos, a chave para navegar em períodos difíceis é encontrar empresas de valor atraente que possam gerar ganhos e crescimento de lucros, independentemente do ambiente econômico.

Em um mercado em que o crescimento pode ser comprometido, prefira empresas que tenham um histórico de fazer seu próprio crescimento acontecer – empresas com alto retorno sobre o patrimônio líquido e forte poder de precificação.

Com o tempo, os mercados financeiros demonstraram uma notável capacidade de antecipar um amanhã melhor, mesmo quando as notícias de hoje parecem tão ruins. Embora ninguém possa prever o futuro e não haja dois declínios de mercado iguais, já estivemos aqui antes e aprendemos a sobreviver e prosperar quando os mercados começaram a se recuperar.

Aconselho manter-se firme em uma abordagem fundamentalista de investimento bottom up, que vai te deixar bem posicionado para identificar empresas específicas que podem gerar crescimento dos lucros.

Como eu mencionei no meu artigo anterior, desenvolva sua capacidade de interpretação e se apoie em pessoas que já se provaram confiáveis para ajudá-lo nas suas decisões.

De fato, o mundo mudou e vai continuar mudando. Mas, para investidores seletivos, a mudança sempre vai gerar excelentes oportunidades. Aproveite-se do fato que você não precisa prestar contas de rentabilidade para nenhum cotista e utilize ao seu favor o que só o tempo pode te oferecer.

Paciência e consistência.

Esta matéria foi escrita pelo time da Suno Consultoria. Para conhecer melhor este serviço da Suno, clique aqui