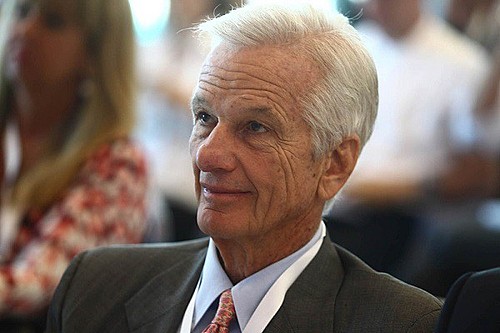

A 3G Capital, dos investidores Jorge Paulo Lemann, Carlos Alberto Sicupira e Marcel Telles, está pedindo mais tempo para encontrar seu próximo meganegócio à medida que as incertezas levantadas pela pandemia e os valuations esticados atrasam suas avaliações. As informações são do jornal Financial Times, que cita pessoas com conhecimento do assunto.

A private equity fundada por Lemann está sentada em um montante de cerca de US$ 10 bilhões (equivalente a R$ 53,25 bilhões) em fundos disponíveis conforme busca seu meganegócio desde a falha ao orquestrar a compra da Unilever (LON: ULVR) por US$ 143 bilhões em 2017.

Segundo o jornal, a busca por tempo no relógio reflete as condições de mercado, que viu os valuations de várias empresas dispararem neste ano, em parte devido aos pacotes de estímulo que inflaram os valores dos ativos em muitos setores.

Desse modo, o movimento da 3G de demandar mais tempo para alocar capital não significa uma previsão de curto prazo sobre uma potencial queda no mercado. Antes, a empresa quer evitar pressões para executar um negócio até uma determinada data ou ser forçada a devolver os fundos, informou uma fonte ao jornal.

Não ficou claro quando o fundo de investimentos irá expirar, porém duas pessoas familiarizadas com o assunto disseram ao FT que não era iminente.

Lemann pode estar considerando distância do setor de consumo

Em fevereiro, a 3G tentou comprar o negócio de elevadores da Thyssenkrupp, no entanto foi ofuscada por uma oferta rival realizada pelos grupos de private equity Advent e Cinven, que adquiriram o ativo por € 17,2 bilhões (cerca de R$ 109,91 bilhões).

Apesar disso, de acordo com o jornal, a decisão de licitar um ativo industrial sinaliza que a empresa brasileira-estadunidense está considerando distribuir capital fora do setor de consumo, que tem sido o principal foco de seus investimentos na última década.

O distanciamento do setor de consumo acontece após a Kraft Heinz, adquirida por Lemann e seus sócios em conjunto com o megainvestidor Warren Buffett, ser atingida por baixas contábeis multibilionárias. A companhia de alimentos atualmente passa por um plano de recuperação.