MXRF11 completa 1 década: Como começou e para onde vai o FII mais popular da Bolsa?

No dia 13 de abril de 2012, o fundo imobiliário Maxi Renda (MXRF11) celebrou a sua listagem na bolsa de valores brasileira, que, à época, ainda era BM & FBovespa, não a atual Brasil, Bolsa, Balcão (B3). O FII já nasceu como um ativo híbrido, mas com um portfólio e estratégia de gestão muito diferente da que tem no presente.

Naquele ano, o principal índice de fundos imobiliários da Bolsa, o IFIX, foi criado. Além disso, houve a regulamentação do market maker (formador de mercado, que garante mais liquidez para os fundos) e a oferta de diversos novos fundos, como o MXRF11.

Ao fim de 2012, a BM & FBovespa tinha 87 fundos imobiliários sendo negociados em pregões. A maior parte deles eram fundos “monos”: com apenas um ativo e um usuário, no regime de gestão passiva, que era o mais comum naquele começo. Porém, o Maxi Renda já apresentava algumas diferenças.

“Embora tivesse uma gestão mais passiva, como era comum naquele momento, o MXRF11 nasceu com uma característica bem diferente dos demais, que era sua multiestratégia: o fundo já investia em outros fundos, CRIs e também em desenvolvimento imobiliário”, conta André Masetti, atual gestor do Maxi Renda.

Embora diferenciado, Masetti lembra que o FII tinha diversos reveses e era “sem graça” comparado aos níveis atuais. Segundo o gestor, o book de Certificados de Recebíveis Imobiliários tinha problemas de inadimplência, os contratos de desenvolvimento eram mal estruturados e a carteira de FOFs investia em fundos com custo de aquisição elevados.

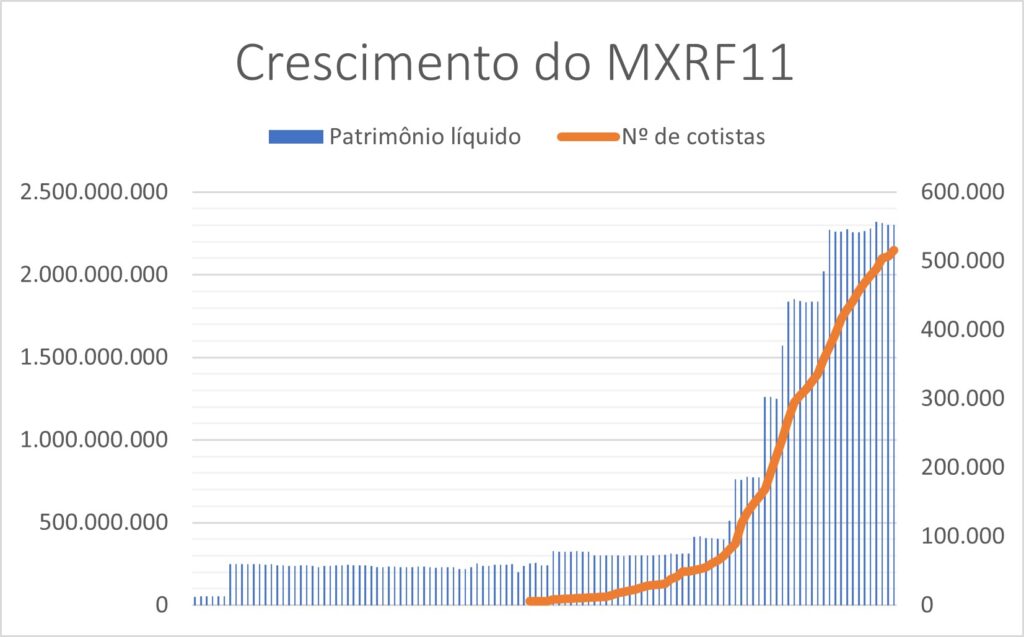

“O mercado era pouco desenvolvido, com bem menos investidores (cerca de 100 mil). Como consequência, o patrimônio líquido era baixo e a liquidez, também. Ficou assim por alguns anos, até que a própria indústria evoluiu e o fundo correu atrás de melhorias”, diz Masetti.

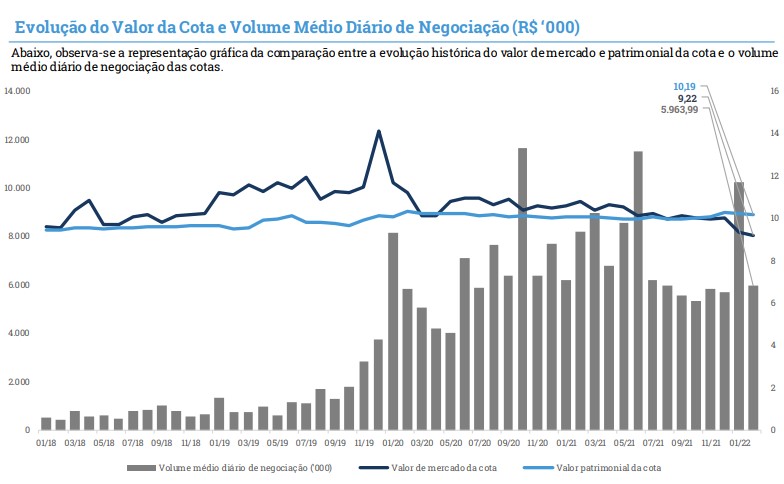

No IPO do MXRF11, a cota valia cerca de R$ 97,00, com 538.834 papéis em circulação. O patrimônio líquido do fundo estava avaliado em R$ 52,26 milhões. Naquele início, a gestora ainda não contabilizava a quantidade de cotistas do FII.

Atualmente, o preço da cota do fundo está em R$ 9,49, para os 226,04 milhões de papéis em circulação. Já o patrimônio líquido do fundo está avaliado em R$ 2,30 bilhões. Em termos de cotistas, o Maxi Renda tem o maior volume da indústria da fundos imobiliários, com 515.542 investidores.

O ponto de virada do MXRF11

O caminho que levou o Maxi Renda a ser o maior fundo imobiliário em termos de cotistas e ser relevante no mercado só começou a ser trilhado a partir de 2017, quando a gestora XP Asset decidiu que precisava reformular o fundo, desde a sua gestão até o portfólio de ativos.

“No ano de 2017, os FIIs enfrentavam dificuldades, porque as taxas de juros estavam em patamares altos, como agora. Naquele momento, o Maxi Renda tinha uns 5,5 mil cotistas e um patrimônio líquido de R$ 250 milhões”, diz o gestor.

Com os juros altos, os problemas com os CRIs ficaram maiores, assim como as dificuldades com os contratos de desenvolvimento imobiliário. Masetti diz que chegou à gestão do MXRF11 neste ano, com a missão de reformular o fundo. Foram três os principais pontos trabalhados que levaram o Maxi Renda ao patamar atual:

- O desdobramento de cotas de um preço de R$ 100 para os atuais R$ 10;

- A reforma do portfólio para tirar os ativos problemáticos e focar em gestão ativa; e

- As novas emissões de cotas públicas que sucederam a reforma.

Desdobramento de cotas

Em 2017, após a chegada de André Masetti, a XP Asset decidiu incorporar o fundo imobiliário XP Gaia (XPGA11) ao Maxi Renda. O FII era um “fundo de papel”, 100% alocado em CRIs, ao qual o MXRF11 tinha uma exposição de 16% no book de fundos.

A incorporação tinha como objetivo melhorar a qualidade de ativos de recebíveis imobiliários do Maxi Renda, além de possibilitar a mudança de regulamento, taxa de administração e anunciar a gestão ativa, tudo junto.

Foi nesse momento que a gestora também optou por desdobrar as cotas do MXRF11 de uma para dez, saindo de um preço por cota de R$ 100 para R$ 10. “Era uma estratégia para reduzir as sobras das cotas do Gaia para o Maxi Renda, mas depois acabou se mostrando um fator significativo para a entrada de novos cotistas”, conta Masetti.

Reforma do portfólio

“Nestes últimos cinco anos promovemos um choque de gestão no portfólio do Maxi Renda. Trocamos os CRIs high yield (mais arriscados) por papéis high grade (mais conservadores), buscamos FIIs com melhor liquidez para uma estratégia de ganhos de capital e revisamos a estratégia de incorporação imobiliária”, pontua o gestor.

O book mais arriscado do FII, que é o que ainda investe em desenvolvimento imobiliário, passou a ter um peso menor, de, no máximo, 20% do patrimônio líquido do fundo.

Além disso, o contrato passou de uma Sociedade de Propósito Específico (SPE) para permutas financeiras, que, ao invés de transferir a propriedade dos imóveis futuros, transfere apenas a parte do Valor Geral de Vendas – VGV, obtido pelo incorporador.

Novas emissões

Após a incorporação do FII XP Gaia, o número de cotistas do Maxi Renda aumentou de 5,8 mil para 8,3 mil. Desde então, todos os meses o fundo registrou forte aumento na base de investidores, com alta adesão durante as emissões de cotas públicas.

O que esperar dos próximos 10 anos do MXRF11

Segundo um levantamento feito pelo Professor Baroni, para o evento FII Experience, da Suno, realizado no último dia 9 de abril, somente 18,97% dos fundos imobiliários que nasceram nas primeiras levas dos ativos conseguiram obter resultados positivos após mais de uma década.

Embora o Maxi Renda não tenha surgido nos primórdios da indústria, ele compõe a classe de fundos mais antigos. Desde o seu nascimento, em 2012, a valorização das suas cotas chegam a 144,6%.

Para André Masetti, isso é resultado de um longo trabalho de gestão ativa e foco no retorno aos acionistas. “Nos próximos 10 anos esperamos mais desenvolvimento da indústria e dessa nova classe de investidores, que surgiram durante a pandemia”.

Segundo o gestor, um dos principais diferenciais do fundo e que faz com que ele se torne tão popular é a sua capacidade de adequação e de enxergar as mudanças no mercado a tempo de se posicionar de forma a obter ganhos, alinhado ao cenário macroeconômico.

“Sempre vamos posicionar o fundo da melhor maneira possível, visando obter ganhos para os acionistas. Independente se o juros está alto ou baixo, se a inflação aumentou ou piorou. Seja qual for o cenário, o trabalho da gestão é buscar o melhor aproveitamento sempre”.

E a CVM?

No final de janeiro deste ano, o Maxi Renda informou que a CVM determinou que o fundo só poderia pagar rendimentos aos seus cotistas em caso de lucro contábil, e não apenas lucro caixa – como é o habitual na indústria de fundos imobiliários e como o FII fazia.

Com isso, em casos de prejuízo contábil no mês, o fundo não poderia distribuir rendimentos ainda que o valor de pagamento estivesse em caixa e o fluxo de recebimentos fosse regular. Foi o que a CVM verificou ao considerar as demonstrações financeiras do MXRF11 entre os anos de 2014 e 2020.

André Masetti garante que a XP Asset está fazendo tudo que está ao seu alcance para reverter a situação com a autarquia. O Maxi Renda já protocolou um pedido de reconsideração da decisão e também da suspensão definitiva.

Além disso, após a verificação pela auditoria Ernst & Young, o fundo confirmou o que já havia divulgado no último relatório gerencial, que os números de encerramento de 2021 fecharam com lucros acumulados, de modo que os dividendos pagos não estariam irregulares.

“Agora é uma questão de aguardar a CVM se pronunciar novamente e o que a gente espera é que a decisão seja justa para a indústria como um todo”, diz o gestor do MXRF11.