Gol (GOLL4) refinancia dívida de R$ 1,2 bilhão e diretor prevê aumento da nota de crédito

A Gol (GOLL4) concluiu um refinanciamento de R$ 1,2 bilhão, correspondente a dívida da GLA Linhas Aéreas S.A., uma unidade operacional da aérea. Segundo a companhia, com isso, ela retorna ao seu menor patamar de dívida de curto prazo desde 2014, chegando a R$ 500 milhões ao final do terceiro trimestre de 2021.

Em comunicado ao mercado desta sexta-feira (17), a Gol informa que esse refinanciamento de dívida é a última etapa do seu programa de liability management (gestão de responsabilidade, em tradução livre).

Com o programa, a Gol utilizou ativos do seu balanço patrimonial para reduzir em R$2,1 bilhões a dívida de curto prazo, no período de 12 meses finalizado em junho deste ano.

“Em parceria com seus provedores de leasing de aeronaves, a companhia manteve o passivo de arrendamentos em aproximadamente 45% do total do endividamento no mesmo período, com uma taxa de desconto estável em IFRS16″, informa documento.

O refinanciamento da dívida de curto prazo da GOL estenderá o prazo médio dos passivos para 3,3 anos, um

aumento de mais de dois anos. A companhia aérea vai utilizar os recursos para refinanciar outras dívidas, que são:

- R$592 milhões do saldo remanescente da 7ª emissão de debêntures;

- R$528 milhões de linhas de crédito de financiamento à importação (Finimps), e

- R$165 milhões de linhas de crédito para capital de giro.

“Com essa transação, a Companhia concluiu a maior desalavancagem de balanço patrimonial entre seus pares, tornando-se a empresa aérea com o menor passivo. Agora podemos focar a maior parte do nosso fluxo de caixa operacional para o crescimento operacional sustentável,” disse Richard Lark, diretor vice-presidente financeiro.

Retorno da nota de crédito

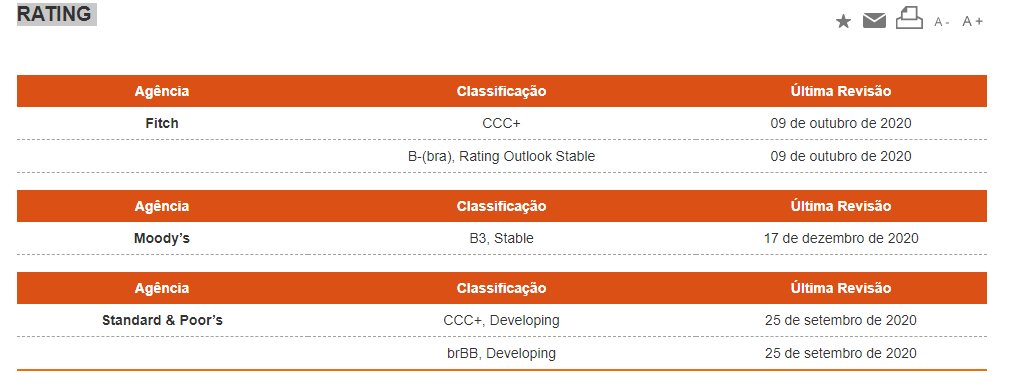

Com o refinanciamento anunciado, a expectativa de Lark é que as agências de risco voltem a avaliar positivamente a Gol, retornando à nota de crédito pré-pandemia.

“Estamos otimistas de que isso ajudará a restaurar a classificação de crédito da GOL para B/B+, o seu patamar pré-pandêmico, pelas três principais agências de classificação de crédito corporativo.”

Em julho de 2020, a Standard & Poor’s rebaixou a Gol para o nível CCC+, quando há risco substancial de crédito. A Moody’s e Fitch mantém a empresa em patamar semelhante.

Última cotação da Gol

Após o pregão de quinta-feira (16), a cotação da Gol no Ibovespa fechou em alta de 1,26%, com as ações GOLL4 valendo R$ 19,95.

De janeiro até o fechamento das operações de ontem, os papéis da Gol acumulam 20% de desvalorização frente ao valor de R$ 24,94 de 30 de dezembro de 2020.